Ma con il Brexit, la Gran Bretagna non doveva divenire preda delle cavallette? Pare di no, perché nessuno più parla di economia che crolla, di fuga dei cittadini, di deportazioni di lavoratori stranieri, né tantomeno di abbandono in massa della City da parte di banche e istituzioni finanziarie. E anche chi ha cercato di fare campagna per il Remain utilizzando la sua posizione di potere, ovvero il capo della Bank of England, Mark Carney, ha dovuto fare marcia indietro e rivedere le proprie previsioni pessimistiche.

Nella riunione che ha visto la Banca centrale di Sua Maestà portare i tassi al minimo storico e aumentare gli acquisti obbligazionari, infatti, il numero uno dell’istituto non solo ha dovuto ammettere che le sue previsioni di recessione tecnica erano sbagliate, ma ha anche rivisto il tasso di crescita per l’anno prossimo, fissandolo non a -5% come sembrerebbe necessario visti i toni utilizzati da media ed economisti/terroristi, ma a +0,7%. Insomma, c’è vita oltre al Brexit. E da ieri abbiamo una conferma in più, perché stando a quanto riferito da Sky News, emittente che tifava per il Remain, il calo della sterlina seguito al voto del 23 giugno ha prodotto un immediato effetto volano per il turismo in Gran Bretagna: il calo del 10% del pound su dollaro ed euro ha infatti reso più economici voli e soggiorni nel Regno Unito, tanto che le prenotazioni a livello internazionale sono aumentate del 4,3% nei 28 giorni che hanno portato al 21 luglio, stando a dati dell’agenzia che si occupa di turismo ForwardKeys. Una netta inversione rispetto al mese che ha preceduto il referendum, durante il quale si registrò una contrazione del 2,8%.

L’amministratore delegato di ForwardKeys, Olivier Jager, non ha dubbi: «Il Brexit ha avuto un impatto immediato e positivo per il turismo in ingresso nel Regno Unito, il che si sta sostanziando in un numero di arrivi più alto del previsto». E, come potete immaginare, un aumento di visitatori attratti da un cambio favorevole della sterlina si traduce in aumento degli introiti per bar, ristoranti, hotel e attrazioni turistiche. Stando ai dati di ForwardKeys, le prenotazioni extra-europee sono aumentate dell’8,6% nelle quattro settimane seguite al referendum, mentre il mese precedente erano in calo dello 0,1%. A guidare la schiera di turisti, americani, canadesi e abitanti di Hong Kong, mentre le prenotazioni di europei sono in calo dell’1,8%, comunque in miglioramento rispetto al -6,8% del mese precedente alla consultazione referendaria. Ma, ovviamente, nessuno ve li dirà questi numeri, perché occorre seguire il diktat europeo dei vari Juncker in base al quale il Brexit va comunque criminalizzato.

Ma non soltanto la politica sta facendo una magra figura, anche certi guru dell’economia e della finanza. Prendiamo George Soros, il quale il 20 giugno scorso, tre giorni prima del referendum, pubblicava sul Guardian un articolo dal titolo The Brexit crash will make all of you poorer – be warned nel quale si profetizzavano le sette piaghe d’Egitto per la Gran Bretagna se avesse detto addio all’Ue. D’altronde, Soros ne sa qualcosa di economia britannica in difficoltà, visto che le sue scommesse ribassiste sulla sterlina nel 1992, l’anno del Black Wednesday, portarono la Gran Bretagna (e l’Italia) all’uscita dallo Sme, il cosiddetto “serpentone monetario”.

E quali conseguenze vedeva Soros dal Brexit? «Per iniziare, la sterlina quasi certamente scenderà in modo più sostenuto e veloce se si voterà per il Leave (…) La svalutazione si confermerebbe più grande e caotica del -15% che si verificò nel settembre del 1992, quando fui abbastanza fortunato dall’assicurare agli investitori del mio hedge fund un profitto notevole, a spese della Bank of England e del governo britannico. È ragionevole assumere, viste le aspettative dei mercati che, a seguito di un voto Brexit, la sterlina crollerebbe di almeno -15% e forse più del 20%, rispetto ai livelli attuali di $1,46, scendendo al di sotto di $1,15 (valore che sarebbe inferiore tra il 25% e il 30% rispetto al trading range precedente il periodo del referendum, tra $1,50 e $1,60). Se la sterlina scendesse a tale livello, ironicamente finirebbe con l’avere lo stesso valore dell’euro, un metodo di far parte dell’euro che nessuno, nel Regno Unito, vorrebbe». Accidenti, che tragedia.

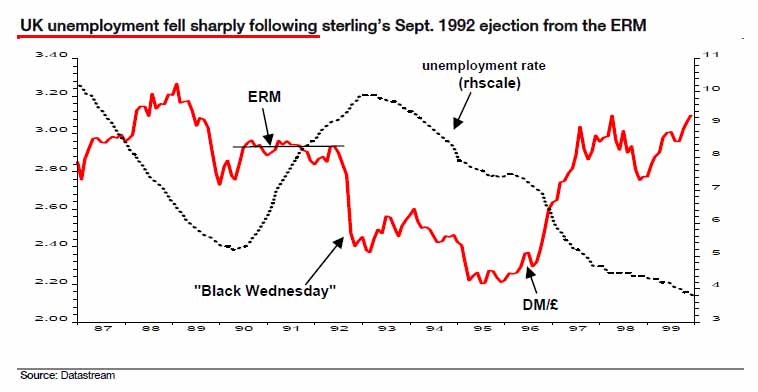

Peccato che le cose bisogna raccontarle tutte, non solo la parte che fa comodo. Il primo grafico a fondo pagina ci mostra come dopo il Black Wednesday del 16 settembre 1992 e l’uscita dallo Sme, in Gran Bretagna l’economia recuperò in maniera molto solida e il tasso di disoccupazione calò drasticamente. Ora, in un contesto come quello attuale, dove Banche centrali e governi hanno finora fallito nel generare ripresa economica abbastanza forte da poter normalizzare i tassi di interesse, a causa delle persistenti pressioni deflazionistiche, uno potrebbe pensare che una svalutazione della moneta sia benvenuta, quantomeno per iniettare un po’ di inflazione nel sistema economico.

E qui è il punto: quando i tassi di interesse non possono essere normalizzati perché la debolezza economica e le pressioni deflazionistiche persistono, un calo della valutazione della moneta è l’antidoto necessario. Certo, sterlina debole significa aumento dei prezzi dell’import e una contrazione dei salari reali dei cittadini ma anche un boom per i profitti delle aziende che beneficiano di una moneta svalutata e che così possono generare un spirale virtuosa nelle dinamiche salariali e affrancarsi dall’abisso deflazionistico che attende tutte le economie avanzate nella prossima – e ormai alle porte – recessione. Anche qui, malafede: se questa finalità la persegue il Giappone con l’Abenomics sponsorizzato da Paul Krugman va bene, se lo fanno i britannici dicendo addio all’Ue e godendo di un trend svalutativo della moneta, allora no.

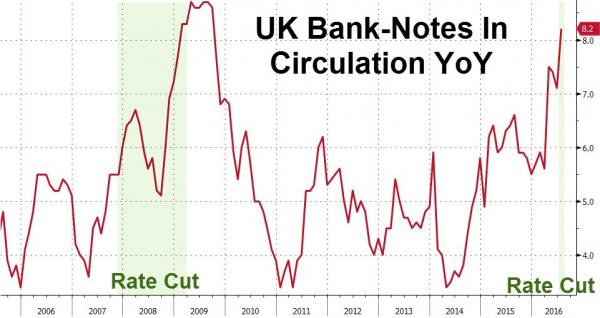

Parliamoci chiaro, se potesse garantirgli una svalutazione dello yen del 20% e si trovasse nell’Unione, Shinzo Abe non avrebbe lasciato solo l’Ue ma l’intero pianeta terra. E di corsa. Viviamo nel mondo della guerra valutaria e della svalutazione tra Banche centrali per guadagnare un minimo di vantaggio competitivo e ci mettiamo a pronosticare disastri per il Brexit? È il contrario, l’economia britannica sta guadagnandoci e continuerà a farlo, a fronte della stitica crescita da zero virgola dell’eurozona a trazione tedesca. E che sia tutta una reazione alle politiche della Banche centrali e non paura per un futuro fuori dall’Unione ce lo conferma il secondo grafico, dal quale desumiamo che i cittadini britannici stanno ammassando contanti, visto che il numero di banconote circolanti al di fuori del sistema bancario è il più alto dal 2009, nel pieno della crisi finanziaria. Sarà per questo che il 4 agosto scorso, al termine del board della Bank of England, Mark Carney è partito con l’operazione shock-and-awe su tassi e acquisti di bond corporate? Esattamente per questo, non per paura di un futuro lontani da Bruxelles e dalla sua burocrazia.

Il tasso di detenzione di banconote e monete da parte di cittadini e imprese nelle settimane successive al referendum è dell’8% in più su base annua, stando a dati statistici della stessa Bank of England. Di più, il tasso di contante in circolazione è più che raddoppiato da gennaio, quando era a circa il 4% annuo, con una rapida accelerazione nelle settimane seguenti al referendum sulla permanenza nell’Ue. In termini di cash, il quantitativo di banconote e monete al di fuori del sistema bancario è cresciuto di 1,2 miliardi di sterline da fine maggio e di 9,5 miliardi su base annua, il più grande aumento a 12 mesi di sempre. Inoltre, la proporzione di banconote circolanti al di fuori del sistema bancario – nei portafogli, nascoste in casa o fuori dal Regno Unito – ha toccato il suo livello massimo dal 1970 come percentuale del Pil.

Ecco cosa dice al riguardo Simon Ward, economista (serio) alla Henderson Global Investors: «La gente potrebbe detenere contante non per ragioni di sicurezza, per sfiducia nel futuro, ma perché ci si attende che la Bank of England tagli i tassi di interesse in maniera significativa, forse anche imponendo tassi negativi sulle riserve bancarie, un qualcosa che obbligherebbe gli istituti a far pagare per operazioni sui conti correnti. Inoltre, questo ammassare banconote potrebbe anche riflettere un aumento della domanda rispetto alle banconote da 50 sterline, visto che ci sono dubbi sulla loro disponibilità d’offerta futura». Di più: «Il governatore Carney ha confermato a giugno che non ci sono piani per introdurre una versione plastica della banconota da 50 sterline, aumentando le paura legate a quanto detto in precedenza dal capo economista della Bank of England, Andy Haldane, ovvero che la Banca centrale intende restringere la futura fornitura di contante per creare le condizioni per mandare i tassi di interesse di riferimento sotto zero». Insomma, ciò che vuole fare Mario Draghi eliminando la banconota da 500 euro.

Come vedete, un sacco di notizie che non avete letto da nessuna parte. E il motivo è semplice: troppi giornalisti ed economisti con titoli roboanti dovrebbe fare un sentito mea culpa per il loro ideologico catastrofismo verso il Brexit. Tranquilli, c’è vita oltre l’Ue.