La farsa greca pare già finita e con ogni probabilità, quando il 28 febbraio Atene dovrà decidere se accettare un prolungamento del programma di sostegno o sbattere la porta in faccia alla troika per sempre, sceglierà la prima ipotesi. Anzi, lo ha già tacitamente fatto e la serata di lunedì ne è stata l’esempio lampante: Tsipras è più furbo e meno rivoluzionario e pericoloso di quanto sembri o venga dipinto, il problema è che la fine a tarallucci e vino del caso ellenico – con ovvi tira e molla per tenere alta l’aspettativa post-elettorale dei greci – apre una finestra inquietante sui reali rischi e sulle reali vittime potenziali dei mercati nei mesi a venire. E l’Italia è in prima linea, anzi è quasi certamente il prossimo tassello del mosaico. Prima ci saranno scossoni in Spagna, tanto per trasformare Podemos in una nuova Syriza agli occhi dell’opinione pubblica spaventata per i propri conti correnti in vista del voto, poi si passerà all’attacco in piena regola verso il bersaglio grosso.

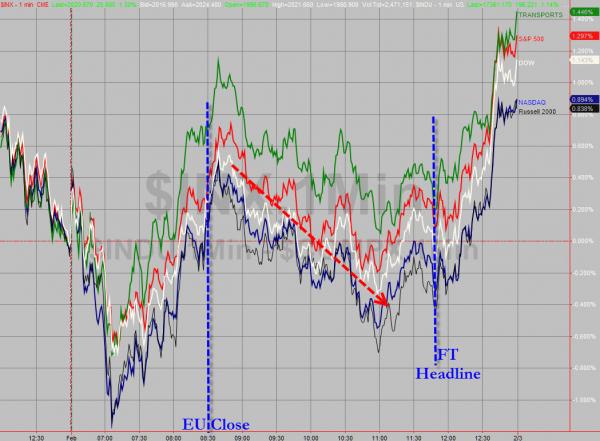

Ma partiamo da principio. Lunedì gli indici Usa sono stati in ribasso per tutto il giorno, zavorrati dal non entusiasmante dato sull’indice manifatturiero, ma di colpo, a un paio d’ore dalla chiusura delle contrattazioni, hanno virato in positivo e sono schizzati su livelli di aumento a tre cifre. Goldman Sachs ieri ci ha detto che il 17% del flusso totale degli acquisti era legato a buybacks azionari, ma questo non ci interessa, se non a livello statistico: ciò che conta è cosa ha reso possibile quei rialzi e ce lo dice il grafico a fondo pagina: l’anticipazione con cui il Financial Times rendeva noto come la Grecia avesse un piano alternativo da proporre ai partner che non comportasse haircuts sul debito. Beh, per far decollare gli indici Usa a quel livello, la soluzione proposta dal ministro delle Finanze ellenico, Yanis Varoufakis, doveva essere davvero geniale. Vediamola rapidamente.

Si tratta di «un menu di swap sul debito», definizione testuale del ministro, ovvero la Grecia vuole proporre agli investitori uno scambio tra gli attuali titoli di credito e dei nuovi bond. Le obbligazioni offerte in scambio, a meno di variazioni nei termini della proposta, sarebbero di due tipi: il primo – il più importante, perché sul piatto di chi ha in mano la maggioranza del credito, vale a dire gli Stati europei – indicizzerebbe il nuovo debito al tasso di crescita nominale dell’economia greca. Quindi, più Atene torna a crescere, più salirebbero gli importi pagati ai creditori internazionali e qui la proposta fa riferimento ai salvataggi concessi dall’Europa, inclusi i finanziamenti italiani. La seconda tranche dello swap riguarderebbe il capitolo dei titoli nel portafoglio della Banca centrale europea: oggi valgono 26 miliardi circa dei 322 miliardi del totale dell’esposizione ellenica. In questo caso Varoufakis ha parlato, a sostituzione del vecchio debito, di “obbligazioni perpetue”, non avendo alcun pudore nel parlare chiaramente di «utilizzo intelligente di ingegneria del debito», senza bisogno di usare il termine “taglio” o “haircut”.

Insomma, la notizia che ha fatto saltare Wall Street è di fatto l’idea di far pagare comunque un prezzo ai creditori, ma usando termini diversi, al fine di non creare disagio nei cittadini tedeschi o finlandesi. Si vede che la Borsa Usa ormai è un casinò impazzito, altrimenti in tempi normali avrebbe reagito a una bufala simile con uno zero virgola. Detto fatto, ieri sempre il ministro delle Finanze ellenico, in onore al sirtaki di dichiarazioni e toni da alternare per non far cadere la facciata barricadera di Syriza al primo affondo, ha dichiarato via Twitter che «non è in atto nessuna inversione a u da parte nostra sulla questione del debito. La nostra promessa è solida, il debito sarà reso sostenibile anche se l’haircut sarà sostituito con l’eufemismo dello swap». Della serie, era una presa in giro e te lo dico anche chiaro e tondo in faccia.

Non a caso, a metà pomeriggio di ieri Angela Merkel ha deciso che i monelli di Syriza andavano messi in riga attraverso un bel bagno di realismo e una velata minaccia: «Mi aspetto che i negoziati per il finanziamento greco andranno avanti per mesi». E di mesi da attendere i conti pubblici ellenici non ne hanno. Ancora più duro uno dei più alti rappresentanti del partito della Cancelliera, Volker Kauder, il quale ha definito il piano greco «né carne, né pesce. Non abbiamo intenzione di giocare a questo gioco, non intendo commentare piani raffazzonati ogni giorno. Il fatto rimane che noi abbiamo degli accordi con la Grecia e non con un governo e a quegli accordi bisogna aderire».

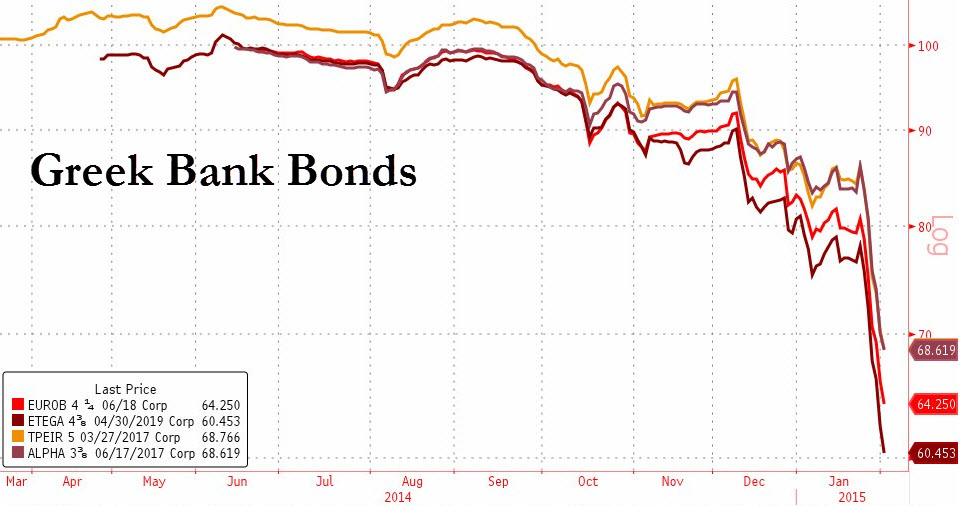

Ma a svelare sottotraccia quale sia il reale problema e la base del bluff greco ci ha pensato lunedì lo stesso Varoufakis, quando ha reso noto di fare affidamento sulla Bce per sostenere il sistema finanziario greco nei prossimi quattro mesi, con iniezioni di liquidità. Di più, potrebbe chiedere a Francoforte 1,9 miliardi di euro, ovvero i profitti guadagnati dalla Bce con l’acquisto di bond greci dopo il salvataggio del 2010. Ora guardate il primo grafico a fondo pagina: quelle linee che si stanno inesorabilmente schiantando al suolo sono le obbligazioni bancarie greche, un trend che parla chiaramente di un haircut che dovrà esserci, al netto del maquillage di sostantivi. Nonostante i bond governativi siano leggermente migliorati, passando sul decennale dall’11.3% al 10,4% di rendimento e la Borsa abbia reagito come il cane di Pavlov alla bufala dello swap guadagnando ieri all’ora di pranzo il 10%, l’epicentro reale della crisi greca è il sistema bancario, non il debito pubblico e la sua sostenibilità. E proprio oggi e domani, la Bce si riunisce per la review bisettimanale dell’Ela, il fondo di emergenza cui le banche greche hanno fatto ricorso nelle scorse settimane attraverso la Banca centrale di Atene per tamponare l’aumento delle sofferenze e le fughe di capitali: continuerà la Bce ad accettare, come ha fatto finora, collaterale non eligibile, ovvero “junk”, dalla Grecia per garantire il finanziamento attraverso l’Ela? Ovviamente sì, altrimenti sarebbe un’ecatombe, ma temo che Mario Draghi farà pesare e non poco quel “sì” ad Alexis Tsipras e il livello di prezzo cui stanno crollando le obbligazioni greche sembra rimandare addirittura l’ipotesi che invece sia possibile anche il “nein” tutto politico di Francoforte. Dico così perché comunque la Bce avrebbe altri modi per finanziare quelle banche zombie e addirittura per continuare a finanziare il Paese se anche il 28 febbraio Atene decidesse di sbattere le porte in faccia alla troika, quindi si sta giocando a chi ringhia più forte, niente più.

Draghi, però, ha il jolly in mano, visto che la Bce ha discrezionalità totale garantita sui soggetti cui prestare denaro e in base al Risk Control Framework può decidere da un giorno con l’altro di non finanziare più un’istituzione accampando una ragione qualsiasi che sia legata a rischi potenziali: e Atene ne ha parecchi. Se dovesse accadere questo blocco, il crash del sistema bancario sarebbe immediato e destinato a sostanziarsi in un default del Paese e nella sua uscita dall’eurozona nell’arco di settimane, tanto che Atene sarebbe costretta a imporre controlli sui capitali, nazionalizzare le banche e reintrodurre in tutta fretta la dracma. Finora la Bce ha garantito agli istituti ellenici supporto per 54 miliardi di euro, ma la situazione sta peggiorando, visto che le fughe di capitali stanno ancora accelerando e ora sono al ritmo di 1 miliardi di euro al giorno, una marea di soldi che però non scuote troppo la superficie del mercato grazie all’offsetting della stessa Eurotower attraverso il sistema di pagamenti Target2.

E se il governatore finlandese, Erkki Kiikanen, ha dichiarato che «una qualche forma di soluzione deve essere trovata, altrimenti non potremo continuare con i prestiti», la Merkel è stata più sottile ma dura nel suo attacco: anche perché la Bundesbank è la Banca centrale più esposta a eventuali perdite proprio su Target2. Lo stesso vice-presidente della Bce, Vitor Constancio, ha parlato chiaramente del caso delle banche greche come di una “deroga” rispetto all’accettazione di collaterale non eligibile, un qualcosa che copre almeno 30 miliardi di collaterale ellenico nella finestra di finanziamento dell’Eurotower: «Ma se scopriamo che una nazione è al di sotto del rating accettabile e non c’è più un programma della Troika, allora la deroga sparisce». Insomma, la questione debito è rimandabile, quella bancaria no.

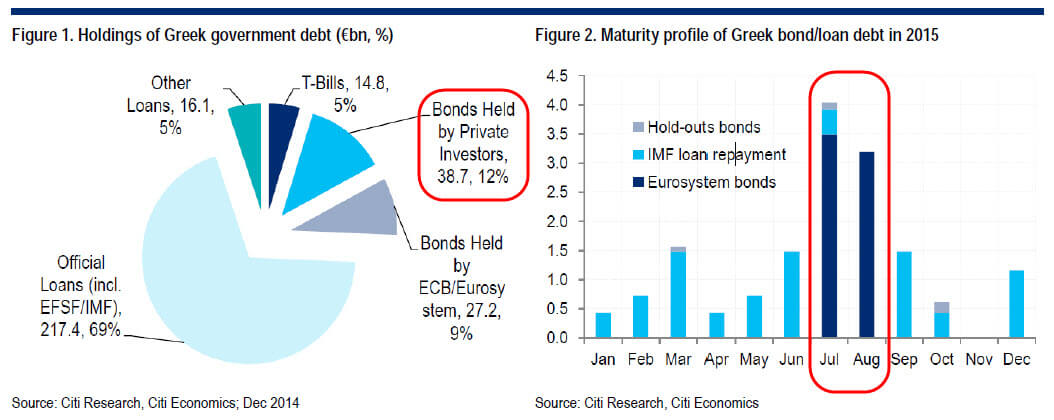

Tanto più che in base alle cifre che circolano, tutte da confermare, il surplus primario della Grecia per i prossimi anni è già stato tagliato dal 4,5% al 2,5% del Pil, muovendosi quindi verso la neutralità fiscale e creando un po’ di spazio per i programmi di welfare promessi da Syriza, ma per fare questo occorre che il debito sia prolungato fino al 2055 e con la media del tasso di interesse da pagare attorno all’1,5%. Il secondo grafico ci spiega chi rischia di farsi male e quando, nel caso Atene giochi la carta – improbabilissima – dell’insolvenza, ma occorre ricordare che il 2015 è l’anno chiave per il Paese, visto che tra il 2016 e il 2022 tra redemptions e pagamenti degli interessi, l’esborso per il debito sarà molto basso, tra i 6 e i 10 miliardi di euro.

Il problema è quest’anno, visto che al netto delle informazioni pressoché assenti sulle riserve liquide del governo greco, questo mese e a marzo Atene dovrà pagare 3,5 miliardi per prestiti dal Fondo monetario internazionale, tra luglio e agosto poco meno di 7 miliardi di bond detenuti dalla Bce e inoltre debito governativo a breve scadenza, molto del quale dovrebbe subire roll-over da parte delle banche greche (ammesso che non siano fallite), mentre una piccola parte è detenuta da privati che se decidessero di non operare roll-over imporrebbero dei costi allo Stato e quindi drenerebbero denaro dalle riserve.

C’è poi chi non se la sente di escludere affatto il “Grexit”, ovvero Morgan Stanley, la quale ha già preparato uno scenario post-uscita della Grecia che vedrebbe l’eurozona convertita in una sistema di cambi fissi overnight, già ridefinito “Erm3” dalla banca d’affari. Ma come vi dicevo all’inizio dell’articolo, c’è altro che debba preoccupare. Nonostante le boutade greche sui nuovi piani di gestione del debito da ripagare e il dibattito in atto, qualcuno ha già deciso che occorre proteggersi dal contagio. Goldman Sachs, con una nota pubblicata lunedì sera, ha infatti invitato a vendere titoli della periferia dell’Ue – nella fattispecie italiani, spagnoli e portoghesi – e abbandonare le posizioni overweight sulla Borsa di Milano e Madrid. Per la banca d’affari, «la posizione del nuovo governo greco sta diventando sempre più euroscettica e più in contrapposizione di quanto la maggior parte degli osservatori e il mercato avessero anticipato prima del voto. Questo aumenta il rischio di errori politici che potrebbero portare a un incidente economico e finanziario e persino all’uscita della Grecia dall’Ue. Nonostante le autorità europee abbiano strumenti per calmare i mercati in caso di crescita del rischio di evento, ci aspettiamo notevole volatilità. Quindi, raccomandiamo di chiudere le esposizioni tattiche pro-cicliche sugli spread periferici europei (Italia, Spagna e Portogallo) e sulle equities (overweight su Italia e Spagna, ovvero Ftse Mib e Ibex contro Sxxp)».

E attenzione, perché sul nostro Paese potrebbero pesare non solo la questione greca e i suoi riflessi, ma anche le criticità legate al Qe della Bce, visto il ritorno del nostro spread a livelli pre-annuncio. Draghi, infatti, finora ha utilizzato da maestro la carta delle narrativa ma la prova dei fatti, ormai distante solo tre settimane e mezzo, potrebbe dirci altro. Primo, perché nonostante la promessa di “fare di più” se a settembre 2016 l’obiettivo inflazionistico non fosse stato raggiunto, il Qe europeo non è indefinito, “open-ended”, come il terzo ciclo della Fed, visto che se dai al mercato una data obiettivo e quella a cui si farà riferimento per valutare quanto fato e ottenuto, prezzando il proseguo. Secondo, in base alla condivisione del rischio, l’80% di acquisti sarà compiuto dalle Banche centrali nazionali che compreranno proprio debito, quindi se anche noi o la Spagna andassimo fuori dai binari, la Bundesbank non verrebbe colpita immediatamente a livello di bilancio e avrebbe il tempo di intervenire anche su Target2, limitando un po’ le potenziali perdite. Ecco perché gli spread nostro e spagnolo salgono, anche se di poco mentre quello del Bund è in rally verso i minimi storici di sempre, accompagnato dal Treasury Usa, visto che non si può mantenere un differenziale troppo ampio tra gli unici due tassi realmente risk-free esistenti.

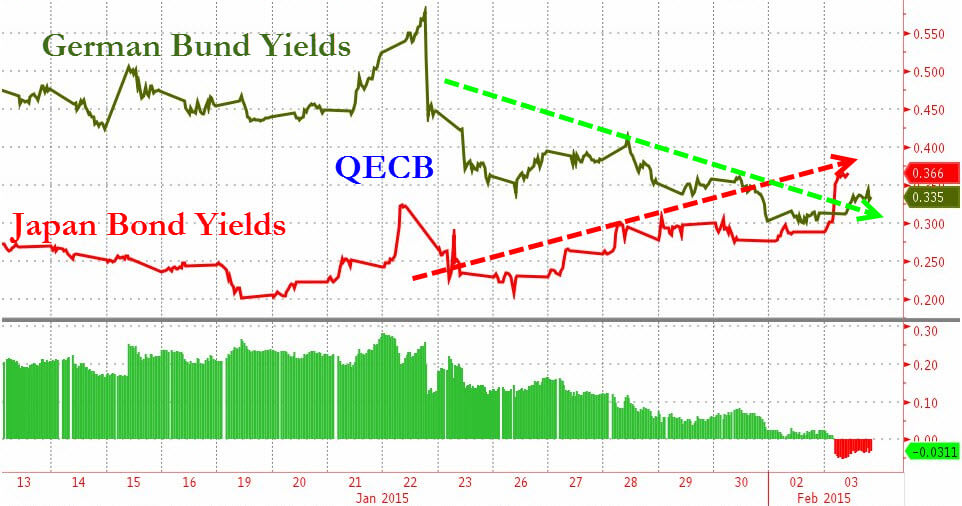

Non a caso, proprio ieri, il rendimento del titolo tedesco a 10 anni è crollato ancora e per la prima volta tradava 3 punti base al di sotto di quello del pari durata giapponese, avendo perso 35 punti base dall’annuncio del Qe, come ci mostra il grafico a fondo pagina: poi non dite che non vi avevo detto che il programma di stimolo dell’Eurotower era il peggior segnale deflazionistico che si potesse inviare ai mercati. In compenso, il risultato molto debole dell’asta nipponica della notte tra lunedì e martedì aggiunge criticità a criticità, visto che dimostra come la Bank of Japan stia cominciando a perdere il controllo su quello che di fatto è il più grande mercato obbligazionario del mondo. Attenti, quindi, al contagio.

Terzo, il timing è fondamentale nel trading di un tale-risk (come potrebbe essere il “Grexit” o lo stesso fallimento del Qe o proprio dell’Abenomics giapponese), esattamente come lo è a teatro. Ovvero, se si cominciassero a sentire tremori, memori di quanto accaduto nel recente passato, saranno in molte le istituzioni che seguiranno l’esempio di Lehman posizionandosi short sulla periferia europea, anche in netto anticipo su scadenza viste fino a ieri come dirimenti, ad esempio le elezioni regionali e municipali del prossimo maggio e quelle politiche di fine anno in Spagna con l’incognita Podemos sempre più indirizzata verso un epilogo stile Syriza. Quarto, in un mercato normale che si basa sui fondamentali occorre guardare al flusso del finanziamento, in un mercato mosso invece dalla narrativa occorre guardare al flusso di quest’ultima. Peccato che con l’annuncio del 22 gennaio scorso, per Mario Draghi non ci siano più margini di utilizzo della narrativa per supportare la politica monetaria. Ora contano i fatti e potrebbero deludere.

Quinto, la compiacenza dei mercati verso le turbolenze greche è un errore e non perché Atene sia in sé un grosso problema, ma perché le stesse dinamiche politiche greche potrebbero arrivare presto anche in Italia, non a caso proprio Mario Draghi ha imposto a Matteo Renzi il nome di Sergio Mattarella come nuovo presidente in vista di tempi molto turbolenti. Per capirci: la Grecia è Bear Stearns, l’Italia è Lehman Brothers. Se non vi ricordate cosa accadde all’epoca, fate una ricerca su Internet con questi due nomi e guardate le dinamiche che ne legarono i destini nel 2008. E incrociate le dita.

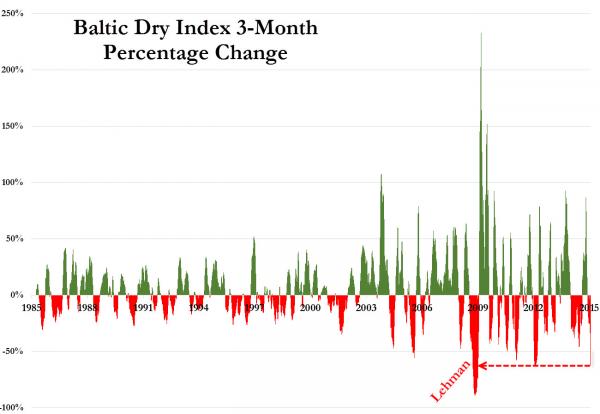

P.S.: E tanto per aggiungere qualche altro dato alla mia sensazione che a livello globale si stia entrando in una nuova fase recessiva, ecco un nuovo aggiornamento sul Baltic Dry Index, il quale ha perso altri 35 punti base, raggiungendo quota 590 e andando sotto il livello di 600 per la prima volta dal 1986, mentre si avvicina sempre più al minimo storico assoluto di 554 toccato nel luglio di quell’anno. E come ci dice il grafico, stiamo parlando del crollo a tre mesi al ritmo più elevato dal fallimento di Lehman Brothers. Qui non si tratta più di sovracapacità o discrepanza tra domanda e offerta, questa è una convergenza strutturale di enorme malinvestment – come ci insegna la Scuola austriaca di economia – e realtà economica.