Della Cina e dei rischi che essa rappresenta per la stabilità finanziaria globale si sa molto, ma non tutto. Alla base dell’ultimo allarme lanciato da alcune grandi agenzie di valutazione ci sono i cosiddetti Wealth Management Products o Wmp, ovvero prodotti d’investimento garantiti dal sistema bancario ombra che sono di fatto degli schemi Ponzi in tutto e per tutto. L’ultimo caso di default relativo a questi strumenti è dello scorso febbraio, quando la prima azienda di brokeraggio cinese, Citic, ha ammesso di essere alla ricerca di un modo per ripagare gli investitori dopo che l’emittente di uno dei Wealth Management Products che aveva venduto ai clienti aveva saltato un pagamento da 1,12 milioni di dollari agli stessi.

Il giochino è semplice ma diabolico, soprattutto perché condotto da aziende che spesso sono spinte fuori dal sistema bancario ufficiale per poca affidabilità e trovano nel sistema bancario ombra un metodo di finanziamento e ottenimento del credito. Di fatto, gli Wmp sono indirizzati a clienti in cerca di ritorni rapidi e alti e che non vogliono parcheggiare i loro soldi in banca, ma quel denaro viene poi reinvestito dall’emittente a un tasso maggiore e con propensione alla leva: va da sé che se qualcosa va storto, chi ha investito nei Wmp rischia di perdere parte o tutto del capitale. Bene, tre giorni fa Bloomberg ha offerto al mercato un aggiornamento sul comparto di questo tipo di prodotti in Cina e la scoperta è stata di quelle da pelle d’oca: attualmente c’è il rischio di una reazione a catena di default su qualcosa come un controvalore di 3,6 triliardi di dollari di Wmp.

Ma com’è possibile che si sia arrivati a valori simili? Semplice, la Cina ha trovato il modo di evitare il cosiddetto Minsky moment, ovvero quando non si ha sufficiente cash-flow per poter pagare gli interessi o il capitale di un prestito e ci si deve indebitare ulteriormente o vendere assets: si è affidata alla cosiddetta Ponzi finance, fase immediatamente precedente al collasso di un regime finanziario sclerotizzato come quello cinese. Insomma, i vari schemi Ponzi stanno investendo l’uno nell’altro per cercare di prendere tempo, ma sta per saltare il tappo: tradizionalmente, infatti, i Wmp servono per canalizzare il denaro degli investitori individuali in assets vari, dai bond corporate alle azioni ai derivati, il problema è che oggi sempre più Wmp investono in altri Wmp. Parliamo, alla fine del 2015, di detenzioni per 2,6 triliardi di yuan (396 miliardi di dollari), stando a stime della Autonomous Research.

Perché? Semplice, eccesso di liquidità nel sistema ma mancanza di ritorni sufficientemente alti per attrarre investimenti, quindi tutti i rischi vanno ad accumularsi in un sistema finanziario già sovraffollato come quello dei Wmp. I rischi, capite da soli, sono però enormi. Primo, un Wmp può infettare tutti gli altri, causando un crollo della fiducia in questi prodotti che giocano un ruolo fondamentale nel finanziamento bancario. Secondo, i vari Wmp stanno lottando per trovare sufficienti assets in grado di garantire gli alti returns promessi, peccato che in caso di perdite la proprietà incrociata dovuta all’investimento tra soggetti dello stesso comparto potrebbe creare incertezza e sottolineare una vulnerabilità in atto, di fatto lo stesso tipo di fonte del panico che colpì il mercato dei subprime immobiliari Usa nel 2008 e che scatenò la grande crisi finanziaria.

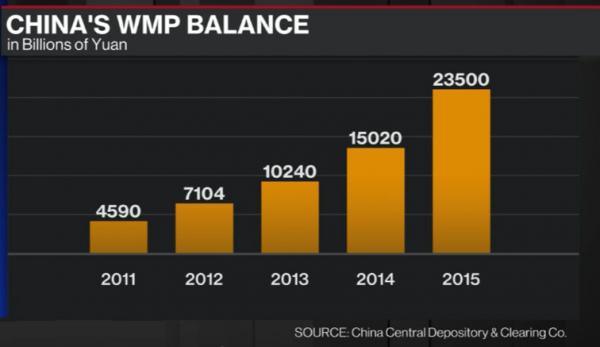

Ovviamente i timori legati al comparto sono aumentati a partire dallo scorso anno, quando dieci aziende cinesi hanno fatto default su bond on-shore, lo Shanghai Composite ha perso il 20% e l’economia cinese nel suo complesso ha evidenziato chiari segnali di rallentamento nella crescita. Peccato che, come ci mostra il primo grafico a fondo pagina, il mercato dei Wmps sia letteralmente esploso, passando dai 4,5 triliardi di controvalore di cinque anni fa agli attuali 42 triliardi di yuan di outstanding valoriale totale, circa 4 triliardi di dollari, pari al 35% del Pil cinese! Stando a calcoli di Bloomberg, lo scorso anno in Cina sono stati emessi 3500 Wmp alla settimana, con alcune banche di livello medio come China Merchants Bank Co. e China Everbright Bank Co. praticamente legate a doppio filo a questi prodotti per il proprio finanziamento. Ma c’è di peggio, perché le detenzioni interbancarie di Wmp sono salite a un controvalore di 3 triliardi di yuan lo scorso dicembre contro i soli 496 miliardi di yuan del dicembre 2014 e l’85% di quei prodotti potrebbe essere stato comprato da altri Wmp, spesso unicamente per generare commissioni per le banche.

Insomma, la Cina sta copiando l’innovazione finanziaria avvenuta negli Usa tra il 2005 e il 2008 e che ha quasi schiantato il sistema: complimenti ai compagni cinesi. E la conferma arriva direttamente dai protagonisti, visto che intervistata lo scorso 17 maggio, Charlene Chu, partner alla Autonomous ed ex funzionaria di Fitch Ratings, ha dichiarato quanto segue: «Cominciamo a vedere principi di liabilities che stanno crescendo sugli stessi assets sottostanti, esattamente quanto si vide negli Stati Uniti con asset-backed securities, collateralized debt obligations e Cdo».

Ciò che deve spaventare, però, è l’enorme mismatch dell’asset libiality legato a questi prodotti: molti Wmp, infatti, hanno una durata inferiore ai sei mesi e alcuni addirittura di un mese soltanto. Bene, prendendo in esame 1300 prodotti presenti nel sito governativo Chinawealth.com.cn si vede che il rendimento annuale più alto che viene offerto è dell’8%, comparato con l’1,5% annuale di tasso di deposito e con un range di rendimento tipico che va dal 3% al 5%. Non solo è insostenibile, ma appare chiaro che una volta che partano le vendite di massa, la catena sarà tale da rendere Lehman Brothers un piccolo incidente di percorso.

Ma, soprattutto, dove sono investiti questi Wmp? Ci risponde il secondo grafico, dal quale vediamo che la maggior parte dell’esposizione è legata all’obbligazionario. E i Wmp sono diventati players di primaria grandezza, visto che oggi come oggi sono i principali investitori nel debito corporate cinese: peccato che ad aprile il mercato obbligazionario cinese abbia patito la peggior perdita da 16 mesi a questa parte dopo un’ondata di default di aziende a controllo statale che ha colpito gli investitori. Quale può essere il rischio? Potenzialmente, i default sui bond potrebbero innescare delle perdite che porterebbero all’impairment del Wmp o all’incapacità o mancanza di volontà da parte degli investitori in Wmp di operare roll-over sul finanziamento, obbligando quindi le banche a iscrivere parte di questi assets a bilancio. Se questo avvenisse su larga scala, potrebbe creare dei danni molto seri, soprattutto per il mismatch tra durata dei Wmp e dei bonds.

C’è poi la questione della stabilità stessa del comparto, visto che la fonte più comune di repayment dei Wmp consiste nell’emissione di nuovi Wmp, una dinamica che rende il prodotto vulnerabile a ogni possibile calo o interruzione della domanda. Lo scenario peggiore, quindi, sarebbe quello che vede gli investitori smettere di fare roll-over, poiché porterebbe immediatamente a una crisi di liquidità per le banche. A quel punto, dovrà essere salvataggio di massa da parte dello Stato. Con quanto ne consegue in fatto di riserve e di stabilità monetaria.