Come forse ricorderete, la settimana scorsa vi ho dato conto del fatto che il premier Matteo Renzi ha detto in sede europea che l’Italia metterà il veto su qualsiasi iniziativa per introdurre un tetto al 25% per la detenzione di titoli di Stato da parte delle banche. Perché tanto vigore? E perché il mondo bancario italiano si è immediatamente schierato al fianco del primo ministro? Cominciamo con un po’ di storia. La proposta originaria sul tema risale a un anno fa ed è ascrivibile al numero uno della vigilanza bancaria della Bce, Daniel Nouy: limitare appunto il possesso di titoli di Stato di un singolo Paese da parte delle banche al 25% del proprio capitale. Nemmeno a dirlo, la proposta ha trovato l’immediatamente favorevoli sia ministro delle Finanze tedesco, Wolfgang Schauble che il capo della Bundesbank, Jens Weidmann. Diversa, apparentemente, la posizione del presidente dell’Eurogruppo, Jeroen Dijsselbloem, a detta del quale serve un «approccio graduale. Non puoi chiedere alle banche che sono state strutturate in un dato modo di cambiare questo aspetto in tempi brevi». Ragionevole, tanto che al vertice Ecofin della scorsa settimana, il ministro dell’Economia, Pier Carlo Padoan, si era espresso in questo modo: «La vera questione va ben al di là dei vincoli sui portafogli delle banche, è una questione che deve essere risolta nel processo di Basilea e a livello globale». Lo stesso vice presidente della Bce, Vitor Constacio, ritiene pericolosa l’introduzione di un tetto per il possesso di titoli di Stato.

Ma perché tutta questa fretta? E proprio ora che il sistema bancario europeo è tornato sotto i riflettori? Non è che per salvare quel raccoglitore di derivati meglio noto come Deutsche Bank si è pronti a sacrificare le banche italiane? Qualche numero grazie ad Askanews: i bond governativi dell’area euro ammontano a quasi 6.900 miliardi di euro e di questi oltre 2.800 miliardi sono nei portafogli delle banche. E questo cosa significa? Che con un tetto al 25%, le banche dovrebbero rafforzare il capitale di alcune decine di miliardi di euro o, in alternativa, dismettere titoli di Stato per la parte eccedente i 1.600 miliardi, ovvero ben 1.200 miliardi. E chi pagherebbe il prezzo più alto? Nel portafoglio delle banche italiane i titoli di Stato (389 miliardi di euro a dicembre, stando a dati Bankitalia) rappresentano quasi il 15% degli attivi rispetto a una media europea del 9%. Anche la Spagna presenta un valore (340 miliardi) sopra la media (13,5%), mentre la Germania è in linea (9% con 380 miliardi di bond) e la Francia è al 6% (con 303 miliardi di euro di titoli governativi): guarda un po’ che combinazione! Fanalino di coda, la disastrata Grecia con solo 11 miliardi di controvalore e in predicato di ulteriore ristrutturazione.

Ora, a livello ufficiale di quadro economico ci sono due correnti di pensiero sostanziali al riguardo. Molti analisti infatti concordano sul fatto che limitare il possesso di titoli di Stato avrebbe effetti molto negativi sul funzionamento del mercato secondario, visto che gli istituti di credito detengono ampie quantità di bond governativi trattandosi di strumenti molto liquidi che possono essere utilizzati come collaterale e con favorevole merito di credito, ovvero il vecchio concetto di risk-free che però la crisi del 2011 e le parole di Angela Merkel hanno non poco ridimensionato. Un’altra vulgata, invece, mette in evidenza con preoccupazione la stretta correlazione tra titoli di Stato in portafoglio alla banche e credito erogato a famiglie e imprese: uno studio del Fondo monetario internazionale rileva infatti che per ogni euro in più di bond governativi, le banche riducono di 60 centesimi il credito all’economia reale.

Ora, un argomento molto utilizzato è quello che vede la crisi finanziaria del 2008 legata non a titoli di Stato, ma a derivati e strumenti finanziari come cdo e mbs: i salvataggi bancari seguiti alla crisi subprime e post-subprime sono costati alle casse degli Stati dell’eurozona oltre 800 miliardi di euro, a fronte di appena 50 miliardi di euro di perdite accusate da tutte le banche Ue con esposizione sui titoli di Stato della Grecia. Peccato, però, che proprio le detenzioni di carattere sistemico di titoli di Stato da parte delle banche ha fatto la fortuna di chi scommette attraverso i credit default swaps, quindi rendendo quei 50 miliardi sono una percentuale del gioco a somma zero sui derivati, mentre lo spread incide direttamente sul costo per il servizio del debito da parte degli Stati. Ora, al netto che oggi quei salvataggi non sarebbero più permessi dopo l’introduzione della direttiva sul bail-in, come ben sanno gli obbligazionisti di Banca Etruria e delle altre tre popolari fallite, giova far notare altro al riguardo della proposta sul tetto del 25% e, soprattutto, sul suo timing.

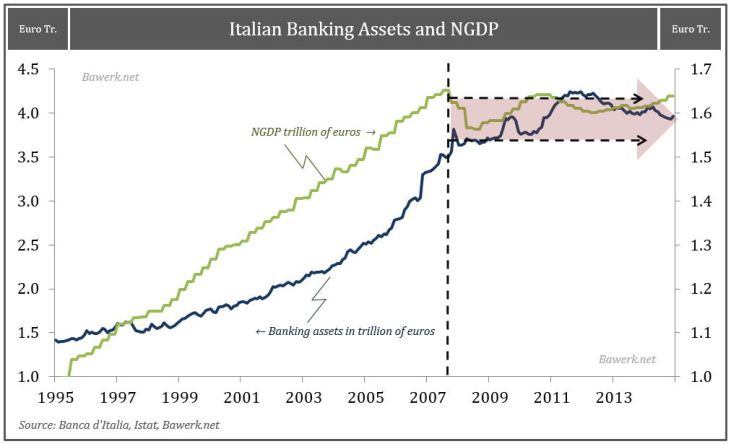

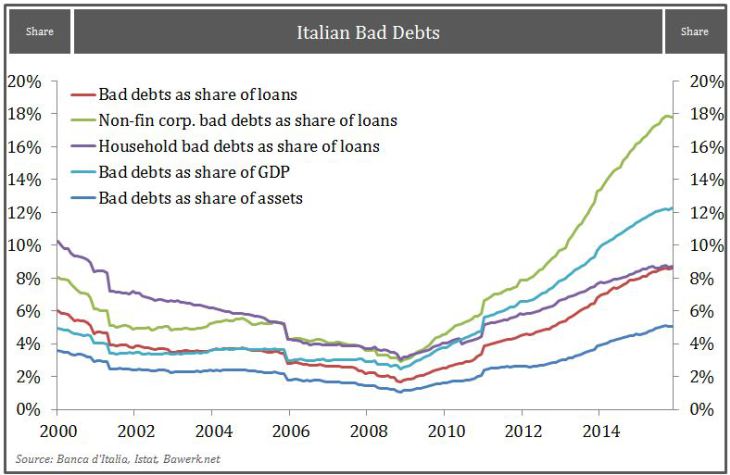

Come saprete, nella pancia delle banche italiane non si sono soltanto titoli di Stato, ma qualcosa come 200 miliardi tra sofferenze e incagli, cifra che scende a 80 al netto degli accantonamenti già operati, in ragione però di svalutazioni che per alcuni istituti già traballanti definire allegre, se non lisergiche, appare un eufemismo. I due grafici a fondo pagina mettono in prospettiva la situazione dei non-performing loans dei nostri istituti di credito. Come fare? Il governo ha presentato un piano di massima alle autorità europee al riguardo, ma gli occhi e le speranze di tutti sono rivolti a Mario Draghi e la prossima riunione della Consiglio direttivo della Bce del 10 marzo, quando verrà presentato il piano di espansione del programma di Qe. In molti credono che oltre ai muni-bond verranno ammesse nella platea di assets eligibili all’acquisto anche le sofferenze bancarie, di fatto una situazione win-win, visto che da un lato eliminerebbe il rischio di credito dai bilanci delle banche e dall’altro aumenterebbe l’ammontare di assets acquistabili da parte della Bce, l’unico potenziale modo per evitare la trappola in cui è caduta la Bank of Japan con l’Abenomics.

A oggi, il 5% degli assets bancari italiani è cartolarizzato e se uniamo questa percentuale al fatto che l’Asset-Backed Security Program della Bce è quello meno funzionante, il matching pare perfetto: a fronte di 18 miliardi di Abs acquistati, infatti, la Bce ha già comprato 115 miliardi di euro di covered bonds e 600 miliardi di euro nel settore pubblico. Si farà questo matrimonio di interesse?

Ora, appare quantomeno intuitivo che si tratta di un mero trucco di ingegneria finanziaria, visto che il rischio di credito sarebbe soltanto spostato dal sistema bancario privato al settore pubblico, ma al netto di questo c’è un’altra criticità. Se infatti monetizzare bad assets potrebbe essere percepito come una via di salvezza, visto che le banche potrebbero nuovamente espandere il loro stato patrimoniale e, nel processo, stimolare il Pil nominale del nostro Paese, dall’altro dobbiamo fare i conti con la lezione del 2011: l’Italia è un incidente ferroviario al rallentatore che attende solo di avvenire.

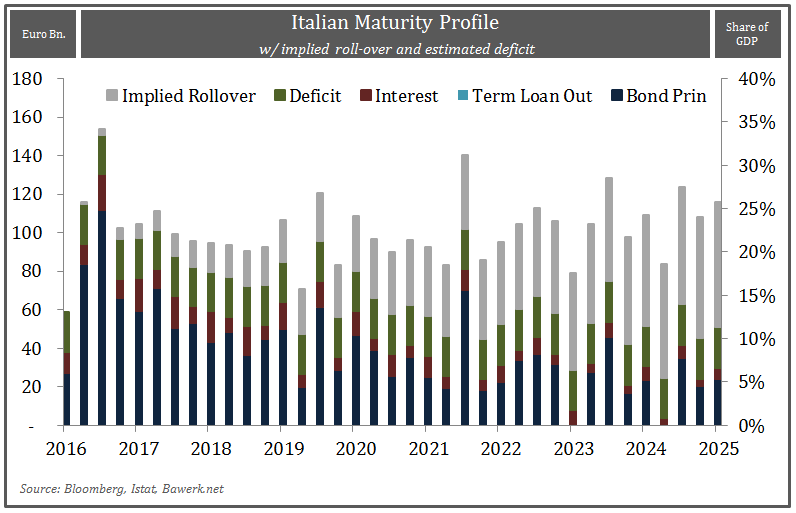

Da questo punto di vista, alcune affermazioni di Mario Monti non sono poi così peregrine, così come le parole di Michael Martone, ex sottosegretario della Fornero: eravamo al limite della bancarotta, non c’erano più soldi. Come ha fatto un Paese come il nostro, dove la base di capitale è stata erosa, la produttività del lavoro è in caduta libera e le dinamiche salariali sono stagnanti, a non fallire? Semplice, ce lo spiega il primo grafico a fondo pagina: a salvarci è stata solo la nostra capacità di fare roll-over sul debito e di emetterne di nuovo. Punto. Il problema è che tra il finire del 2011 e il 2012 l’Italia è stata pericolosamente a rischio di essere tagliata fuori dalla finestra di emissione e da allora nel nostro Paese nulla è cambiato, anzi tutte le dinamiche macro sono peggiorate, ratio debito/Pil in testa.

Oggi come oggi il nostro Paese ha ancora bisogno per sopravvivere di fare roll-over su obbligazioni pari al 25% del nostro Pil ogni anno e anche l’inconveniente più piccolo potrebbe portarci di nuovo sull’orlo del baratro in men che non si dica. E qual è la chiave per evitare che questo inconveniente accada? Un sano sistema bancario volonteroso e in grado di continuare a comprare debito di nuovo emissione mano a mano che quello vecchio viene ritirato: ma se piazzano il tetto del 25% sulle detenzioni di debito nei bilanci bancari, cosa succede? Boom! La fragile dinamica da Titanic che ci ha tenuto in piedi finora va a farsi benedire bellamente.

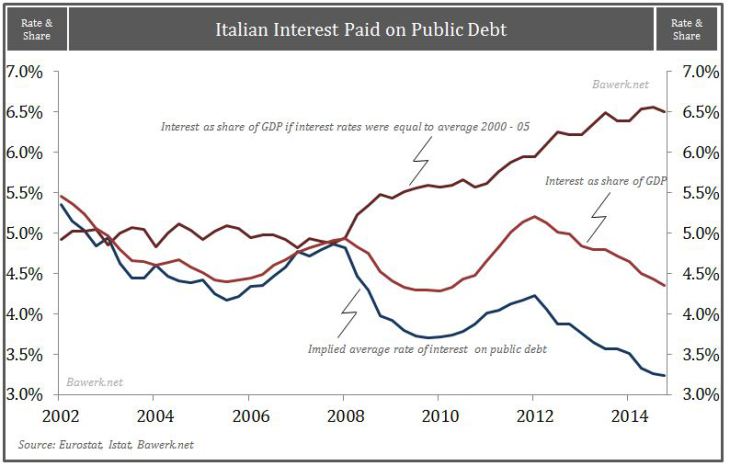

E con un ratio del debito sul Pil superiore al 130%, la sensibilità dei tassi di interesse e delle loro variazioni può aumentare esponenzialmente: durante la crisi del debito l’interesse pagato sul debito esistente salì di 40 punti base, mentre le spese per interessi come percentuale del Pil salirono di 80 punti base. Chi ci salvò? La Bce, di fatto, non certo il governo dei tecnici, visto che con il suo operato liberò il nostro Tesoro dai rischi legati al roll-over abbastanza in fretta da evitare che i mercati e lo spread ci mangiassero fino al midollo. Se dovesse accadere di nuovo, potremmo non essere così fortunati: sia per le nuove normative, sia perché qualcuno potrebbe dire “una seconda volta, no”, sia perché la Bce è decisamente indebolita di fronte ai mercati, con credibilità in caduta libera, a meno che Mario Draghi tra quindi giorni non stupisca il mondo con un vero bazooka.

Una percentuale vi sia sufficiente per capire di cosa stiamo parlando: se come ci mostra il secondo grafico i nostri tassi di interesse tornassero alla media del periodo 2000-2005, cioè al 4,8%, l’Italia dovrebbe pagare solo per interessi una cifra pari al 6,5% del Pil. Siamo a rischio, molto a rischio. In bancarotta e falliti, lo siamo ormai da tempo. Ma con Matteo Renzi in guerra perenne e strategica contro l’Europa e i suoi mandatari come Mario Monti e con Deutsche Bank a forte rischio di schiantare l’intero sistema finanziario europeo, questa volta potremmo dover pagare un prezzo altissimo per evitare il baratro.

Commissariamento europeo, Troika e Mario Draghi primo ministro, come vi dicevo almeno sei mesi fa, quando avanzavo questo scenario per placare le ire tedesche nei nostri confronti offrendo a Jens Weidmann la poltrona di governatore della Bce. Matteo Renzi e il Pd si godano i festeggiamenti per i due anni di governo: ancora qualche settimana, poi sarà il momento del redde rationem. E della loro fine. Che, speriamo, non coincida anche con quella definitiva del Paese.