Davvero nell’anno della peggior crisi economica dal dopoguerra la finanza pubblica italiana è divenuta improvvisamente virtuosa? Ha ragione il Financial Times che già lo scorso 17 novembre ha classificato il ministro Tremonti al quinto posto tra i migliori ministri economici dei paesi dell’Unione Europea? E il Governatore della Banca Centrale Europea Jean Claude Trichet che, intervenendo sabato scorso al convegno Confindustria di Parma, ha elogiato le politiche di bilancio dell’Italia? Oppure ha ragione chi ritiene che sia meglio non essere troppo ottimisti verso il futuro dell’economia pubblica italiana?

In realtà gli ottimisti e i pessimisti osservano aspetti differenti della nostra finanza pubblica, caratterizzata da vizi strutturali ben noti che riescono a essere transitoriamente mascherati, grazie alla generose politiche di bilancio antirecessive degli altri governi europei, da virtù solo apparenti. Si spiega così come abbia fatto Tremonti a scalare la classifica del Financial Times partendo dalla bassissima posizione che vi deteneva nel 2008, peraltro simile a quella che in precedenza il prestigioso giornale economico inglese aveva attribuito al suo predecessore Padoa Schioppa.

Come ha detto lo stesso Trichet a Parma: “’La prospettiva di medio termine ha guidato la politica di bilancio in Italia durante la crisi. Il ministro dell’Economia ha resistito alle pressioni per l’introduzione di stimoli fiscali che vadano oltre l’alleggerimento che deriva dall’azione degli stabilizzatori automatici. Questa e’ una strategia appropriata, dato il suo scottante debito pubblico e in prospettiva della sua evoluzione nel lungo termine”.

In sostanza il ministro dell’Economia ha il merito di aver impedito un possibile peggioramento eccessivo dei nostri saldi di finanza pubblica, garantendone livelli meno problematici rispetto a molti paesi dell’Unione che aderiscono alla moneta unica. Poiché paesi solitamente più virtuosi di noi nei conti pubblici hanno accettato un loro consistente deterioramento per affrontare la crisi, l’Italia, che non lo ha fatto, si è trasformata in un paese, almeno in termini relativi ‘virtuoso’.

Ma da qui a sostenere che i nostri problemi di finanza pubblica siano scomparsi vi è un gran salto; semplicemente essi, pur persistendo come prima, si notano di meno in un mondo rapidamente peggiorato nei suoi conti pubblici. Se la disattenzione internazionale dai problemi dell’Italia è senz’altro positiva, e ci dà margini di manovra insperati, rischia tuttavia di generare effetti controproducenti se ci distoglie dall’affrontare i problemi effettivi, persuadendoci che tutto va bene così com’è; in sostanza l’immobilismo nella finanza pubblica può avere successo come tattica ma può divenire fallimentare se si trasforma in strategia.

Le virtù temporanee…

Trichet e assieme a lui il Financial Times hanno una buona opinione della finanza pubblica italiana perché la osservano attraverso gli occhiali del trattato di Maastricht. A differenza di noi cittadini (contribuenti e utenti del settore pubblico e quindi molto interessati alla pressione fiscale da un lato e alla qualità e caratteristiche dei servizi prodotti con la spesa pubblica dall’altra), l’ottica di Maastricht guarda solo ai saldi di finanza pubblica, non alle sue componenti. Richiede (ma ha chiuso almeno un occhio e mezzo durante questa recessione) che il disavanzo pubblico (cioè il saldo tra entrate e uscite annue delle amministrazioni pubbliche) non superi il 3% del Pil, condizione che può essere indifferentemente rispettata, ad esempio: (1) con una pressione fiscale al 30% del Pil e una spesa pubblica non superiore al 33% del Pil; (2) oppure una pressione fiscale al 40% e una spesa non superiore al 43%; (3) oppure con una pressione fiscale al 50% e una spesa non superiore al 53%.

Invece i contribuenti, che non ragionano nell’ottica del banchiere centrale, preferiscono la prima delle soluzioni precedenti alla seconda e la seconda alla terza, ritenendo a ragione che potrebbero benissimo avvalersi del mercato per compensare i minori servizi pubblici che avrebbero a disposizione in un’ipotesi di settore pubblico più ristretto.

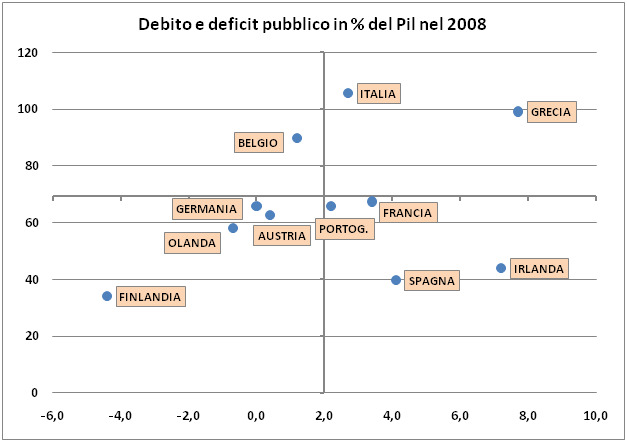

Accanto al vincolo del 3% del deficit, l’ottica di Maastricht richiede inoltre che il debito pubblico, cioè la stratificazione nel tempo dei disavanzi annui, non superi il 60% del Pil. Questi parametri sarebbero sufficienti in tempi normali a discriminare tra paesi virtuosi (quelli che li rispettano) e paesi non virtuosi (quelli che non li rispettano) ma poiché la recessione ci ha allontanati da una condizione di normalità, è opportuno ridefinire come virtuosi i paesi chi si caratterizzano per valori entrambi inferiori a quelli medi dei paesi dell’Unione (che aderiscono alla moneta unica) e come paesi non virtuosi quelli che hanno valori (entrambi o uno solo) superiori alle media. In tal modo è possibili confrontare i diversi paesi e verificare la posizione relativa dell’Italia. Vediamo prima secondo i parametri di Maastricht la finanza pubblica dei paesi aderenti all’euro (sono esclusi quelli più piccoli) nell’anno 2008 in cui la crisi era già presente ma non così grave come nell’anno successivo.

Il grafico precedente è diviso in quattro quadranti: i paesi virtuosi sono quelli nella parte in basso e a sinistra dato che hanno rapporti sia deficit/Pil che debito/Pil inferiore a quelli medi dell’area euro. Si tratta di Austria, Germania, Olanda e Finlandia (gli ultimi due addirittura con bilanci pubblici in avanzo). I paesi non virtuosi, con valori entrambi superiori alla media, sono invece nel quadrante in alto a destra e si tratta della Grecia, ora in grave crisi finanziaria e sotto attacco sui mercati finanziari sui quali deve collocare i titoli del suo debito pubblico, e l’Italia.

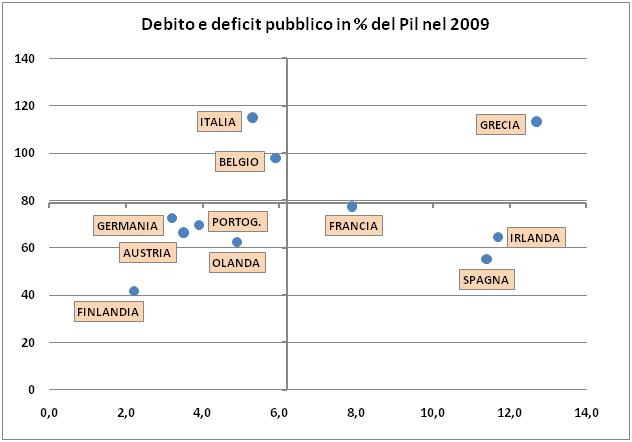

Nei rimanenti due quadranti si collocano i paesi non virtuosi su un parametro ma che rispettano l’altro: il Belgio con rapporto debito/Pil superiore alla media e rapporto deficit/Pil inferiore e, sul fronte opposto, Irlanda, Spagna e (in misura molto minore) la Francia. Se ripetiamo il grafico precedente per il successivo anno 2009, scopriamo le ragioni del ‘miracolo’ della finanza pubblica italiana tanto apprezzato da Trichet e dal Financial Times.

Cosa è avvenuto? L’Italia, per nostra fortuna, è scomparsa dal quadrante in alto a destra dei paesi nettamente non virtuosi (lasciandovi la solo Grecia) e ha raggiunto il Belgio in quello in alto a sinistra dei paesi che non sono virtuosi per il solo rapporto debito/Pil ma che sono, invece, ‘relativamente’ virtuosi per il rapporto cruciale del disavanzo/Pil. Inoltre, sempre per nostra fortuna, mercati finanziari e analisti economici, influenzati dalla congiuntura, considerano più grave (ovviamente dopo quello della Grecia) il quadrante in basso a destra (alti disavanzi/Pil) rispetto a quello in alto a sinistra (alti valori debito/Pil). Pertanto la situazione economico finanziaria di Irlanda e Spagna è ritenuta nettamente più grave rispetto a quella italiana.

E’ dunque spiegato il segreto del successo europeo del ministro Tremonti, che gli va certamente riconosciuto. La nostra finanza pubblica è peggiorata a seguito della congiuntura negativa ma meno della media dei paesi dell’euro: il nostro debito/Pil è salito di dieci punti percentuali, così come nell’insieme dei paesi euro, ma il nostro deficit/Pil è solo raddoppiato (dal 2,7 al 5,3%) mentre nell’area euro è più che triplicato (dal 2 al 6,2%) ed è ora circa un punto di Pil al di sopra del valore italiano. E’ esattamente questo punto di Pil che ci sta coprendo rispetto alla speculazione internazionale, come una sorta di siepe immaginaria che possiamo ipotizzare separi nel grafico precedente il quadrante in cui si colloca l’Italia da quello in cui si trova la Grecia. Il riparo dietro il quale l’Italia si è rifugiata è tuttavia transitorio e destinato a cadere probabilmente non nel 2010-11 ma sicuramente in un arco temporale limitato. Bisognerà quindi pensare a riforme strutturali della finanza pubblica italiana che ci mettano con più certezza al riparo dai rischi prossimi venturi.

… e i vizi permanenti

Dato a Tremonti quel che è di Tremonti, si tratta ora di abbandonare il punto di vista di Trichet e dei mercati finanziari e di adottare quello dei cittadini tassati (troppo) dal fisco e beneficiati (troppo poco) dai servizi che il settore pubblico produce non in condizioni di mercato ma di comando politico e ci eroga ‘gratuitamente’. Se osserviamo le dinamiche della finanza pubblica italiana non attraverso il rapporto deficit/Pil ma attraverso i due rapporti entrate pubbliche/Pil e spesa pubblica/Pil possiamo ancora dichiararci soddisfatti?

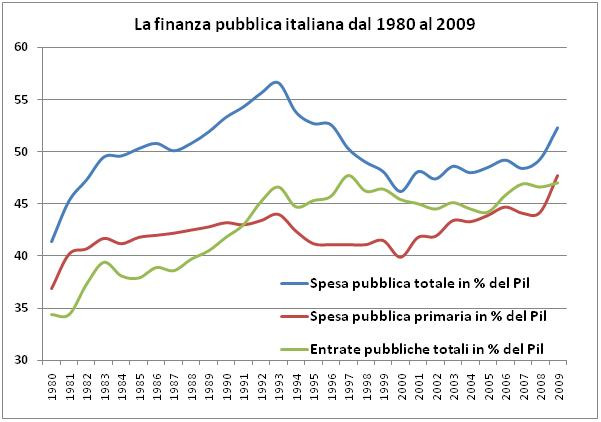

Chi scrive è convinto di no e ritiene che dal lato delle entrate e della spesa pubblica i problemi strutturali che ci portiamo dietro da molto tempo restino irrisolti e si siano anzi aggravati in questo anno di crisi. Per illustrarlo rappresentiamo nel grafico seguente e per un lungo periodo di tempo (dal 1980, dato che stiamo parlando di vizi permanenti …) le tre grandezze chiave della finanza pubblica: (1) le entrate totali della P.A. in rapporto al Pil; le uscite totali della P.A. in due diverse configurazioni; (2) comprensive degli interessi corrisposti sui titoli del debito pubblico; (3) al netto della spesa per interessi (la spesa al netto degli interessi sul debito è la cosiddetta spesa pubblica primaria che è la componente di spesa effettivamente gestita attraverso il processo di bilancio mentre l’onere del debito dipende dai tassi d’interesse che si formano sui mercati).

La ragione del nostro giudizio negativo deriva dal fatto che nel 2009, anno di profonda recessione, il peso del settore pubblico sull’economia (e quindi il grado di intermediazione pubblica del Pil) si è accresciuto in misura considerevole, come si può osservare dall’ultimo dato delle tre grandezze riportate nel grafico: la spesa pubblica complessiva ha nettamente sforato il valore del 50% rispetto al Pil, anzi ha quasi toccato il 52%, più di tre punti percentuali al di sopra del dato 2008 e questo nonostante il risparmio di mezzo punto conseguito alla voce degli interessi sul debito (la spesa pubblica primaria è quindi crescita di 3,5 punti in rapporto al Pil). Un simile peso dello stato sul Pil non si vedeva dal lontano 1996, ma allora la spesa per interessi sul debito pubblico era all’11,5%, non al 4,6% del 2009.

Nello scorso anno alla crescita della spesa è corrisposto in gran parte un peggioramento del disavanzo pubblico ma anche le entrate pubbliche complessive, delle quali oltre nove decimi sono rappresentati da entrate fiscali, sono aumentante di circa mezzo punto percentuale rispetto al Pil. Al netto degli interessi sul debito la spesa pubblica italiana risulta la più elevata mai raggiunta in rapporto al Pil, ben sette punti di Pil al di sopra del dato del 1996.

In sostanza tutto il risparmio conseguito attraverso il cosiddetto ‘dividendo di Maastricht’, cioè il vantaggio derivante dalla convergenza degli alti tassi d’interesse che gravavano sul debito espresso in lire verso i bassi tassi degli altri paesi europei, è stato interamente assorbito da una maggiore spesa pubblica primaria.

Cosa accadrà quando i tassi d’interesse, e con essi il costo del debito pubblico, riprenderanno a salire dagli attuali bassissimi valori?

Bisognerà farvi fronte con ulteriori maggiori entrate fiscali le quali dovranno anche servire a ridimensionare il deficit, che non può evidentemente restare ai livelli del 2009. La pressione fiscale non è tuttavia ulteriormente incrementabile per ragioni sia di efficienza (il nostro sistema economico già non può sopportare una peso del fisco e un peso del settore pubblico come quelli attuali) che di equità distributiva (la compresenza di tartassati e di evasori nel nostro sistema è tale che tutti i proventi ottenibili dai secondi debbano essere integralmente redistribuiti a favore dei primi).

Bisognerà quindi mettere mano alla spesa pubblica primaria e alle sue inefficienze ma la spesa non può essere contenuta se non rivedendo completamente ruolo e dimensioni del settore pubblico. In sostanza per ridurre le tasse bisogna diminuire la spesa pubblica e per diminuire la spesa pubblica è necessario ridurre il perimetro dello stato e aumentare in maniera equivalente l’area delle scelte private dei cittadini. Riuscirà la politica a condurre in porto un’operazione di questo tipo considerando che per essa ridurre il perimetro dell’intervento pubblico equivale a ridurre il proprio?