Proviamo a mettere in prospettiva l’operato delle Banche centrali, ora che i mercati sembrano entrare nel loro momento più delicato. Dal picco del mercato azionario, di fatto il beneficiario principale e quasi unico dei vari programmi di Qe del giugno 2014, le equities britanniche ed europee hanno perso rispettivamente il 27% e il 20% in termini di dollaro basati sugli indici Msci, mentre quelle statunitensi sono su di quasi il 10% e quelle giapponesi del 6%. Insomma, Washington e Tokyo continuano a beneficiare, a livello di indici azionari, delle loro scelte monetarie, di fatto un successo se ci limitiamo a guardare i numeri. Ma dietro quelle fredde percentuali c’è dell’altro: ci sono le conseguenze nascoste.

Una di queste è insita nel diverso meccanismo di “stampa della moneta” messo in atto da Fed e Bank of Japan e, quindi, dei diversi sbocchi che i loro programmi di Quantitative easing potrebbero avere. Negli Stati Uniti, l’attività della Banca centrale ha portato con sé un diluvio di emissioni obbligazionarie corporate e un aumento molto netto del grado di leverage, visto che le aziende prima si indebitano sul mercato e poi utilizzano i proventi per riacquistare azioni proprie attraverso i buybacks: di fatto, negli Usa il Qe e i suoi esiti risiedono nei bilanci delle aziende. Di contrasto, la BoJ sta semplicemente comprando equities nipponiche in maniera diretta.

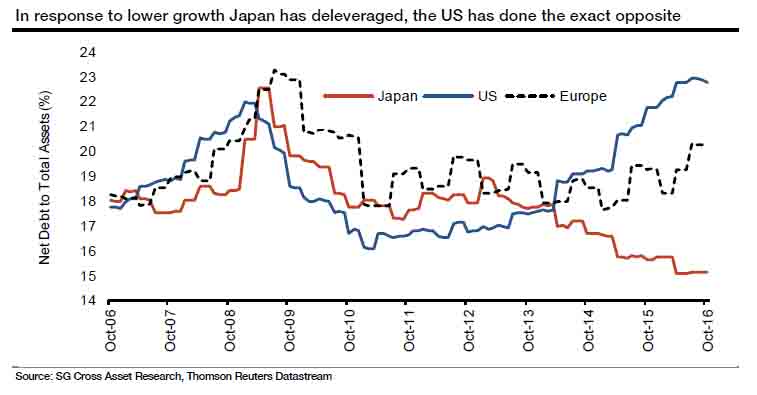

La differenza di approccio è sostanziale: in caso di un calo dei mercato, infatti, le perdite porterebbero la Bank of Japan ha operare un mark-to-market sulle proprie detenzioni equity a un prezzo minore, mentre negli Usa un evento negativo sui mercati andrebbe direttamente a gravare sui bilanci delle aziende, portando perdite e tagli di posti di lavoro e del capital spending. In un mondo di crescita bassa, il debito si tramuta in materiale tossico e lo stesso vale per un mondo in clima deflazionario: le aziende giapponesi hanno convissuto per un decennio almeno con la deflazione conclamata e hanno capito che l’unica cosa da fare è compiere deleverage, l’esatto contrario di quanto fatto del settore corporate in America, dove l’indebitamento è continuato a salire, come ci mostra il grafico a fondo pagina.

Qual è la domanda da porsi? Se a un certo punto il gioco del leverage dovesse finire (sia sui bilanci pubblici che privati), saremmo davvero al game over? E con questo inserisco nel contesto anche la Cina, visto che i triliardi di dollari di debito che ha concorso a creare negli ultimi 7 anni sono l’unica ragione per cui i mercati di capitali sono dove sono, ma anche perché l’economia reale continua a deteriorare. Ironicamente, un reset dell’overhang di debito senza precedenti che stiamo vivendo sarebbe l’unica speranza per porre fine a un circolo vizioso potenzialmente letale. Schumpeter la chiama “distruzione creativa”: il problema è, chi lo dice ai signori di Wall Street, il famoso 1%?

Ma attenzione a cosa accade sotto la superficie. E c’entrano proprio Cina e Giappone. Pechino, infatti, ad agosto ha scaricato 34 miliardi di controvalore di titoli di Stato Usa, portando le sue detenzioni totali al livello più basso dal 2012. Non è un trend nuovo, visto che le Banche centrali straniere negli ultimi 12 mesi hanno venduto T-notes per un controvalore di 346 miliardi di dollari: ma perché la Cina vende? E, soprattutto, dove investe quel denaro? Tra gennaio e agosto di quest’anno, la Banca del Popolo ha comprato titoli di Stato giapponesi per un controvalore di quasi 9 triliardi di yen (86,6 miliardi di dollari), un dato che è il triplo rispetto allo stesso periodo dell’anno precedente. Certo, la Cina potrebbe vendere titoli Usa per anticipare il rialzo dei tassi da parte della Fed e spostarli in Giappone – dove la ratio debito/Pil è al 250% – significa parcheggiarli nel Paese dove un aumento del costo del denaro è virtualmente impossibile. Tokyo accetterà questa dinamica, la quale nei mesi scorsi ha portato a un apprezzamento dello yen sui mercati dei cambi esteri? Temo che, per il breve termine, i due grandi nemici dovranno giocare di sponda.

E gli Usa? Come ho già spiegato relativamente alla vendita di Treasuries da parte dell’Arabia Saudita, uno stock di debito a disposizione o finisce a investitori privati o va monetizzato, ovvero gestito attraverso una qualche attività di Qe più o meno nascosto. A tale riguardo, se la Cina ha mosso le sue detenzioni in vista della Fed, penso che avrebbe potuto attendere fine anno: nessuno è così pazzo da toccare i tassi con un mercato in bolla e un’elezione presidenziale che lascerà a terra, comunque vada, morti e feriti (politicamente parlando).

E la Bce? In attesa che l’8 dicembre Mario Draghi si degni di dirci se il Qe andrà avanti oltre marzo 2017 e se ci saranno modifiche al concetto di capital key (acquisti di assets con rendimenti anche sotto il -0,40% e cambio dell’obbligo di acquisto “quota parte” del debito sovrano), ecco che qualcosina scricchiola. Fin dall’inizio della scelta della Bce, marzo scorso, di cominciare ad acquistare anche bond corporate con rating investment grade, se ricordate, mi chiedevo cosa sarebbe successo se quella stessa carta avesse subito un downgrade che la portasse a rating “spazzatura”: la Bce l’avrebbe tenuta a bilancio o l’avrebbe venduta in ossequio alle regole statutarie? Bene, stiamo per capirlo, forse.

Già, perché il residuo di libero mercato ancora esiste ha appena recapitato un bel grattacapo per l’Eurotower. La K+S AG è il più grande produttore europeo di carbonato di potassio, peccato che Standard&Poor’s abbia tagliato il suo rating di credito di un gradino al di sotto dell’investment grade necessario per l’eligibilità degli acquisti all’interno del Qe. Prima che iniziasse i suoi acquisti, la Bce disse che non avrebbe dovuto vendere automaticamente bond che fossero stati degradati a junk, ma dichiarò anche che avrebbe preso misure significative per gestire il rischio all’interno delle sue detenzioni: e l’Eurotower ha già comprato corporate bond per un controvalore di 34 miliardi di euro.

«La speranza è che la Bce sapesse in anticipo che c’è un prezzo da pagare, immettendo denaro nel mercato in questo modo», ha dichiarato Gordon Shannon, money manager alla TwentyFour Asset Management, azienda che sovrintende investimenti per 7,3 miliardi di sterline. E non basta: «Se hanno comprato bond da un’azienda che va in bancarotta, potrebbero non rivedere mai più i loro soldi. Gli investitori, infatti, si aspetterebbero che la Bce tenesse quei bond in detenzione per anni. E se non lo facesse, i mercati sarebbero scossi». L’azienda tedesca in questione ha bond per 1,5 miliardi di euro che vanno a maturazione, rispettivamente, a dicembre 2018, dicembre 2012 e giugno 2022, stando a dati di Bloomberg. La Bce ha comprato bond della K+S su tutte e tre le scadenze e, interpellato dalla Reuters, un funzionario della Bce ha opposto il “no comment” alla domanda relativa al futuro di quei titoli. Resteranno nello stato patrimoniale dell’hedge fund conosciuto come Bce o verranno scaricati, inviando un segnale di allarme ai mercati e ai contribuenti europei, visto che attraverso Target2 gli acquisti della Bce li paghiamo tutti noi, non si tratta di denaro creato dal nulla in una stamperia sotterranea?

E, poi, un’altra domanda su cui farvi riflettere: se la Bce non venderà la carta della K+S che detiene e, come probabile, seguiranno nuovi downgrade di aziende che faranno aumentare la platea di debito non investment-grade in pancia alla Banca centrale europea, perché quest’ultima non compra anche debito greco e cipriota all’interno del programma di acquisto di bond sovrani del Qe? Forse perché così facendo farebbe respirare un po’ quei due Paesi, i quali invece devono restare politicamente sotto scacco per funzionare da esempio? Pensateci.