«Non esistono rimedi rapidi ai problemi dell’Europa ed è irrealistico sperare che la Cina corra in nostro soccorso. Finora non ho visto nessun coinvolgimento ufficiale di Pechino nei mercati finanziari europei». Intervistato dal Wall Street Journal, il presidente della Bce, Mario Draghi, metteva la parola fine sulla querelle riguardo il ruolo da “cavaliere bianco” che la Repubblica popolare avrebbe nei confronti della crisi dell’eurozona, con cinque promesse di intervento in un anno, tutte disattese dai fatti.

In compenso, in perfetta contemporanea con le parole di Draghi, proprio il ministro del Commercio cinese faceva sapere che se l’Europa vuole gli aiuti della Cina per la sua crisi sui debiti pubblici, allora deve rinunciare a perseguire le pratiche commerciali del gigante asiatico ritenute anti-concorrenziali, chiaro riferimento all’indagine antidumping su diverse tipologie di prodotti cinesi importanti aperta dalla Commissione Ue lo scorso dicembre. Stando alla denuncia, i produttori cinesi godono di fatto di sovvenzioni pubbliche tramite agevolazioni fiscali e acquisti di materie prime da parte dello Stato che rifornisce le aziende a prezzi sotto costo.

E, tra breve, per far fronte al calo delle esportazioni, vero motore dell’economia cinese, il governo di Pechino pare intenzionato a unire alla guerra valutaria dello yuan anche quella commerciale, con un aumento delle tasse sull’export, il primo dal 2009 a oggi. Lo conferma il quotidiano China Daily, secondo cui la mossa sarebbe una risposta «che il ministero del Commercio è intenzionato a prendere, quando i tempi saranno appropriati, in risposta al calo dell’export dovuto alla crisi del debito europea». Ammettendo per la prima volta anche «fattori interni» per spiegare il momento di relativo rallentamento economico del Paese, il vice-ministro al Commercio, Zhong Shan, ha ricordato come l’export cinese abbia subito una contrazione dello 0,5% da inizio anno, il primo calo in due anni. La risposta, quindi, è aumentare le tasse sulle esportazioni, facendo pagare di più le proprie merci che, comunque, rimangono praticamente senza concorrenza proprio per le pratiche di dumping dei produttori cinesi.

Nel 2009, l’aumento fu dal 9,8% al 13,5%, mentre a oggi Pechino non intende sbilanciarsi con le cifre, ma si parla di un possibile ritocco fino al 15%. In contemporanea, la Banca centrale cinese ha tagliato di mezzo punto la ratio di riserva per le grandi banche, portandola al 20,5% e aumentando così la capacità di prestito di 400 miliardi di yuan, circa 50 miliardi di euro, in risposta al continuo crollo dei prezzi immobiliari, scesi ulteriormente a gennaio per il quarto mese di fila. Di più, l’indice che misura la costruzione di nuove case è sceso del 25%, mentre quelle invendute sono salite al 30%.

Tutti indicatori destinati a spedire shocks nel settore e che Zhiwei Zhang di Nomura ha definito senza giri di parole «allarmanti», visto che il comparto pesa per il 13% del Pil cinese, una percentuale simile a quella spagnola nel picco della bolla immobiliare iberica, mentre il credito, negli ultimi cinque anni, è cresciuto del 100%, a causa proprio delle politiche di blitz come quella appena annunciata dalla Banca centrale. Una scelta che ha sì inondato il paese di liquidità, ma in conseguenza di un contesto di rallentamento, ha aumentato il divario tra ricchi e poveri e innescato una pericolosa spirale inflattiva, salita al 4,5% in gennaio e destinata a crescere ancora restringendo di molto le possibili opzioni espansive del governo.

A livello macro, l’economia cinese ha raggiunto un punto nel quadro del ciclo dove il trade-off tra crescita e prezzi in salita comincia a diventare molto meno benigno. Ne è convinto anche Martin Wolf, editorialista del Financial Times che nell’articolo «Dopo l’Europa, la Cina?», mercoledì preconizzava che la prossima crisi finanziaria globale rischia di esplodere proprio a Pechino, se il gigante asiatico dovesse aprire troppo velocemente o in maniera sbagliata il suo mercato finanziario al resto del mondo. Secondo Wolf, «la Cina fa bene ad aprirsi lentamente», perché se non è certo che sarà lei il prossimo epicentro di crisi va rilevato che «pochi paesi hanno evitato di incapparvi dopo liberalizzazioni e integrazione nell’economia mondiale». L’editorialista cita innanzitutto gli Usa degli anni ‘30 del secolo scorso, ma anche Giappone e Svezia degli anni ‘90, e poi Messico, Corea del Sud e di nuovo Usa, Gb e ora l’Europa.

Se il processo di apertura della Cina dovesse essere «gestito male, gli stessi cinesi potrebbero perderne il controllo, con conseguenze devastanti». La Banca centrale della Cina ha suggerito un piano progressivo fatto di tappe che si adatterebbero sia alle esigenze della Cina che a quelle del resto del mondo. «Se così deve essere, allora è adesso che bisogna ampiamente discuterne – conclude Wolf – perché le questioni cinesi non riguardano solo i cinesi. Questo è quel che significa essere una superpotenza, come dovrebbero sapere gli americani».

Insomma, l’argomento comincia a prendere piede. Lo conferma anche un report congiunto di Banca Mondiale e Development Research Centre cinese, secondo cui «quella dell’industrializzazione selvaggia a trazione statale è una ricetta largamente esaurita. L’attuale modello di crescita è totalmente insostenibile, poiché ha colpito i suoi parabordi a ogni fronte e rischia un’ingestibile frizione con i partner commerciali se il surplus non sarà portato sotto il livello di controllo. Inoltre, l’economia cinese sta vedendo venire a mancare la manodopera a basso costo dalla campagne e sta conoscendo un cambiamento demografico molto serio, che porterà il livello della ratio di dipendenza degli anziani dal sistema al raddoppio entro venti anni». Insomma, mosse e contromosse, come quella del ministero del Commercio cinese.

Queste contromosse, però, potrebbero anche innescare una reazione molto dura da parte di Usa e Ue: i primi pronti a far sentire il soft-power, magari utilizzando la Siria come pretesto, la seconda obbligata a trovare soluzioni per disarmare la crisi che non contemplino Pechino tra le opzioni in gioco. Tanto più che, lungi dal voler comprare il suo debito, la Cina punta a mettere radici nell’Ue, come conferma l’annuncio della scorsa settimana dell’apertura della prima fabbrica automobilistica cinese, la Great Wall, in territorio europeo, per l’esattezza in quella Bulgaria dal basso costo del lavoro e bassa imposizione fiscale per le aziende. Insomma, in certe aree per la Cina comincia a diventare più economico produrre nell’Ue, rovesciando il tavolo che vedeva i grandi marchi europei delocalizzare in Oriente: «Entrare nel mercato europeo è la nostra strategia dichiarata», ha confermato l’ad di Great Wall, Wang Fengying. Bruxelles è avvertita.

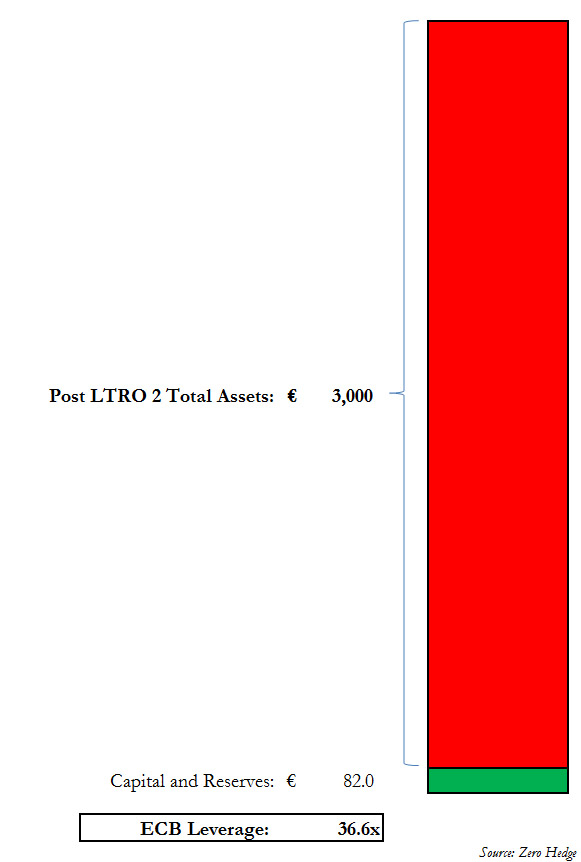

P.S. A proposito di Europa, ecco una chicca. Il grafico qui in basso mette a confronto gli asset totali della Bce al netto dell’asta Ltro di mercoledì (colonna rossa) e capitale e riserve (colonna verde): 3000 miliardi contro 82, ovvero un’esposizione alla leva pari a 36,6 a 1. Ecco cos’è la Bce, l’hedge fund peggio capitalizzato del mondo. Peccato che le abbiamo delegato la salvezza dell’eurozona…