Non so voi, ma il dibattito estemporaneo e ufficioso sviluppatosi ieri sul tema Bce e suo mandato, mi ha fatto venire i brividi. Per due motivi: primo, i contenuti. Secondo, le proposte. Intervenendo in videoconferenza al Brussels Economic Forum, Mario Monti ha dichiarato che «il mandato della Bce non deve essere modificato, attribuendo all’istituto di Francoforte anche la competenza sulla crescita. Non penso che la crescita debba essere inserita nel mandato della Banca centrale, perché indurrebbe i governi a evitare di portare avanti riforme strutturali. Sarebbe meglio che la Bce si preoccupasse della necessità di salvaguardare l’integrità dell’area euro, perché la stabilità finanziaria può essere messa a rischio dall’evaporazione della valuta».

Così il nostro primo ministro, più o meno condivisibile visto che, a mio modo di vedere, solo un coinvolgimento della Bce nel piano di rilancio europeo potrebbe garantire i mezzi necessari per placare le tensioni e, contemporaneamente, mettere mano al portafoglio per riattivare la dinamo dello sviluppo. Questa storia del moral hazard sull’allentamento dei criteri di rigore innescato dall’eccessivo attivismo della Bce prima di tutto va provata, secondo mi sembra molto meno rischiosa del tracollo imminente cui stiamo andando incontro grazie alle ricetta unicamente rigorista. Ma andiamo avanti. Per il governatore della Banca d’Italia, Ignazio Visco, invece, «un’uscita da parte della Banca centrale europea dalle misure straordinarie anti-crisi sarebbe oggi del tutto prematura. Il mandato istituzionale della Bce è quello di garantire la stabilità dei prezzi e quando la stabilità del sistema finanziario è messa a repentaglio – ha avvertito Visco – anche la stabilità dei prezzi è a rischio. E nelle ultime settimane le tensioni dei mercati sui titoli di Stato dell’area euro si sono riacutizzate».

Dunque, la Bce avrebbe come mandato la stabilità dei prezzi, verissimo: ma cosa c’entra questo vincolo statutario con le due aste Ltro, ad esempio? Non erano chiari esempi di immissione di valuta per salvare dal crollo ormai prossimo il sistema bancario spagnolo? Certo, con le banche iberiche a zampe all’aria anche il concetto di stabilità dei prezzi avrebbe pagato dazio, ma mi pare che Visco la prenda un pochino alla larga, chiedendo di fatto una terza asta Ltro magari a un anno e non a tre e, contemporaneamente, ricordando che l’Eurotower non sarebbe titolata a farlo.

Confusione intellettuale da crisi, c’è da capirli. Anche perché a mandare in cortocircuito tutto ci ha pensato Mario Draghi in persona, dicendo che «la Banca centrale europea non può fare di più per eliminare le cause della mancanza di credito delle banche. Fino allo scorso anno c’era un problema drammatico legato al flusso di capitali, bloccato per due motivi: l’avversione al rischio e la mancanza di liquidità. Sul primo punto siamo intervenuti, mentre per quanto riguarda il problema di capitale, la Bce ha fatto molto ma non può fare di più». Quindi, caro Visco, scordati la terza asta Ltro, anche se con scadenza temporale del prestito più breve.

Proprio sicuri? No, amici miei, a occhio e croce l’asta ci sarà eccome. A confermarlo, indirettamente, le parole totalmente alienate da qualsiasi contesto di realismo di Angela Merkel, la quale a margine del vertice di Stralsund, ha dichiarato che «il sistema Ue e l’eurozona hanno bisogno di essere sviluppati ulteriormente, affidando maggiori responsabilità alla Commissione in risposta alla crisi del debito europeo. Il Fiscal compact è stato il primo passo sulla via dell’integrazione, per questo deve essere seguito». Vi rendete conto?!

La casa europea brucia e la Merkel spacca il capello in quattro per chi debba chiamare l’amministratore di condominio per avvertirlo: a cosa possa servire un maggiore coinvolgimento di quella pletora elefantiaca di burocrati della Commissione nella gestione del debito europeo penso lo sappia solo la Merkel, in compenso manda un segnale chiaro ai mercati. Del tipo, “avanti ragazzi, speculate pure con la massima libertà, qui noi si dibatte sul sesso degli angeli”. E proprio per questa cecità politica totale della Merkel, mi permetto di dire che di fronte alla tempesta perfetta che si prepara a ridosso del voto greco del 17 giugno, il blocco di Paesi che sembra compattarsi attorno alla presidenza Hollande potrebbe mettere in minoranza la Germania e premere per un intervento forte della Bce.

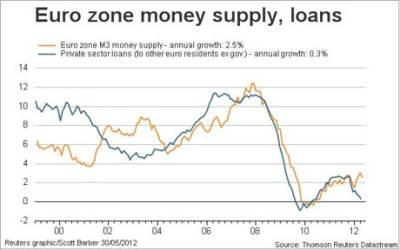

Anche perché, dati alla mano, è la stessa Eurotower a dirci che le prime due aste Ltro sono state il salvavita per un infartuato, il quale però dopo l’intervento continua a fumare come un turco e mangiare porcherie. Vediamo i dati sul flusso di capitali in Eurolandia, freschi freschi dal bollettino Bce: la massa monetaria M3 è scesa di 51 miliardi in aprile, la M1 di 55 miliardi, il credito privato di 55 miliardi anch’esso. Non ci sono indicazioni chiare Paese per Paese, ma pare chiaro che il cosiddetto Club Med abbia fatto la parte del leone e il grafico che sintetizza la situazione è basato su dati annualizzati, non mese su mese.

Ovviamente il doppio blitz della Bce ha garantito un po’ di respiro, come indicato dalla linea chiara, ma ha lasciato anche strascichi tossici: le banche italiane e spagnole, ad esempio, hanno colto in pieno l’invito dell’allora presidente Sarkozy di lanciarsi in un carry-trade come se non esistesse un domani, acquistando debito sovrano anche con leva di 10 a 1: nemmeno a dirlo, con spread alle stelle e prezzi in picchiata, ora sono in serio pericolo e in grossi guai. Il picco del differenziale tra i nostri Btp e il Bund pari scadenza di queste ore, è sintomo chiaro del fatto che le nostre banche stanno finendo – anzi, hanno già finito – i soldi facili delle aste di dicembre e febbraio: game over. Stesso discorso, visto che il debito a 5 anni spagnolo è già sopra al 6% di rendimento, per gli istituti iberici.

La Bce ha messo in circolo in totale circa 1000 miliardi di euro all’1% di interesse e l’unico risultato ottenuto, fondamentale per carità, è stato evitare il crollo del sistema bancario spagnolo a gennaio: i guai sono rimasti tutti, le necessità di finanziamento anche, le potenziali perdite a bilancio per esposizione sovrana si sono addirittura aggravate. A questo punto, cari lettori, piuttosto che un blitz di liquidità da 1000 miliardi di euro, non era meglio un piano di quantitative easing vero, stile Fed, da 1000 miliardi di euro, al netto del rischio inflattivo? Perché la Bce deve continuare a operare, male e sempre su livello emergenziale, a causa di un mandato statutario disfunzionale rispetto ai tempi e alle necessità e incardinato in un ancora più assurdo, cieco, vetero e disfunzionale Trattato di Maastricht?

Già forzando i suoi poteri, Draghi ha solo guadagnato un po’ di tempo, ingaggiando un dura battaglia con la Bundesbank: ora però il tempo è finito, siamo al redde rationem. Dobbiamo stare dietro alle lunari proposte dirigistiche e burocratiche della Merkel o cerchiamo di salvarci la pelle?