State tranquilli, è tutto a posto. Certo, essendo in Italia occorre anche dire che niente è in ordine, ma questo è un qualcosa a cui ormai siamo abituati, come le zanzare in estate e il raffreddore in inverno. Stiamo semplicemente entrando in assetto recessivo. E non come Paese, come Europa. Lo hanno fatto gli Stati Uniti, lo ha fatto la Cina. Ora tocca a noi. Quindi, niente panico. Almeno non ora, quanto sta per accadere fa parte di un copione. Magari molto realistico, ma è un rischio calcolato quello che ci troviamo di fronte.

Provo a spiegarmi. Mercoledì il Fmi e ieri la Commissione Ue hanno rimesso nel mirino l’Italia, nella fattispecie la sua politica economica. Per l’organismo di Washington, il nostro Paese rappresenta un rischio di potenziale contagio globale, tanto che le stime di crescita per l’anno appena iniziato sono state tagliate allo 0,6%. Non è una novità assoluta, visto che la numero uno del Fondo, Christine Lagarde, aveva avanzato la stessa lettura un po’ apocalittica nel suo intervento di pochi giorni fa al World Economic Forum di Davos. Ora, come vi ho detto mille volte, il Fmi è noto soprattutto per le sue previsioni, ribattezzate fra gli addetti ai lavori hockey sticks, mazze da hockey, poiché le continue revisioni che le caratterizzano – essendo molto familiari con le cantonate – fanno assomigliare le linee dei grafici a quegli attrezzi sportivi. Ho detto tutto. Ma, altresì, lo 0,6% di crescita che a Washington ci attribuiscono per il 2019 a breve arriverà attorno allo 0%, perché quanto comunicato mercoledì fa riferimento al 18 dicembre, ovvero non sconta un mese e mezzo di dati macro negativi giunti nel frattempo. Non a caso, ieri l’Ufficio parlamentare di bilancio italiano ha a sua volta tagliato le stime di crescita per quest’anno solo allo 0,4%.

Sapete però cosa accadeva nel medesimo giorno dell’ultimo allarme lanciato dal Fmi? Il nostro Tesoro piazzava sul mercato 10 miliardi di controvalore di Btp a 30 anni. Direte voi: asta deserta? Rendimenti alle stelle? No, il Fmi è talmente credibile che la domanda è stata 5 volte l’offerta (41 miliardi, per l’esattezza) e alla fine abbiamo pagato solo 18 punti base sopra il tasso di riferimento, 4 punti base in meno del target price iniziale. Tutti potenziali suicidi finanziari? Tutta gente che ha voglia di buttare i soldi dalla finestra?

Ora, occorre essere onesti fino in fondo. La svolta da colomba della Fed in ambito di politica monetaria occorsa sotto Natale ha risvegliato a livello globale i cosiddetti animal spirits, facendo ripartire azzardo morale e ricerca disperata del rendimento, tanto che la scorsa settimana l’Ecuador ha agevolmente piazzato nuovo debito in un’emissione da 1 miliardo di dollari di controvalore e la Grecia ha visto la fila di investitori per un’asta da 2,5 miliardi di titoli di Stato. Insomma, è tornata la follia da liquidità a pioggia. In questo caso, anticipatoria e percepita. Fatta questa premessa, se davvero l’Italia fosse il babao che viene dipinto dal Fmi, l’asta sarebbe andata sì piena ma non con bid-to-cover ratio di 5 volte, magari di 1,5 o 1,3.

E per quale motivo allora l’Italia potrebbe divenire veicolo di contagio? Per il suo debito pubblico troppo alto? È così da una trentina di anni abbondanti, forse di più. Per il deficit insito in manovra? E calato dal 2,4% al 2,04% dopo una lunga e aspra contrattazione con la stessa Commissione Ue: la quale, quindi, avallando la manovra, è corresponsabile di quel contagio potenziale. La risposta a quella domanda, sta in un altro interrogativo: di che nazionalità è Christine Lagarde, numero uno del Fmi? Bene, preso atto che sia francese, basta andare a rileggere il mio articolo di mercoledì per capire quale sia l’unico contagio che preoccupa il Fmi nella figura della sua numero uno: quello dei 250 e passa miliardi di Btp nei bilanci della banche francesi.

Ieri, poi, la drammatizzazione estrema della crisi diplomatica già in atto tra Francia e Italia, dopo l’incontro fra i rappresentanti dell’ala radicale dei gilet gialli e il duo grillino Di Maio-Di Battista: Parigi ha richiamato l’ambasciatore a Roma, adducendo come giustificazione «una situazione di attacchi senza precedenti». Direte voi, attaccando l’Italia e lanciando allarmi, il Fmi e l’Eliseo rischiano di risvegliare timori sulla tenuta dei conti italiani e con essi il famigerato spread, il quale comprime il prezzo di quei titoli di Stato. Vero. Il problema è che l’Italia non fallirà. È troppo grande per farlo, troppa gente ci seguirebbe in fondo al burrone. Non a caso, l’asta con domanda record è stata quella di titoli a 30 anni, dopo il successo di quelli di Btp decennali di gennaio. Lungo termine, insomma. E nella perversa logica del mercato dominato dalle Banche centrali, le cose devono andare male, affinché vadano bene.

Non ci credete? Guardate questo grafico, il quale ci mostra quale sia la correlazione fra politiche di stimolo delle banche centrali e andamento dell’indice benchmark di Wall Street: perfetta. I timori per una Fed e una Pboc cinese che proseguissero sulla strada della contrazione, a dicembre ha reso “necessari” i crolli azionari pre-natalizi, una sorta di segnale in codice: come dire, adesso basta. Miracolosamente, la Fed ha bloccato il processo di rialzo dei tassi e, addirittura, promesso una revisione potenziale anche di quello di dimagrimento del bilancio dagli assets comprati durante i cicli di Qe. Insomma, basta anche redemptions, ovvero vendite di Treasuries e Mbs andati a maturazione. Perché quelle vendite nel 2018 si sono sostanziate in drenaggi impliciti di liquidità dai mercati di 26 miliardi di dollari al mese, mentre quest’anno si sale a 37 al mese con picchi di 50 miliardi durante la stagione estiva, quella già con volumi di trading al minimo. Stop, abbiamo scherzato.

E la Pboc? Dopo che i due tagli dei requisiti di riserva per le banche commerciali dello scorso mese hanno fatto il solletico agli indici azionari e i default aziendali su obbligazioni emesse grazie alla liquidità da schema Ponzi del sistema bancario ombra hanno toccato il record storico a novembre 2018, ha deciso che era ora di tirare fuori dal cassetto il mestolone di Obelix e mettere via il cucchiaino da tè. Ora le banche commerciali possono operare scambi fra loro perpetual bonds (ibrido fra obbligazione e titolo azionario, praticamente kriptonite) e titoli di Stato emessi dalla Pboc, i quali potranno essere poi postati come collaterale presso la stessa Banca centrale per ottenere liquidità. A casa mia, si chiama Qe. Mascherato ma Qe. Guarda caso, il mercato azionario Usa dopo il peggior dicembre da 100 anni a questa parte, ha vissuto il miglior gennaio dal 1987.

Coincidenza? E ora? Ora tocca all’Europa, come vi dicevo in attacco di articolo. Ed ecco allora partire l’attacco del Fmi per creare una bella cortina mediatica di panico e quello della Commissione Ue, la quale tre settimane dopo aver detto ok alla manovra, ieri ha ufficialmente tagliato con il machete le stime di crescita dell’Italia, portandole addirittura allo 0,2% per quest’anno (un punto percentuale di revisione al ribasso in soli tre mesi, altro esempio di competenza e professionalità nel saper leggere le dinamiche di mercato e macro in evoluzione) e apparecchiando la tavola per una bella manovra correttiva a ridosso delle europee, visto che l’intero impianto del Def si basava su stime di espansione della crescita dell’1%. Et voilà, i due vice-premier e il loro sovranismo/populismo sono serviti! Nel frattempo, Giuseppe Conte tratta e media, forte del suo rapporto con Angela Merkel.

Ed ecco il punto vero: questo grafico parla chiaro e ci dice quale sia stata la vera notizia economica di mercoledì. A dicembre gli ordinativi industriali tedeschi sono calati dell’1,6%, dato che porta la lettura su base annua addirittura al -7%. Stiamo parlando della locomotiva economica d’Europa. La quale, di fatto, è anch’essa in recessione, nonostante il salvataggio formale garantitole dal fatto di non aver ancora pubblicato i dati relativi al quarto trimestre 2018. Ma manca poco e ci sarà l’ufficialità, quella lettura legata all’industria rappresenta già ora una sentenza: due trimestri di contrazione di fila, Berlino è nei guai. Come noi.

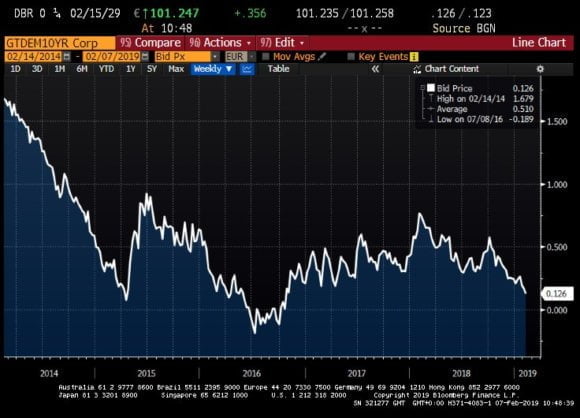

Fatte le debite proporzioni e rimarcate le debite differenze, ovvio. Ma sono in recessione. I fatti parlano chiaro. E come ha reagito il Bund? Rendimenti alle stelle? No, in calo e in rapido approccio a quota 0,1% per titolo a 10 anni, come mostra questo grafico. Si sconta già il ritorno del Qe in grande stile, giapponesizzazione totale. Come si esce, infatti, da una situazione simile? Con lo stimolo monetario. Quindi, occorre offrire a Mario Draghi sul vassoio d’argento un peggioramento drastico e plateale della situazione, un clima d’allarme che giustifichi agli occhi di tutti – politica, mercato e opinioni pubbliche – il netto cambio di marcia rispetto alla mitologica fine del Qe (mai esistita, il nostro spread degli ultimi due mesi parla chiaro) che annuncerà già alla riunione del board di marzo. Esattamente come la Fed. Esattamente come la Pboc.

Et voilà, ieri ritorno in grande stile del cane di Pavlov sul palcoscenico: spread italiano in aumento in area 280 e Piazza Affari in rosso, peggiore fra le Borse continentali. Ma anche il Dax a Francoforte non ha brillato, tanto per mettere il carico emotivo da novanta. Mettete poi sul piatto la ciliegina del Brexit, reso più succulento sempre mercoledì dal tweet di Donald Tusk sul posto riservato all’inferno per chi ha reso possibile l’uscita di Londra senza un piano preciso (il tutto, alla vigilia dello sbarco a Bruxelles di Theresa May per cercare un nuovo accordo da far votare a Westminster al più tardi il 14 febbraio) e il taglio netto delle previsioni di crescita da parte della stessa Bank of England, un +1,2% dal +1,7% di novembre che è il minimo dal 2009 e il quadro mi sembra chiaro e lineare, per quanto al limite del faustiano.

È tutta una pantomima. Pericolosa. Molto. Potenzialmente senza ritorno, una volta imboccata la strada del Qe strutturale. Perché per quanto i keynesiani all’amatriciana vadano in tv a sparare panzane, una volta che si è creato dal nulla un controvalore di debito come quello ammassatosi nel sistema dal 2011 in poi, normalizzare i tassi di interesse per via ordinaria è semplicemente impossibile. E la Fed lo conferma, visto che l’economia del miracolo trumpiano ha dimostrato di non reggere un costo del denaro che salga ancora dal 2,25-2,50%, nonostante crescita al 3% e tasso di disoccupazione ai minimi dagli anni Sessanta.

Per quanto riguarda l’Italia, tutto è cambiato il 5 febbraio con il conferimento a Giuseppe Conte dell’interim al ministero dei Rapporti con l’Ue. Su chiaro mandato del Quirinale, immagino triangolato con l’Eurotower. Ora tocca all’Europa rimescolare le carte e passare il timone in mano all’unico che, finora, ha dimostrato di saperla guidare. O, quantomeno, salvare già una volta con il suo Whatever it takes. Restate sintonizzati, la situazione si fa interessante ogni giorno di più. Ma attenti a non farvi illusioni: tutto questo ha un prezzo. E sarà salato. Ma anche questo era preventivato, messo in conto fin da principio. Altrimenti, nessuna persona senziente avrebbe dato il via libera a clausole di salvaguardia legate all’Iva per 50 miliardi in due anni. Sarà dura. Ma, forse, sarà un’opportunità.