Per una volta, accanirsi contro il silenzio dei media risulterebbe ingiusto: di fronte al mare magnum di notizie che hanno affollato il mondo a inizio settimana, il raggiungimento dell’accordo sul tetto di debito negli Usa rappresenta in effetti l’ultima delle preoccupazioni. Quindi, il fatto che sia terminata nelle brevi appare assolutamente lineare. Però, quell’atto sottende qualcosa di più interessante. E questo sì, vale la pena sviscerarlo. Partiamo dai fatti. Lunedì scorso il Congresso e la Casa Bianca hanno appunto raggiunto un accordo bipartisan che sospende il tetto del debito per due anni, aumentando allo stesso tempo i livelli di spesa per il governo. Ad annunciare l’intesa è stato Donald Trump con uno dei suoi proverbiali tweet, in cui descriveva l’atto come “un vero compromesso”. Evviva. L’accordo ora deve essere approvato, tanto che la Camera punta a votarlo già entro questa settimana, prima quindi del mese e mezzo di pausa estiva che scatterà domani. Il Senato potrebbe votarlo invece la prossima settimana: a quel punto e solo dopo il via libera del Congresso, il provvedimento approderà sul tavolo di Donald Trump per la firma finale. Atto, quest’ultimo, il quale per una volta sembra davvero unicamente formale, visto che pur non avendo esplicitamente detto che firmerà la misura, il Presidente non l’ha neanche criticata e tutto lascia immaginare che non ci saranno sorprese dell’ultima ora.

Ma di cosa si tratta? Di fatto, con l’intesa raggiunta viene scongiurato il rischio di un possibile default degli Stati Uniti in settembre: il tetto del debito viene sospeso per due anni, rimandando di fatto lo scontro a dopo le elezioni del 2020. Tutto il mondo è Paese e, francamente, se esiste una patria simbolica del calciare in avanti il barattolo, questi sono proprio gli Usa post-Lehman. Con l’accordo sono evitati poi i tagli automatici alla spesa che sarebbero dovuti scattare il prossimo anno, in base a un’intesa del 2011 fra l’ex presidente Barack Obama e i Repubblicani. Di più, non solo non entreranno in vigore, ma la legge che li prevede verrà lasciata scadere nel 2021. Al posto dei tagli sono previste invece spese per un massimo di 320 miliardi di dollari in due anni, 30 miliardi in meno di quanto sperato dai Democratici. Ma anche per i Repubblicani l’intesa rappresenta una “rinuncia”, proprio in virtù del carattere di compromesso dell’accordo rivendicato dalla stessa Casa Bianca: saranno infatti realizzati solo 75 miliardi di dollari di risparmi, la metà di quanto chiesto dalla presidenza.

Le nuove spese previste e i risparmi limitati faranno schizzare quindi il deficit di bilancio sopra i 1.000 miliardi di dollari il prossimo anno, giusto in tempo per la campagna elettorale che coprirà tutto e tutti con il suo roboante trambusto. Ma anche in tempo per fornire un’arma alla propaganda democratica. Insomma, un “biscottone” pre-vacanziero in grande stile. Ma perché raggiungerlo proprio ora, alla vigilia appunto della chiusura estiva dei palazzi del potere e non rimandare la discussione – anzi, lo scontro – alla riapertura di settembre, al fine di strappare qualcosa di più e mettere sotto ulteriore pressione la Casa Bianca, nell’approssimarsi del clima pre-elettorale? Perché un compromesso al ribasso di questo genere per entrambe gli schieramenti, dopo mesi di proclami a dir poco bellicosi e muro contro muro senza possibilità formale di mediazione? Perché questa accelerazione?

La domanda da porsi, paradossalmente, è un’altra. Visto che alla fine si è accettata una soluzione di mediazione che era nelle corde fin da principio, non potendo sperare nessuno dei due contendenti nella resa incondizionata dell’altro, perché arrivare con l’acqua alla gola e i commessi dei palazzi del potere in bermuda e con le chiavi in mano per le sedute di approvazione? Se davvero, fattispecie di per sé falsa, si voleva scongiurare il default tecnico di settembre – nulla più che un atto formale, in realtà, esattamente come lo shutdown vissuto a cavallo del nuovo anno -, si poteva tranquillamente varare questo piano da “tarallucci e vino” già a inizio mese, se non in giugno. Perché ora? Perché la settimana prossima la Fed è chiamata a decidere non tanto i destini del costo del denaro negli Usa, quanto quelli del mondo, inteso come mercati. Per l’esattezza, il 30 e 31 luglio, date della riunione del Comitato monetario (Fomc) della Federal Reserve prima della pausa estiva e del simposio di fine agosto a Jackson Hole.

Direte voi, cosa c’entra? C’entra eccome. Perché questo atto rappresenta, di fatto, un ulteriore elemento di pressione su Jerome Powell e accoliti affinché non sbaglino la loro mossa. O, volendo scendere nel dietrologico (e, come spesso accade, azzeccarci), la sbaglino come serve che accada. Il mercato, l’ho già detto mille volte, attraverso i futures prezza già oggi un taglio di un quarto di punto all’80% delle possibilità. Molto più bassa, invece, l’ipotesi di 50 punti base, oggi in area 17,5%, dopo aver toccato solo la scorsa settimana il 70%. Potere delle continue chiacchiere in libertà dei membri del Fomc: dissimulazione allo stato puro, di fatto. Al 100%, invece, la prezzatura del fatto che un taglio ci sarà, al di là della sua magnitudo.

Prima ipotesi da scenario estremo: la Fed impazzisce e, facendo fede alla sua promessa primaverile di valutare e ponderare le scelte di politica monetaria unicamente in base ai dati macro, decide di alzare i tassi di uno 0,25%, in ossequio a inflazione e soprattutto occupazione e Pil ai massimi. Sell-off globale sui mercati, roba da rifugio anti-atomico. Seconda ipotesi, la Fed non è così estrema ma nemmeno colomba e decide di non toccare i tassi, rimandando tutto all’autunno: tonfo generalizzato dei mercati, scontro totale Fed-Casa Bianca e più che probabile fine anticipata del mandato di Jerome Powell, resa possibile dalla pressione del Presidente, dei media a lui vicini – avere contro la Fox non lo auguro a nessuno – e dagli indici di Borsa in sprofondo per tutto agosto, rovinando le ferie a qualche decina di milioni di americani.

La terza e la quarta ipotesi sono quelle “benigne”, i best case scenarios ma con gradazioni differenti: un taglio di un quarto di punto porterebbe con sé un’immediata reazione di malcelata delusione, ma non certo un tracollo sistemico, giusto quanto necessario per spalancare le porte a un colpo di machete vero e proprio per l’autunno. Da annunciare, oltre tutto, urbi et orbi fra un mese a Jackson Hole. Un taglio di 50 punti base, per quanto già prezzato ai massimi solo fino alla scorsa settimana, rappresenterebbe comunque un test interessante, poiché il mercato potrebbe leggerlo con un prodromo verso ulteriore stimolo o, al contrario, come una mossa espansiva una tantum, tanto per tacitare la Casa Bianca, quindi con valenza negativa verso il secondo semestre dell’anno, già fiaccato in prospettiva dalle trimestrali di questi giorni che parlano chiaramente di utili in calo.

E poi c’è questo, ovvero l’arma segreta del Congresso per mettere appunto sotto pressione il Fomc in vista della sua riunione. Di cosa si tratta? È presto detto. Quando il Governo statunitense si avvicina al suo limite di debito statutario, come accaduto in questi ultimi mesi, il Congresso deve alzare quell’asticella di indebitamento, affinché il Treasury possa continuare a emettere carta per pagare le spese governative correnti. Ma attenzione, anche quando il limite massimo è raggiunto, il Tesoro statunitense può (e deve, ovviamente) continuare a essere solvente rispetto alle spese che il Governo deve affrontare e onorare e lo può fare attraverso la formula delle extraordinary measures, le quali non sono l’inanimato protagonista di un film thriller, ma semplicemente una sorta di esenzione per causa di forza maggiore, benedetta da Casa Bianca e Congresso e previste dalla Costituzione. Altrimenti, il default è alle porte.

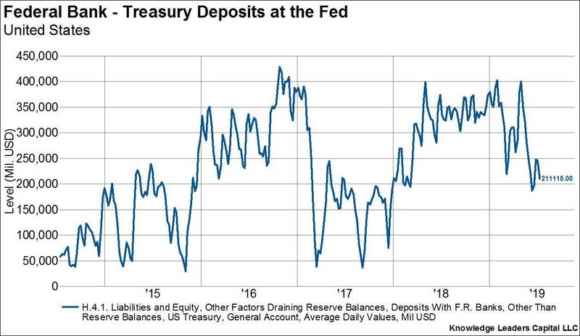

E per quanto uno possa pensare a chissà quale arzigogolato artificio contabile si sostanzi questa esenzione, di fatto si tratta unicamente dell’atto – da parte del Tesoro – di prelevare dal suo “conto corrente” presso la Fed. La stessa cosa che farebbe un qualsiasi cittadino che si trovi costretto a continuare a pagare affitto, spesa e bollette nell’intervallo di poco tempo fra due occupazioni, quando ciò non può contare su uno stipendio mensile. Si mette mano ai risparmi, al proprio conto in banca. In questo caso, centrale. Ma trattandosi appunto di un istituto di credito un po’ particolare, come non usuale è l’intestatario del conto in oggetto, quell’atto di prelievo si sostanzia per l’economia statunitense, per il sistema Usa, in una sorta di Qe in sedicesimi, una versione mini di programma di stimolo. Nella fattispecie, quello stimolo è iniziato a maggio scorso e in due mesi pieni si è sostanziato in liquidità extra per 100 miliardi al mese nel sistema. Ovvero, 200 miliardi di dollari in totale che in maggio e giugno sono confluiti sotto forma di liquidità extra grazie al “prelievo” del Tesoro presso la Fed.

C’è però un’altra faccia della medaglia. Come l’impiegato che ha messo mano ai risparmi e che, cominciato di nuovo a lavorare, deve risparmiare mese per mese un po’ per rimpinguare il conto, ora che l’impasse sul tetto di indebitamento pare finita grazie all’accordo appena raggiunto e in attesa di ratifica parlamentare e firma del Presidente, il Tesoro deve rimettere i soldi prelevati sul proprio conto presso la Federal Reserve. Questo significa dover emettere più debito nei prossimi mesi non solo per coprire le spese correnti, ma anche per “ripagare” i 200 miliardi ritirati dal conto presso la Fed finora: e quell’extra emissione di debito non solo va incontro a potenziali rischi di necessità per una domanda interna rafforzata, visto il clima da guerra commerciale che vede mezzo mondo in conflitto con gli Usa e quindi in “sciopero” da detenzione di Treasury, ma anche – e soprattutto – di converso un periodo di contrazione monetaria, poiché quell’attività del Tesoro di contro-bilanciamento dei saldi tramite nuove emissioni si sostanzia, di fatto, in un drenaggio di liquidità dal sistema. Esattamente come quando la Fed, ancora baldanzosa e intenzionata a normalizzare il suo stato patrimoniale, aveva cominciato a vendere Treasurries e Mbs sul mercato, drenando una trentina abbondante di miliardi di dollari al mese dal sistema.

Come sia andata a finire, in tempi brevissimi, è noto a tutti. Infatti, stiamo attendendoci un taglio dei tassi, nemesi assoluta. Quasi un contrappasso dantesco per la spavalderia mendace di una Banca centrale che oggi deve fare i conti con un sistema che solo formalmente scoppia di salute economica e che, soprattutto, al netto dei dati macro e dei tweets presidenziali, sta strepitando come un neonato per ottenere una sforbiciata al costo del denaro. Oltretutto di 50 punti base e non di solo 25: come potrebbe reagire il mitologico mercato al combinato di un taglio soltanto di un quarto di punto e al drenaggio di liquidità dal sistema operato indirettamente dalle emissioni extra del Tesoro? Ve lo dico io, male. Molto male. Capito perché l’accordo sul tetto di indebitamento andava trovato prima della riunione del Fomc? Perché fosse chiaro a Powell e soci quanto sia sottile la lastra di ghiaccio su cui il sistema sta pattinando allegramente, fra un record sfondato e l’altro di Wall Street.

Attenzione, l’appuntamento della settimana prossima potrebbe davvero essere un game changer. Il problema, in vista del voto Usa del 2020, è che non si sa quale sia il gioco più strumentale alla Casa Bianca in vista della campagna elettorale: stabilizzazione o incidente controllato? Nel secondo caso, basterà che la Fed tagli solo di 25 punti base. O peggio, decida di stare ferma.

P.S.: E attenzione, perché oggi si riunisce il board della Bce, chiamato a dare un seguito concreto a livello di provvedimenti ai proclami fatti da Mario Draghi il mese scorso al simposio di Sintra. Pensate che il timing che ha trasportato fino alle orecchie in stile radar dei cronisti di Bloomberg la soffiata sul piano di esuberi monstre di Unicredit, a inizio di questa settimana, sia stato casuale?