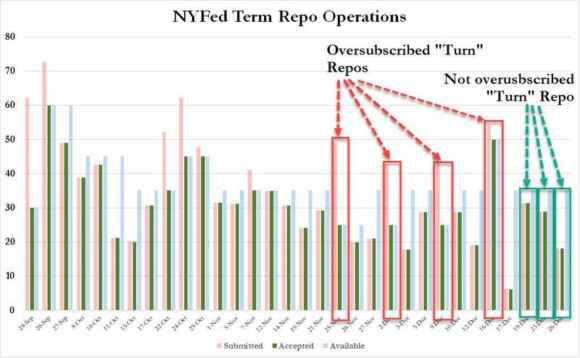

Cinquecento miliardi di dollari. Avete letto bene, 500 miliardi. È stato questo il costo per assicurare un sereno Natale sui mercati. Già, perché c’è voluto l’idrante della Fed e la sua decisione di ampliare numero e controvalore delle aste term e repo da qui a fine gennaio per scongiurare un replay, potenzialmente peggiore, di quanto accaduto il 17 settembre scorso sul mercato interbancario Usa. Ma non solo. Da quando due settimane fa la Banca centrale statunitense ha annunciato il proprio bazooka temporaneo, al fine di evitare il ripetersi di una delicata crisi di liquidità a ridosso delle scadenza di fine trimestre/anno per le istituzioni finanziarie, sono state necessarie quattro aste repo con domanda superiore all’offerta, prima che la situazione si stabilizzasse. Questo grafico sintetizza perfettamente la situazione: quella tenutasi giovedì, invece, è stata la terza asta di fila a non andare in sovra-iscrizione.

Terremoto scongiurato, seppur a carissimo prezzo? Pare di sì. La riprova definitiva la avremo lunedì prossimo, 30 dicembre, quando si terrà l’ultima asta repo dell’anno. Anzi, per l’esattezza si tratta di un’operazione di finanziamento term, quindi a scadenza superiore della singola giornata di maturazione. Se anche quel test verrà superato, se anche lunedì il tasso overnight resterà relativamente alto rispetto alla media, ma comunque sotto controllo e se, soprattutto, i mercati continueranno la loro parossistica corsa allo sfondamento di record con cadenza quotidiana, allora si potrà tirare un sospiro di sollievo. Le scadenze più grandi e onerose, infatti, saranno state superate. E con esse anche la probabilità di un crunch sulla liquidità.

Resta però un fatto. Il sistema non è affatto sano, perché se tutto andrà per il meglio, lunedì sera ci ritroveremo a festeggiare il fatto che le banche Usa e le filiali statunitensi di quelle estere hanno avuto bisogno di oltre 300 miliardi di liquidità dal 17 settembre a oggi e un totale di 500 miliardi da metà dicembre a fine gennaio, fra aste repo e term e acquisti mensili in seno al Qe, semplicemente per sopravvivere. Senza quell’intervento ben oltre l’emergenzialità di settembre della Fed, cosa sarebbe successo?

Eppure, siamo davvero al paradosso. Nel giorno in cui la penultima asta repo dell’anno mandava un segnale di scampato pericolo, il Nasdaq sfondava quota 9mila punti per la prima volta. E non solo: segnava l’undicesimo giorno di aumento di fila, striscia più lunga dal luglio 2009 e sanciva anche il 18° aumento negli ultimi 23 giorni di contrattazioni. Follia totale: un sistema finanziario a pezzi, incapace di fare fronte alle sue scadenze di fine anno, viene pavoneggiato sui media come se stesse mostrando al mondo le proprie doti da Re Mida, le magnifiche sorti e progressive di questa nuova Età dell’oro. Capite da soli che una logica simile non può durare. E, soprattutto, non deve durare. Perché significa distruggere tutto, annientare il mercato per decenni, ridurlo a un inutile casinò che si muove a specchio rispetto alle scelte di politica monetaria delle Banche centrali.

Non esiste più alcun concetto che sia riconducibile al libero mercato, men che meno quello estremo e schumpeterianamente purificatore di bancarotta: viviamo in un mondo di aziende zombie che restano in vita unicamente perché le condizioni di costo del denaro e la fame di rendimenti consentono loro di emettere carta straccia sotto forma di obbligazioni, a qualsiasi prezzo. E senza uno straccio di rating credibile. Punto. È questo il famoso liberismo selvaggio che qualche genio vuole combattere, ritenendolo la radice di ogni male e disuguaglianza? Un sistema talmente centralizzato da far sembrare l’Urss un paradiso di autogoverno e laissez-faire ma che ancora funziona a meraviglia come alibi per continuare a stampare dal nulla e mandare avanti la giostra, in nome della ripresa globale da stimolare. Il tutto, appunto, mentre l’economia reale affonda. Letteralmente.

Dobbiamo aspettarci il tonfo, più o meno controllato? Difficile dirlo. Certo, i livelli cui siamo arrivati, essendo totalmente scevri da un sostegno credibile dei fondamentali, non sono facilmente sostenibili: basta poco e il castello crolla. Guardate questo grafico, relativo alla lettura sempre di giovedì sera dell’indice del sentiment di mercato della CNN: come vedete, l’ultima volta che si è toccato un massimo simile, poi è arrivata una correzione. Di quelle serie. Inoltre, qualcuno sta tenendo ancora il fiato sospeso in vista dell’ultima asta term di lunedì prossimo, visto che la sotto-iscrizione delle ultime tre operazioni della Fed di New York può voler dire due cose.

Primo, come tutti sperano, la fine dell’emergenza relativa alla liquidità nel sistema. I serbatoi sono finalmente pieni, quindi non serve più mettersi in fila al distributore all’alba con le taniche in mano e la disperazione negli occhi. Secondo, improbabile ma niente affatto impossibile, le banche e altre istituzioni finanziarie che negli ultimi tre mesi hanno abusato dell’operatività temporanea della Fed hanno raggiunto il loro limite di bilancio, proprio sul filo di lana della fine dell’anno. Tradotto: non c’è più sufficiente collaterale utilizzabile come garanzia da postare per partecipare alle aste di finanziamento. Anzi, ci sarebbe anche, ma esistono ancora formalmente delle regole in base alle quali non si possa scendere sotto un certo livello di detenzione sullo stato patrimoniale. E nell’attesa che, in nome della lotta al liberismo selvaggio, qualche genio keynesiano dopo aver eliminato il concetto di rischio dai debiti sovrani lanci una crociata per eliminare anche questi ultimi orpelli statutari, c’è da sperare che nulla vada fuori controllo.

Che, al netto delle bugie insite nei bilanci, le Banche centrali siano state così scaltre da sovrabbondare nella ponderazione del rischio, partendo dal presupposto che se gli assets illiquidi o a rischio vengono quantificati in x dalle istituzioni finanziarie, per evitare un altro 2008 occorre mettere a disposizione pronta cassa quel controvalore elevato al cubo. E non sono esagerato, ce lo stanno dimostrando gli ultimi tre mesi che abbiamo vissuto sui mercati: 340 miliardi già messi in circolo e 500 stanziati in fretta e furia da distribuire lungo l’arco di meno di un mese. Ecco cosa sono, in realtà, i mercati che Donald Trump utilizza come baluardo dei propri tweets celebrativi di fine anno, in vista della campagna elettorale. Ecco i mercati che dovrebbero farci stare tranquilli e persuaderci sul fatto che tutto va bene, che l’economia scoppia di salute e non occorre preoccuparsi. Bensì, spendere ed essere ottimisti.

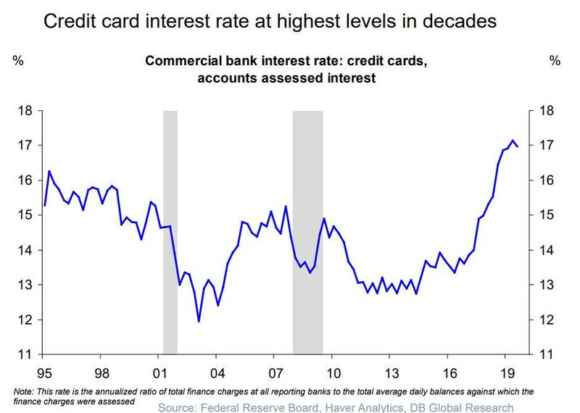

Guardate questo ultimo grafico: nonostante la Fed abbia non solo bloccato repentinamente il suo programma di rialzo dei tassi, ma, anzi, dalla scorsa estate tagliato il costo del denaro già tre volte, dal mercato benchmark mondiale per l’indebitamento allegro dei consumatori tramite carte di credito/debito e credito al consumo giunge la conferma che le banche hanno invece alzato i tassi applicati agli strumenti di pagamento elettronico ai massimi storici.

Insomma, i tassi bassi che dovrebbero essere di supporto ai cittadini americani, in realtà lo sono delle banche. Le quali, esattamente come avviene con i tassi negativi sui depositi, stanno trasmettendo le loro criticità alla clientela, al fine di tamponare gli effetti più diretti delle politiche monetarie delle Banche centrali. Bce in testa, vista la ferma volontà ribadita da Christine Lagarde di non toccare i tassi al rialzo per lungo tempo, quantomeno per tutto il 2020. E questo rappresenta un proxy diretto dello stato di salute della cosiddetta economia reale statunitense. I tassi sui prestiti legati al credito al consumo per l’acquisto di auto – nuove e usate – sono infatti a livelli decisamente alti per quanto riguarda gli istituti bancari “ufficiali”, ovvero le banche commerciali con sportelli e filiali fisiche ma sono addirittura peggiori (per la clientela) quando si guarda alle finanziarie private, i cui tassi applicati oggi sono pari a quelli proposti quando il tasso benchmark della Fed era quasi del 3% superiore a quello attuale.

Il motivo? Semplice, in America sta salendo – e in maniera preoccupante, quasi un déjà vu della crisi subprime legata ai mutui immobiliari – il numero di insolvenze sui pagamenti delle rate a 90 giorni, sia sulle carte di credito ma soprattutto sui prestiti legati all’automotive. Quindi, le banche sono autorizzate a caricare maggiori oneri da penale sui clienti e, di conseguenza, le società di sistemi di pagamento elettronici guadagnano maggiormente in commissioni. Il problema? Sostanziale: fino a quando non miglioreranno le dinamiche salariali e l’inflazione reale non verrà calcolata in maniera seria, piuttosto che fare riferimento – come si fa oggi, soprattutto negli Usa – a ipotetici panieri ad aumento zero (nonostante la formale guerra commerciale in atto fino alla scorsa settimana, oltretutto), la criticità base non verrà rimossa. E il sistema potrà continuare a proliferare, sostenuto dalla liquidità delle Banche centrali.

I disoccupati? O sottopagati? I precari? Non si vedono, né si sentono: ci pensa il Nasdaq che sfonda quota 9mila punti a monopolizzare tutta la scena. Ma qualcuno, furbo come una faina, incolpa di tutto questo il liberismo selvaggio. Facendo esattamente il gioco di quelle élites che millanta di voler combattere. Le stesse élites che lunedì sera, se anche l’ultima asta term sarà andata a buon fine, stapperanno champagne millesimato, forti dei loro dividendi e bonus garantiti da Fed e Bce. A vostro modo di vedere, questo è libero mercato? È davvero il “liberismo selvaggio” il cuore del nostro problema?