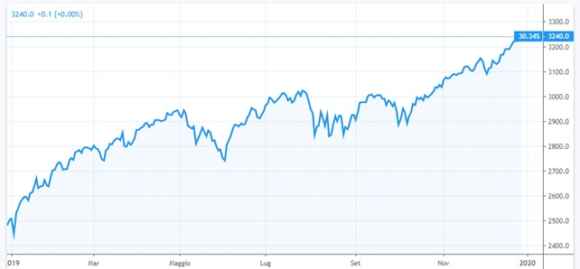

Siamo a fine anno ed è tempo di rendiconti e valutazioni retrospettive. Se si guardano gli indici di borsa, tutto sembra andare per il meglio e sempre meglio. Basta dare un’occhiata all’indice Usa S&P 500 nel grafico più in basso. Da gennaio a oggi è passato da 2.500 a circa 3.240 punti, con un rialzo del 30% circa. Una performance superlativa, soprattutto in relazione ad altri possibili settori d’investimento. Una performance realizzata in gran parte nella seconda metà dell’anno, dopo una prima metà dall’andamento rialzista, ma caratterizzato da una certa dose di incertezza per diversi mesi centrali dell’anno. E proprio l’andamento dei mercati azionari di quest’ultimo semestre sembrerebbe lasciar pensare a un inizio di 2020 del tutto roseo.

Tutto bene quindi? Niente affatto, purtroppo. Non solo gli indicatori dell’economia reale riportano una situazione tutt’altro che rosea (Pil in rallentamento, esportazioni in difficoltà, debiti che non calano, disoccupazione troppo alta in tanti Paesi europei). Quel che è peggio sono i terribili scricchiolii che si avvertono dopo i massicci interventi delle banche centrali.

Da un lato la Bce non ha mai smesso, di fatto, in tutti questi anni, di iniettare liquidità in dosi massicce, nel disperato tentativo di evitare il crollo del sistema bancario. Siamo ormai alla quarta edizione del Quantitative easing e non si vede come questa pratica distorsiva delle attività finanziarie possa cessare. Infatti, tutto il denaro stampato dalla Bce finisce invariabilmente e inevitabilmente nelle banche commerciali, le quali, immerse in un’economia reale che non si riprende dalla crisi, non trova altre soluzioni se non quella di investire in borsa, gonfiando i valori azionari. Le aziende quotate si ritrovano in bilancio valori sovrastimati (le proprie azioni) grazie ai quali chiedono prestiti di denaro, col quale acquistano proprie azioni e distribuiscono dividendi lucrosi. Così gli speculatori ingrassano, senza che vi sia un solo lavoratore assunto o che venga prodotto un solo chiodo in più.

Dall’altro lato la Fed, senza alcun preavviso, ha iniziato nottetempo a immettere liquidità nel mercato interbancario entrato improvvisamente in fibrillazione; ha iniziato a metà settembre e ha continuato fino a iniettare la somma di circa 200 miliardi di dollari, come se niente fosse, come se immettere una somma abnorme in quello che dovrebbe essere il mercato più liquido al mondo e meno soggetto a scossoni fosse una cosa da niente. Alla fine è venuto fuori che si trattava di un hedge fund in difficoltà. Poi la notizia bomba oscurata dai media principali: le iniezioni di liquidità sul mercato interbancario dureranno fino a immettere altri 500 miliardi.

E ora in questi ultimi giorni viene fuori che alcuni fondi di primaria importanza sia europei (come M&G, il più grande property fund di Londra) che americani (come lo York Capital Management) hanno bloccato la restituzione dei capitali ai clienti investitori. Questi sono quelli in crisi, ma tutto il comparto della gestione dei fondi è in forte difficoltà, poiché ha realizzato profitti modesti rispetto alle “splendide” performance degli indici azionari drogati. Così gli investitori hanno iniziato a richiedere indietro i capitali per investire direttamente in borsa e da ben otto mesi c’è un continuo deflusso di capitali dai fondi d’investimento, sempre più in crisi di liquidità.

Il lungo periodo a tassi nulli e negativi imposti dalle banche centrali e le continue iniezioni di liquidità hanno provocato il disastro irreparabile. Lo sanno tutti, lo sanno anche i sassi: stampare moneta non risolve automaticamente i problemi e rischia di portare alla rovina intere nazioni. Ma le banche centrali non conoscono altre soluzioni e non sono dotate di altre possibili manovre.

Uno degli aspetti più paradossali e meno compresi del moderno sistema economico e finanziario è il fatto che ha un bisogno strutturale di continui fallimenti. Infatti, l’economia reale ha un bisogno spasmodico di moneta priva di debito per poter crescere senza fare debito. Ma la moneta priva di debito non esiste, poiché quando viene creata dalle banche centrali questa viene anche iscritta tra i passivi nel bilancio. Allora l’unico modo per creare moneta priva di debito è quello del fallimento, in questo modo: un’azienda nasce e prende a prestito 100 per iniziare la propria attività; spende 70 ma non riesce a ottenere profitti e fallisce; restituisce 30 e fallisce. Gli altri 70 sono ormai spesi, sono in circolazione e non dovranno più tornare indietro a coprire il debito fatto: sono ormai liberi di circolare privi di debito. I bassi tassi di interesse e il denaro facile delle banche centrali hanno ottenuto questo bellissimo risultato: non fallisce più nessuno. Il problema è che ora rischia di fallire l’intero sistema finanziario, proprio perché non fallisce più nessuno e non c’è più in circolazione denaro libero da debito da guadagnare.

Il 2020 rischia di passare alla storia come l’anno dell’apocalisse finanziaria.