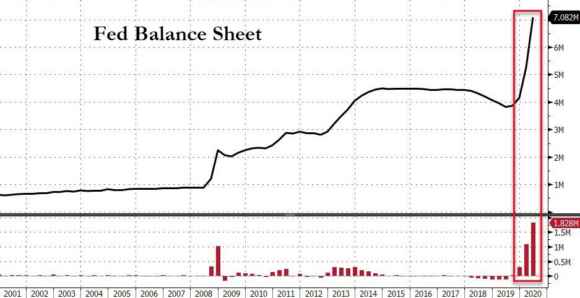

Nella giornata del 30 giugno, il Dow Jones ha chiuso le contrattazioni segnando il miglior secondo trimestre dal 1987. Roba da record. Come vi dicevo nel mio articolo di martedì, siamo in pieno rally da bear market. Tradotto, mentre l’economia reale va in pezzi – colpita quasi a morte della mazzata finale del lockdown -, Wall Street festeggia. Stando a calcoli di Goldman Sachs, fra aprile e fine giugno, negli Usa le aziende quotate hanno venduto azioni attraverso offerte secondarie per un controvalore record di 113 miliardi di dollari. La febbre dell’oro applicata alla distorsione di mercato da Banca centrale. Non ci credete? Bene, guardate questo grafico, il quale ci mostra la traiettoria folle in cui è andato a infilarsi il bilancio della Banca centrale Usa, oggi al record assoluto di oltre 7 triliardi di dollari.

E attenzione, perché non è finita. Perché in contemporanea con il traguardo del miglior risultato da 33 anni a questa parte per un secondo trimestre, la stessa Fed ha annunciato due importanti novità. Primo, già oggi la Banca centrale statunitense è fra i 5 top holders dei principali Etf corporate, acquistando controvalore pari a circa 1 miliardo di bond aziendali alla settimana e avendo già rastrellato sul mercato immondizia di vario genere per 8,7 miliardi di controvalore. Secondo, tanto per non farsi mancare nulla, la potente branca newyorchese dell’Istituto guidato da Jerome Powell ha reso noto che la facility di credito primario per il settore corporate (Pmccf) è ora operativa. Si tratta del nono programma di intervento anti-Covid messo in campo in America da marzo e, di fatto, del più importante: perché se l’azione sul mercato secondario è in grado unicamente di impattare sul prezzo degli assets, ora ci si sposta nel campo dove realmente la dinamica operativa è quella di fornitura diretta di fondi governativi alle aziende. Siamo, de facto, alla giapponesizzazione totale del mercato che più di ogni altro veniva fatto coincidere con il concetto stesso di liberismo. Spesso e volentieri, accompagnato dall’aggettivo selvaggio.

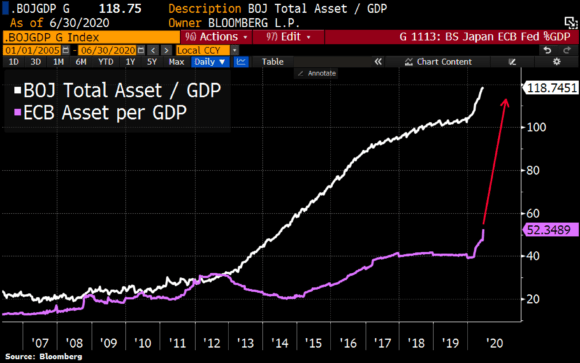

Qui di selvaggio c’è soltanto l’istinto di sopravvivenza di un sistema in decadenza totale che cerca di salvare il salvabile, dopo almeno due decenni di manipolazioni sistemiche. E fermi tutti, cari lettori, perché l’esempio del Giappone non è stato proposto a caso. E non si limita soltanto all’operatività su Etf. E, purtroppo per noi, non si limita nemmeno all’America e alle distorsioni messe in atto dalla Fed. Guardate questo altro grafico, il quale ci mostra come in data 29 giugno, il bilancio della Bce abbia tagliato il traguardo storico e senza precedenti dei 6 triliardi di euro.

La spinta finale nel raggiungimento di questo limite faustiano l’ha ovviamente garantita l’asta Tltro di rifinanziamento bancario a lungo termine con i suoi 1,32 triliardi di euro di liquidità forniti agli istituti di credito. Al netto di tutti gli offsetting, nel mese di giugno abbiamo assistito a 600 miliardi di aumento negli assets, pari all’11% del totale. Ma, cosa ben più grave e chiaramente mostrata dal grafico, per la prima volta il bilancio della Banca centrale europea ha superato la linea spartiacque del 50% di rapporto rispetto al Pil dell’eurozona. Per l’esattezza, siamo al 52,35%. Anche in questo caso, giapponesizzazione totale.

Signori, il libero mercato non esiste più. Di fatto, esistono solo le Banche centrali. Punto. E davvero noi crediamo che una situazione simile, dinamiche di questo genere, possano lasciare una scappatoia praticabile in maniera in dolore? Davvero vedete una possibile via d’uscita, un ritorno alla normalità, un possibile tapering dal livello attuale di acquisti senza che il sistema collassi su se stesso in tempo zero?

Capite perché la Fed ha detto chiaramente che almeno fino a metà 2021 i tassi non verranno toccati dal livello attuale e la Bce ha fatto lo stesso, prolungando fino a quello stesso arco temporale la durata del programma Pepp? Perché, piaccia o meno, si è varcato davvero il Rubicone. I tempi di Bernanke e Draghi verranno ricordati come quelli dell’austerity del monetarismo, qui siamo alle soglie della follia finale dell’helicopter money e del controllo diretto sull’intera curva dei rendimenti. Siamo al Giappone, appunto. Il quale non mi pare che grazie a queste politiche deliranti scoppi di salute economica (e non certo da ora, causa Covid).

Certo, può vantare un esercito di Miss Watanabe e pluri-ottantenni che detengono stancamente e forse inconsciamente debito pubblico, millantando un’autarchia mal declinata che in realtà si sostanzia unicamente in creazione strutturale di indebitamento. Risposta freudiana alla crisi demografica che da decenni attanaglia il Paese, quasi la versione orientale della logica che nei Paesi anglosassoni viene definita del last hurrah prima del naufragio? Una cosa è certa: gli indicatori macro del Paese, dall’inizio di quella follia chiamata Abenomics, sono tutti lì a dimostrare come l’unica prospettiva a portata di mano sia quella dell’auto-conservazione di una società sclerotizzata, sia a livello economico che finanziario. Vogliamo questo per l’Europa?

Certo, basta accendere la tv e pullulano i talk-show in cui la formula del prestatore di ultima istanza declinata come auspicabile e futuro ruolo per la Bce viene venduta come panacea di ogni male. Si pontifica di bond perpetui, qualcuno avanza fantasiose ridefinizioni del concetto stesso di debito pubblico, alcuni avanguardisti cominciano addirittura a sdoganare nei salotti buoni l’idea della moratoria, del non ripagare il dovuto, in nome del mitologico popolo che muore di fame. Per tutti, la pietra angolare è la Grecia: “Volete finire come Atene? Allora, accedete al Mes”. Balle. Signori, in una situazione che è già folle come quella appena descritta, noi come Paese abbiamo varcato non solo i bastioni di Orione e le porte di Tannhäuser ma anche il minimo sindacale di decenza.

Davvero pensiamo di poter risolvere i nostri guai strutturali, presenti quantomeno da 40 anni, con i 172 miliardi del Recovery Fund, tutti da decidere e, soprattutto, attesi in forma concreta non prima del 2021? Pensate che le nostre aziende, il commercio, il turismo, abbiano tutto quel tempo, prima di abbassare in massa le saracinesche e sancire de facto il default strutturale del sistema Paese? Vogliamo un mondo in cui l’unico riferimento sono le Banche centrali? Beh, a casa mia si tratta di una cessione di sovranità pressoché totale. Come si concilia questo cordone ombelicale assoluto ed esiziale fra Tesoro e Bce con le pomposità sovraniste che sentite in giro?

E attenzione, perché i più furbi del mazzo millantano operatività di Bankitalia sul solco di quella dell’Eurotower, ovvero possibilità di emettere con il ciclostile da parte di palazzo Koch con il mandato e la copertura di acquisto garantito di Francoforte sul secondario. Scusate, vogliamo altro? Pensate davvero che gli altri Paesi membri accettino, al netto del nostro status di contributore netto, il fatto che la Bce diventi finanziatore diretto di un Paese, attraverso la monetizzazione del debito, a sua volta porta sul retro di quella mutualizzazione che – giustamente – i Paesi del Nord non vogliono vedere nemmeno in fotografia?

Ci rendiamo conto di cosa stiamo chiedendo all’Europa? Ci rendiamo conto di quale futuro da parassitismo strutturale vogliono farci diventare protagonisti, coloro i quali dicono no al Mes per ragioni meramente ideologiche e di calcolo elettorale? Avete paura delle condizionalità legate a quel Fondo, della vigilanza rafforzata? Scusate, ma dipendere in toto dalla Bce, salvo ritrovarsi in default in due settimane, non rappresenta già una condizionalità esiziale, un commissariamento de facto e senza precedenti? A questo punto, tanto vale accettarlo davvero un commissariamento. Reale. Quantomeno, l’eterodirezione ufficiale e riconosciuta della politica del nostro Paese farà il paio con l’auspicabile epilogo di togliersi dai piedi – almeno per un po’, basta un quinquennio – una classe dirigente che nella sua quasi interezza ci ha portati a questo punto, ovvero sul ciglio del precipizio.

Sì, lo ammetto: voglio essere commissariato dall’Europa. Tanto lo sono già, numeri della Bce alla mano. Almeno mi toglierò la soddisfazione di vedere i troppi Dottor Stranamore in circolazione dover fare i conti con una realtà a loro aliena e totalmente nuova: quella di dover lavorare per vivere.