Se come suggerisce la saggezza popolare, tre indizi fanno una prova, allora possiamo spingerci a dire che due garantiscono almeno una mezza evidenza. Abbondante. E visto che la materia in discussione è quella concernente i contenuti operativi del prossimo board della Bce, quello del 10 dicembre chiamato all’ampliamento delle misure di contrasto alla seconda ondata di pandemia, prezzarne in anticipo almeno gli elementi maggiormente qualificanti appare fondamentale. Non fosse altro per una questione di stabilità di mercato in un momento di assoluta tensione rispetto al potenziale fall-out sulle economie reali di nuovi lockdown.

Finora, il consensus degli analisti ha raggiunto un punto di convergenza sull’aumento dell’ammontare a disposizione del programma di acquisto, Pepp, di altri 400-500 miliardi e il suo prolungamento temporale di ulteriori sei mesi, dal 30 giugno al 31 dicembre 2021. E se da più parti si ritiene che Christine Lagarde opterà per l’effetto deterrenza garantito dall’opzione open-ended, ovvero la formula del fino a quando necessario che offre un orizzonte temporale indefinito e maggiormente tranquillizzante, altrove si ritiene che – sistemati gli spread sovrani attraverso l’azione di compressione artificiale degli acquisti -, ora la priorità assoluta sia quella di puntellare l’economia reale dai danni prolungati di una seconda recessione a doppia cifra, figlia legittima delle quarantene più o meno parziali già in atto in tutta l’eurozona.

Come? In prima istanza, rilanciando le aste di rifinanziamento bancario a lungo termine, Tltro, con condizioni ulteriormente di favore per gli istituti, in primis l’arco temporale di restituzione che potrebbe arrivare addirittura a contemplare un periodo di moratoria rispetto all’iscrizione a bilancio di quei fondi. Insomma, dopo l’asta alluvionale della scorsa estate, nuovi Niagara di liquidità in vista nel tentativo di riattivare il meccanismo di trasmissione del credito ed evitare, almeno nel brevissimo termine, un aumento delle sofferenze.

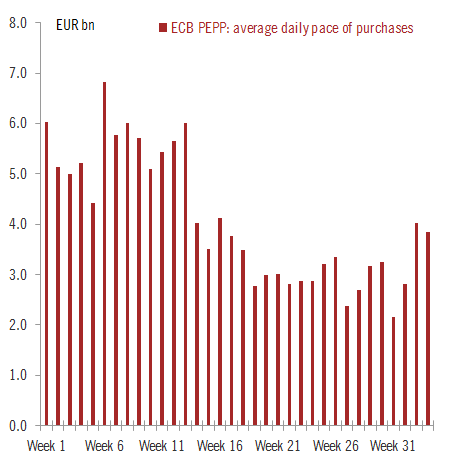

E se in seno al board sta prendendo piede l’ipotesi di una forzatura dei regolamenti per arrivare in tempi record a un prodromo della bad bank in cui parcheggiare gli Npl, prima che lo sporco ammassato sotto il tappeto dei bilanci crei le basi per un altro 2011, ecco che questo primo grafico mostra il new normal in cui l’Europa è di fatto già precipitata: nelle ultime due settimane, la Bce non è mai scesa sotto i 20 miliardi di acquisti di titoli di Stato. Insomma, la normalizzazione degli spread entro limiti di sostenibilità ha un costo. Alto. E che, ragionando sul medio-lungo termine, dovrà trovare un’alternativa, salvo trasformare il regime di emergenzialità in cui è nato il Pepp in un sostegno strutturale dei deficit sovrani degli Stati membri attraverso il loro finanziamento diretto.

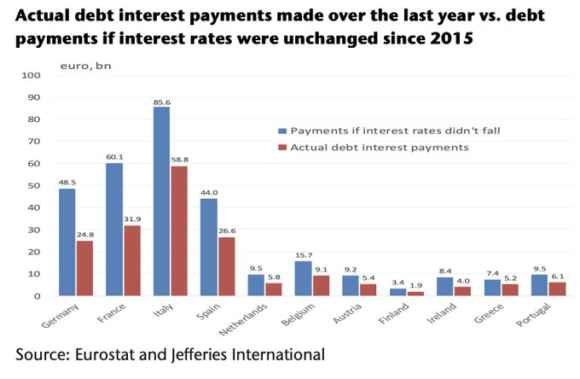

Impossibile, formalmente. Quantomeno per l’opposizione che i Paesi del Nord metterebbero in campo di fronte a un’opzione simile. Ma ecco che questo grafico, elaborato da Jefferies International su dati Bce, sembra sfatare un grande mito: per quanto l’Italia abbia enormemente beneficiato della politica di compressione artificiale dei premi di rischio della Banca centrale attraverso i vari cicli di Qe, cominciati negli anni di Mario Draghi, a livello di costo degli interessi sul debito è stata la Francia a godere maggiormente dell’operatività emergenziale dell’Eurotower, seguita dall’Italia e dalla Germania.

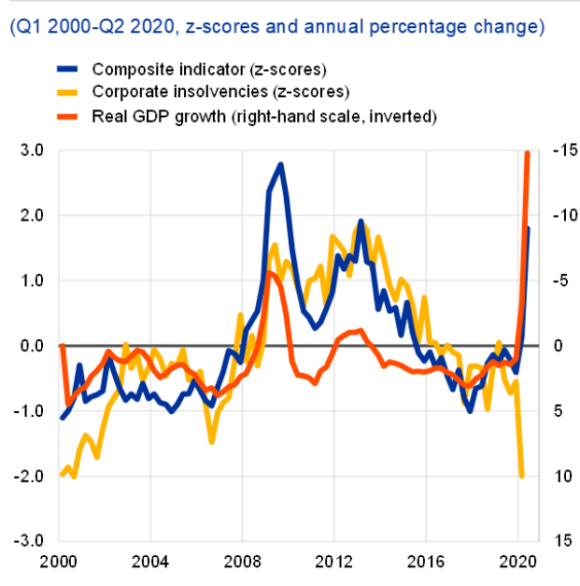

Certo, questa classifica fra attuale costo del servizio del debito e costo ipotetico senza un intervento Bce sui tassi è materia di studio quasi accademico, esperimento empirico. Ma ci dice molto su chi sia, in realtà, il grande malato d’Europa al momento attuale. E se i numeri clinici e la draconiana tempestività di intervento di Emmanuel Macron nell’imporre un nuovo lockdown già avevano fatto percepire qualcosa, ecco che questi due grafici ci offrono una prospettiva decisamente interessante. Il primo, di fatto, sembra volerci confermare come la natura di questa crisi sia assolutamente senza precedenti: a fare impressione, infatti, deve essere il de-couple, la divaricazione, fra la linea arancione che opera da proxy del Pil reale da leggere invertita e quella gialla relativa alle insolvenze corporate. Di fatto, al netto di un indicatore di crescita in profondo rosso (ripeto, il trend va letto invertito), quelli che semplicisticamente potremmo definire “fallimenti aziendali” mostrano una dinamica da minimo storico.

Come mai? Semplice, il combinato di azione di tutela da parte di Banca centrale – attraverso l’azione di stabilizzazione e compressione dei tassi – e governi nazionali, ovvero i programmi di supporto diretto e indiretto, sia a livello fiscale che di sostegno all’occupazione (in Italia, ad esempio, la CIG su larghissima scala). Insomma, il Covid ha creato un esercito di cosiddetti fallen angels, ovvero aziende che prima della crisi erano in grado di stare sul mercato (chi meglio, chi peggio), ma che oggi, al netto del sostegno esterno, paiono destinate a varcare il Rubicone dello status e tramutarsi in zombie firms. Ovvero, imprese incapaci di onorare il proprio stock di debito attraverso il regolare flusso di cassa. Anzi, c’è di più.

Come mostra il secondo grafico e al netto del sostegno, il livello di indebitamento corporate da emergenza Covid in Europa è esploso, mettendo a repentaglio non solo la ripresa immediata da post-seconda ondata ma generando forti venti contrari anche negli anni a seguire, poiché l’attività di migliaia di soggetti produttivi verrà zavorrata de facto dal peso di un indebitamento da far scendere, partendo però da livelli sideralmente più alti di quelli solo di fine 2019.

Ed ecco cosa starebbe per comunicare la Bce, al fine di sbloccare la situazione, quantomeno a livello di percezione di mercato e sgravio immediato del carico di criticità che pesa sul settore bancario: la Banca centrale europea acquisterà direttamente debito corporate sotto rating. Ovvero, manterrà in vita i fallen angels, al fine di evitare che diventino zombie firms. Un ulteriore e senza precedenti ampliamento della platea di collaterale accettato, un passo necessario il cui compimento pare appunto annunciato da due atti prodromici.

Il primo, il durissimo messaggio di Christine Lagarde della scorsa settimana, quando senza giri di parole ha dichiarato che la seconda ondata di pandemia lascerà cicatrici sull’economia reale dell’eurozona ben peggiori di quelle della prima. Secondo, il fatto che la parte sostanziale dell’ultimo numero della Financial Stability Review della Bce che verrà pubblicata oggi sia dedicato proprio ai fallen angels e ai rischi connessi al loro status, in caso non si intervenga in maniera decisa e con tempismo da centometrista. Il pezzo forte? Uno studio il cui contenuto poco si presta a interpretazioni, fin dal titolo: Understanding what happens when “angels fall”. Insomma, al netto di quel carico debitorio corporate, la Bce prezza già per scontato uno tsunami di downgrade del rating nel 2021 e per evitare l’effetto palla di neve intende intervenire sul mercato, acquistando con il badile quei bond aziendali ormai con un piede nell’investment grade e l’altro già nel junk. Prima che sia troppo tardi.

C’è un problema, però. Duplice. Primo, dopo aver completamente anestetizzato il mercato obbligazionario sovrano, ora la Bce interviene forza quattro anche in quello corporate: come si uscirà e quando da questo regime da Unione Sovietica di mercato, dove l’annullamento del premio di rischio è pre-condizione assoluta e la mancanza di rendimento il new normal? Secondo, come avrete notato, la Francia è in testa anche alla classifica del debito privato legato al Covid: una volta puntellata la situazione, il cui precipitare si sostanzierebbe in una catastrofe per tutta l’eurozona, qualcuno avrà finalmente il coraggio di alzarsi in ambito europeo e mettere in discussione il ruolo di presunto leader di Parigi? Anche al netto dell’incetta di authorities e facility operative di cui sta beneficiando dal Brexit e del ruolo di raider a debito che sta recitando da anni, soprattutto in seno ai nostri comparti bancario e assicurativo. Non a caso, gli stessi servizi segreti del nostro Paese sono recentemente usciti allo scoperto nella loro informativa al Parlamento: attenzione alle scalate francesi.

L’Italia è un grande malato cronico, non sarò certo io a negarlo. Ma è in buona compagnia. E forse è giunto il momento di rendere pubbliche anche le cartelle cliniche altrui.