Prepariamoci a una settimana movimentata sui mercati. Quantomeno, stando al numero di membri del board della Fed che parleranno a eventi pubblici. E dopo l’ultima mossa di Jerome Powell, di fatto una sconfessione a tempo di record di quanto deciso dal Fomc poche ore prima, al fine di non irritare troppo Wall Street, possiamo stare certi del fatto che ogni virgola verrà passata al microscopio. E, temo, amplificata a dismisura e in base al proprio tornaconto interessato del momento. La Fed ha aperto il vaso di Pandora, inutile negarlo. E lo ha fatto nel modo peggiore in assoluto: lasciando cioè ampio margine di interpretazione al futuro prossimo.

Certo, mettere sul tavolo due rialzi dei tassi nel 2023 equivale a sconfessare una volta per tutte – e ufficialmente – la panzana della transitorietà dell’inflazione. Ma la non menzione esplicita del termine taper lascia aperta più di una via di fuga, da qui al simposio di Jackson Hole. Non a caso, la prima seduta di contrattazioni della settimana ha visto la Borsa di Tokyo inabissarsi a -3,4%, incapace come è stata di trovare un senso all’accaduto. Perché se la Fed ci ha messo del suo, James Bullard – pirotecnico presidente della Federal Reserve di St. Louis – ha giocato il proverbiale carico da novanta: venerdì, infatti, ha sentito la necessità di rendere noto come, stante i ritmi della crescita dei prezzi, un primo rialzo del tassi potrebbe avvenire già nel 2022.

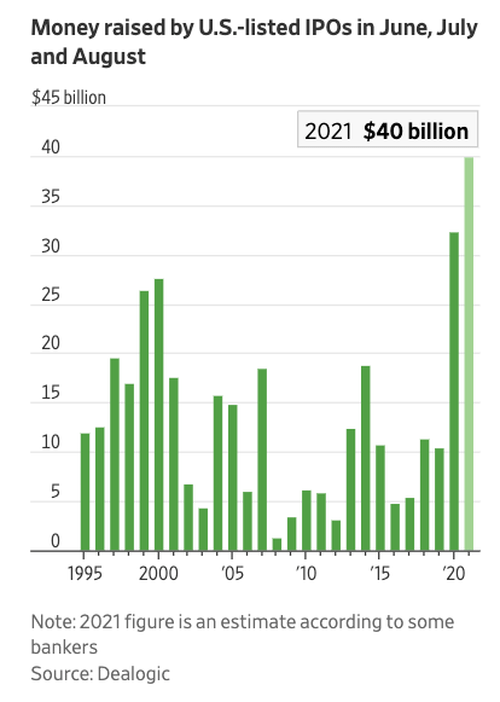

Panico. E questo grafico mostra come il mercato si sia portato decisamente avanti con la sua prezzatura di rischio: il controvalore di denaro atteso dai collocamenti azionari previsti per giugno, luglio e agosto potrebbe toccare quota 40 miliardi di dollari, in netto rialzo dal record precedente di 32 miliardi del medesimo periodo del 2020 e al massimo dal 1995. Tradotto, si corre prima che la giostra di fermi. Non un bel segnale.

Perché per quanto quelle IPO facciano riferimento ad aziende spesso e volentieri misconosciute, addirittura ricorse a procedure confidenziali di avvicinamento allo sbarco di Borsa e quindi incapaci di suscitare aspettative alla WeWork, se per caso qualcosa andasse storio a ridosso del convegno Fed in Wyoming e si bloccasse l’intera macchina delle IPO dietro la classica formula delle avverse condizioni di mercato, allora la questione cambierebbe. Di molto. E ci troveremmo di fronte a una lunga estate calda. Molto calda. Anche perché il buon Jerome Powell, più o meno volontariamente, ha deciso di giocare la carta dell’ambiguità totale nel comunicato finale del Fomc: alzando da 0,00% a 0,05% il tasso di remunerazione previsto dalla facility di reverse repo (RRP), infatti, il numero uno della Banca centrale Usa ha posto formalmente le basi per la prossima crisi di liquidità. Esattamente come accadde nel 2019, quando l’estate vide il mercato repo (il contrario del reverse repo) andare in overdrive e spingere l’interbancario verso un congelamento totale della volontà di prestito fra le controparti, se non a tassi stellari. Di fatto, ciò che accadde anche nell’estate precedente al crollo di Lehman Brothers. Tout se tient, d’altronde.

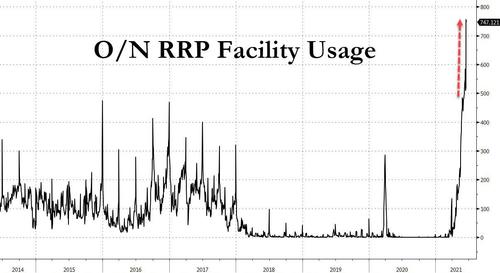

Cerchiamo di farla semplice. Da settimane, il reverse repo della Fed vede depositati centinaia di miliardi di dollari overnight da parte di soggetti finanziari che annegano talmente nella liquidità delle riserve in eccesso da non sapere più dove parcheggiarla. Finora lo ha fatto presso la Fed, senza guadagnare nulla. Tasso 0,00%. Le banche depositano il cash, la Federal Reserve consegna in garanzia gli stessi Treasuries che drena dal mercato durante il giorno in seno agli acquisti mensili da Qe, 120 miliardi. In sé, sintomo di una disconnessione di mercato che sul lungo termine può creare problemi. Detto fatto, il Fomc ha deciso di aumentare il tasso di remunerazione, da zero a uno 0,05%. Livello può apparire nulla, ma che se applicato a centinaia miliardi di dollari quotidianamente depositati diventa un affarone, stante la natura realmente a rischio zero di quello che diviene – di fatto – uno strumento di trade attivo e non più una mera facility di parcheggio. E questo grafico parla più di mille parole: il giorno successivo alla decisione, la facility della Fed ha accettato liquidità per il livello record di utilizzo di 756 miliardi di dollari: un 50% di aumento in 24 ore. E rimasto stabile su cifre da primato di fatto anche il giorno seguente, stante il dato di venerdì 18 giugno pari a 747 miliardi.

Quale il rischio di un trend simile? Quello, appunto, di gonfiare a tal punto il rischio legato al reverse repo da tramutarlo in una nuova crisi del repo, come nell’estate del 2019. All’epoca fu lo spostamento monstre di riserve operato da JP Morgan fuori dal sistema Fed a mandare in tilt il mercato interbancario, oggi potrebbe essere il processo interno di eccesso di deposito. Perché questa corsa al trading del secolo vedrebbe sempre più soggetti passare dallo status di ultra-liquidità a quello paradossale di carenza di liquidità temporanea, stante il blocco delle riserve depositate alla Fed fino al giorno successivo. Il tail risk? Se accadesse un evento di credito, stile Archegos per capirci, qualche soggetto che fino al giorno prima si arrovellava con il problema di un eccesso di liquidità da parcheggiare, potrebbe ritrovarsi a corto della stessa per onorare magari una margin call. E se il mercato, com’è più che probabile, prezzasse quella criticità come un possibile atto sistemico, tutto si bloccherebbe di colpo sull’interbancario: nessuno presterebbe più nulla per paura di insolvenza di controparte. Et voilà, in un attimo saremmo catapultati all’indietro nell’estate del 2019. O, peggio, del 2008.

Ci aspettano tempi decisamente interessanti, quantomeno per chi non ha interessi diretti sul mercato. A livello di mero caso di studio, infatti, una situazione come quella attuale non ha precedenti in assoluto. Forse, soltanto il 1937 può venirci incontro in tal senso. Quando proprio la decisione della Fed di alzare i tassi troppo presto aggravò le conseguenze della crisi economica in atto negli Usa: ci volle però un incidente della storia noto come Seconda guerra mondiale per attivare un moltiplicatore del Pil in grado di ribaltare lo scenario. Da allora, infatti, si parla di fantasma del ’37, quando si vuole segnalare il rischio di un’errata scelta di politica monetaria, quantomeno a livello di tempistica.

Attenzione ad abbassare la guardia nel periodo estivo, oggi più che mai. Perché i ruscelli possono tramutarsi in torrenti molto in fretta. Nottetempo, quasi. Esattamente l’arco temporale durante il quale qualche centinaio di miliardi di liquidità del sistema rimane intrappolato nella facility della Fed.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.