Attenzione a non focalizzare troppo l’attenzione sul 25 settembre. Perché, paradossalmente, c’è una data che conta molto di più per il destino del nostro Paese: quella dell’8 settembre. La quale, al netto dei rimandi storici, vedrà la Bce chiamata a decidere su un nuovo rialzo dei tassi. Il quale, a oggi, appare garantito e prezzato dai futures in 50 punti base. E un’ulteriore conferma del trend è arrivata ieri da Isabel Schnabel, ex colomba tramutatasi in falco, la quale ha sottolineato come nel corso dell’estate le dinamiche inflazionistiche dell’eurozona non siano migliorate. Anzi, in alcuni casi, hanno visto allontanarsi l’arrivo del proverbiale e mai così atteso picco, tanto da costringere la Banca centrale a confermare il proprio impegno per un costo del denaro maggiore.

Ecco, quindi, sommarsi le criticità. Perché se un trend simile ovviamente renderà più oneroso e complicato l’ottenimento di prestiti, mutui e fidi per cittadini e imprese, dall’altra parte potrebbe aggravare anche la percezione del rischio Paese. E da due giorni a questa parte, il nostro spread è tornato a bollire. Nulla di drammatico, ma quota 220 segnala una tensione mai sopita e soltanto in attesa di un detonatore. Dopo lo shock iniziale della caduta del Governo Draghi, infatti, il nostro differenziale sul Bund era notevolmente sceso dal livello di pericolo dei 240 punti base, lasciando addirittura presagire da qualcuno un voto settembrino sempre in tripla cifra, ma con la prima che fosse un 1 e non un 2.

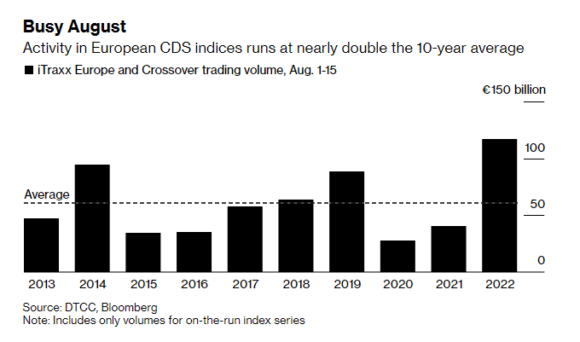

Tutto può accadere, ma questa immagine ci dice che qualcosa si è mosso sottotraccia nel corso dell’estate: nei primi 15 giorni di agosto, infatti, il mercato dei credit default swaps dell’eurozona ha registrato un valore doppio della media degli ultimi dieci anni e ai massimi dal 2013.

Qualcosa che deve far riflettere, poiché si era appena usciti dalla crisi del debito, il Qe di Mario Draghi era appena partito e quindi l’operatività generale era improntata al massimo della cautela. E se esiste un derivato che copre dal rischio, quello è appunto il cds, l’assicurazione sul rischio insolvenza di controparte. Che vale per uno Stato come per un’azienda. E sarà interessante capire il breakdown di quell’attività di acquisto così briosa, poiché a generarla sono stati trading operati nei Paesi più liquidi dell’Unione. Tradotto, se i periferici utilizzano gli incassi del reinvestimento titoli dei Paesi core per coprirsi dai rischi sullo spread, questi ultimi molto probabilmente si stanno tutelando su future crisi di solvibilità attraverso appunto i credit default swaps.

Solo cautela? Forse. Ma forse no. Perché la crisi del gas è, principalmente, crisi industriale. Ovvero, una crisi legata all’economia reale che quindi difficilmente può essere risolta attraverso la bacchetta magica dell’intervento monetario delle Banche centrali. E con la Bce che, anzi, promette ulteriore impegno e attivismo contro l’inflazione, tutto potranno fare tranne che rompere gli indugi di colpo e tagliare.

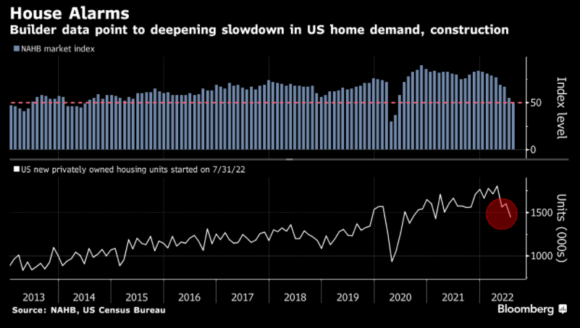

Certo, le minute della Fed pubblicate mercoledì hanno confermato quanto vi dico da tempo: leggendo nemmeno troppo fra le righe, il Fomc ha sì ribadito l’impegno a una stretta monetaria, ma anche messo in guardia dagli effetti collaterali indesiderati della stessa, in caso venisse proseguita nel tempo con eccessivo vigore. Insomma, si comincia a mettere le mani avanti, quantomeno in vista di un rallentamento. E c’è un motivo, come mostra questa immagine: l’ultimo sondaggio interno dell’Associazione dei costruttori statunitensi mostra come i rialzi già messi in campo finora dalla Fed abbiano prodotto uno stallo netto nel dato di vendita e costruzione di immobili negli Usa.

E si sa, se esiste un canarino nella miniera dello stato di salute dell’economia d’Oltreoceano, questo è il real estate. Come ci ricorda la crisi subprime. E l’andamento attuale sembra suggerire che un eventuale, nuovo rialzo troppo drastico dei tassi a settembre potrebbe operare da detonatore di una crisi sistemica nel comparto, esattamente come quella vissuta a causa della pandemia due anni fa. E se grippa l’immobiliare, la recessione è garantita. Così come un quasi immediato credit crunch, stante un’erosione del potere d’acquisto dei cittadini che l’inflazione quasi a doppia cifra sta accelerando a dismisura, dopo lo shock della fine dei sussidi pandemici.

A quel punto, la cautela contenuta nelle minute dell’ultimo Fomc diventerà obbligo morale, quindi si potrà mettere in pausa il ciclo rialzista. Nemmeno a dirlo, il passo successivo sarà un primo taglio. In parte prezzato dai futures già nel primo trimestre 2023.

E l’Europa? L’Europa, come al solito, gioca a specchio con la Fed, ma con almeno un trimestre di ritardo. E stante la contingenza, questo scarto temporale potrebbe rivelarsi fatale, poiché potrebbe vedere la Bce nel pieno di una normalizzazione, mentre la Fed opera in reverse. E se la Cina può permettersi politiche monetarie totalmente confliggenti con gli Usa, l’Ue può farsi male. Molto male.

Detto fatto, il mercato guarda avanti. E incorpora quel rischio. E non lo fa attraverso gli indici equities, reduci da un folle rally estivo e neppure tramite gli spread, ancora anestetizzati dal reinvestimento titoli a forza quattro. Lo fa nel sottopancia del trading, lo fa attraverso i derivati. Nella fattispecie, il principe dei detonanti, l’esempio plateale di profezia auto-avverante. Il credit default swaps, infatti, equivale a un’assicurazione contro l’incendio della casa. Ma non la propria, quella del vicino. Quindi, paradossalmente, uno strumento finanziario difensivo che – per sua natura – è invece interpretabile come un’istigazione a delinquere.

Su quali aziende si sono mossi maggiormente i cds europei in questi 15 giorni politicamente di fuoco ma placidi in tema di spread? O forse si è andati diretti al bersaglio grosso del nostro debito pubblico, appena esploso a livelli record e messo sulla graticola quotidianamente dal fuoco di fila di promesse elettorali?

Attenzione ad attendere con troppa ansia il 25 settembre, attenzione a caricarlo di eccessivi connotati di svolta per il futuro del Paese. È l’8 settembre la data che conta davvero. Perché al netto della scelta sui tassi, qualcuno potrebbe decidere di stroncare sul nascere alcune minacce italiane ai patti presi in sede di Recovery Fund e Pnrr. Ed entrare così in gamba tesa negli ultimi, fondamentali giorni di campagna elettorale. I quali, magari, potrebbero così vedere lo spread flirtare con quota 250. O magari di più, se dal board Bce uscissero rumors riguardo al futuro del reinvestimento titoli. A quel punto, panico. Nell’urna.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.