Il diavolo si nasconde nei dettagli. A occhio nudo, nemmeno si nota. Eppure, guardando bene, il trend dell’inflazione tedesca ha subito uno stop. Purtroppo, lo ha fatto in modalità reverse rispetto al calo che appariva strutturale sul finire del 2022.

Guardate bene: c’è un ricciolo all’insù. Malevolo. E che potrebbe fare tutta la differenza del mondo i prossimi 15-16 marzo in sede di board Bce. Dopo il rinvio del 31 gennaio per motivi tecnici, giovedì Destatis – l’Istat tedesca – ha reso noto il CPI relativo al mese scorso. Un +8,7% che confermava la discesa sotto la doppia cifra. Ma in aumento dal +8,6% di dicembre. La nota stampa che accompagnava il dato, poi, era un insolito papiro nel quale Destatis invitava in ogni modo a non trarre facili, automatiche e fuorvianti conclusioni dal mero dato numerico, poiché condizionato da almeno due fattori entrati prepotentemente – ancorché transitoriamente – in campo: la rinegoziazione della gran parte dei contratti energetici e una rimodulazione dello stesso paniere relativo al CPI. Inoltre, Destatis faceva notare come nel computo del dato vada preso in considerazione anche il pacchetto di aiuti governativi entrato in vigore con l’anno nuovo. Insomma, l’apoteosi del sì, però. Molto poco teutonico. E molto preoccupante. Perché il diavolo, appunto, sta nei dettagli.

E se infatti dovrebbe già far riflettere il silenzio tombale dei media economici attorno a quel dato, quando solitamente il CPI tedesco viene letto come la Via Lattea nel deserto per il viandante chiamato Eurozona, a far preoccupare – poche ore dopo la pubblicazione – è stato lo stesso Governatore della Bundesbank, Joachim Nagel. Il quale, partecipando come oratore principale a un convegno su crisi energetica e inflazione alla prestigiosa Universität Hohenheim di Stoccarda, sintetizzava il suo pensiero in una frase che le agenzie battevano con questa formula: ECB’S NAGEL SAYS NEED TO PICK UP SPEED OF APP ROLLOFFS. Tradotto, il Qt del bilancio della Bce dagli assets acquistati durante il programma pandemico (Pepp) deve essere più veloce.

Insomma, se quello 0,1% in più di inflazione in gennaio pare aver lasciato indifferente il mercato, Joachim Nagel sembra aver voluto subito raffreddare gli entusiasmi di chi giudicava proprio quello scostamento frazionale come scorciatoia a favore di uno stop al rialzo dei tassi dopo marzo. La Bundesbank vuole di più: vuole che la Bce si liberi dei bond in detenzione, altro che reinvestimento titoli per tutto il 2023. Tradotto, addio allo schermo gratis al nostro spread. Ora, in caso di impennate dei rendimenti in asta – a partire da quelli del nuovo Btp Italia che verrà emesso fra i 6 e il 9 marzo – e del premio di rischio, ci sarà solo il Mes come viatico statutario al Tpi. Ovvero, lo scudo anti-spread stracarico di condizionalità. E garanzie. Oro di Bankitalia? Riforma del catasto? Riforma delle pensioni? O magari un qualcosa di più drastico, tipo un’opzione Amato, se davvero si arrivasse con il decennale benchmark che sfonda il 5%, auto-alimentando la spirale?

L’isolamento italiano a Bruxelles è nulla. Da temere c’è la troppa attenzione di cui abbiamo implicitamente goduto a Stoccarda. E che qualcosa sia decisamente in ebollizione, lo dimostra il ritorno in campo del Qatargate con un nuovo arresto. Un belga. Notoriamente, Paese proxy di due cose: acquisti cinesi di debito Usa sotto copertura tramite Euroclear e interessi bancari francesi. Probabilmente, qualcuno ha intuito che la coppia Macron-Scholz intenda davvero fare piazza pulita. E accaparrarsi il banco, oltretutto permettendosi il lusso di dire anche no ai jet e ai missili a lungo raggio per Kiev, mentre a poche centinaia di metri i vertici Nato premono per l’escalation.

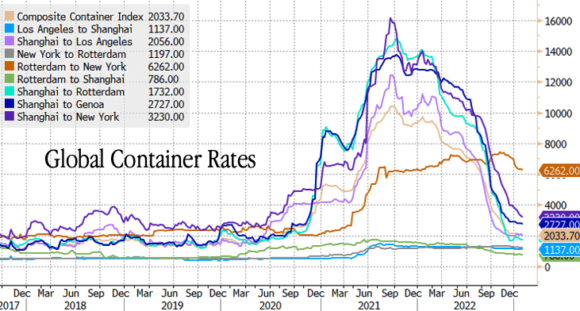

Siamo nel caos più assoluto, situazione a dir poco perfetta per chi ha mire di destabilizzazione. Ma perché mai Francia e Germania dovrebbero voler sfasciare l’unità europea proprio ora, visto che Eurostat ha certificato una timida ripresa economica e allontanato gli spettri più oscuri di recessione? Perché Eurostat vende fumo. E di pessima qualità. La recessione è già iniziata. Con i licenziamenti di massa del tech statunitense, con il crollo globale delle spese personali di dicembre e con questo: pensate che un tracollo simile dei costi di noleggio dei cargo da trasporto merci sia sintomo di grande vitalità per il commercio globale, da qui all’estate?

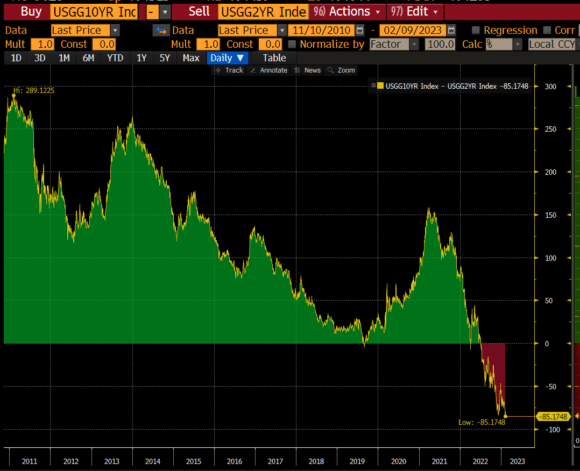

E un’inversione sulla curva di rendimento 2-10 del Treasury Usa che non si registrava addirittura dai primi anni Ottanta, deve farci ben sperare per i prossimi mesi? Se sì, allora state tranquilli. Godetevi Sanremo e commuovetevi per Zelensky a Bruxelles. La vita è bella, la recessione lontana e lo spread sotto controllo. Attenzione, però. Dio non voglia che il 10 marzo l’emissione del Btp Italia sia stata un fiasco o un festival del rendimento al rialzo. Perché sei giorni dopo, la Bce potrebbe piantare il proverbiale chiodo nella bara. Se il roll-off dei titoli del Pepp verrà davvero accelerato, come di fatto chiesto apertamente da Joachim Nagel, saremo di nuovo nel 2011 in un attimo. Come in Ritorno al futuro. Ma non sarà divertente.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.