Fra i titoli dai toni più diplomatici presenti ieri mattina sulla stampa svizzera spiccavano L’acquisizione della vergogna e Una giornata disastrosa. Ma, come anticipato, c’era molto di peggio a fare capolino dalle rastrelliere delle edicole elvetiche. E oltre a cittadini/contribuenti e media, persino il mercato pareva aver mal digerito i particolari dell’operazione UBS-Credit Suisse, una volta resi noti. Perché al netto del wipe-out totale di 16 miliardi di bond AT1, i quali già venerdì scambiavano sull’emissione 2022 a un poco tranquillizzante 35 centesimi sul dollaro, ecco che l’esenzione di soci sauditi e qatarioti dalla mannaia riservata agli altri azionisti non è piaciuta. Così come il by-pass del voto di questi ultimi rispetto all’accordo raggiunto.

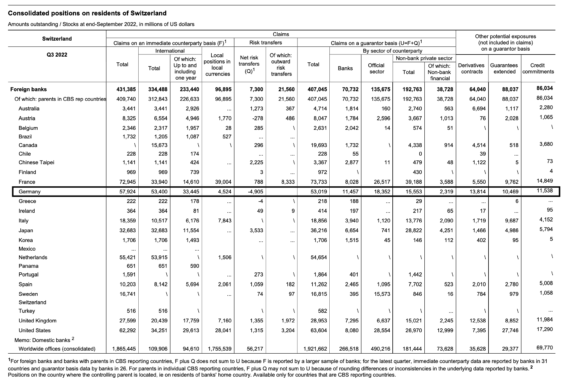

In apertura di contrattazioni, UBS segnava -14% e Credit Suisse addirittura -62%. Chi cercava rassicurazioni era servito. E giova sottolineare tre particolari. Primo, un simile tonfo significa che nemmeno la trasformazione delle aste a 7 giorni della Fed da settimanali a quotidiane, a partire da ieri fino ad almeno la fine di aprile attraverso le swap lines con le 5 principali Banche centrali, hanno saputo dare risposta al congelamento in atto sull’interbancario. Tradotto, l’immondizia sotto al tappeto sta esondando. Secondo, a questo punto si può tranquillamente dire che il destino del Sistema – se non del mondo – è nelle mani di Jerome Powell e della decisione che comunicherà fra 36 ore circa. Se alzerà i tassi di altri 50 punti base sarà armageddon. Solo di 25 sarà incidente controllato – si spera – per tramutare quel Qe mascherato delle swap lines in taglio dei tassi tout court. E pressoché immediato, altro che giugno come prezzano i futures. Non a caso, quell’operazione da innaffiatoio di liquidità in dollari è stata decisa alle 5 del pomeriggio di domenica senza alcun preavviso. E con fretta decisamente rivelatrice. Terzo, ce lo mostra la tabella.

Il dato sottolineato è quello tedesco, poiché di quel Paese è la mia fonte. Ma poche righe più in basso trovate l’esposizione italiana al sistema bancario svizzero. In particolare, gli istituti di credito della Germania siedono su un rischio di controparte pari a circa 11,5 miliardi di euro, mentre le nostre banche attorno ai 4 miliardi. Chi è più esposto? E verso chi? Nel momento in cui scrivo queste righe, il titolo Mps perde solo lo 0,25% a 1,89 per azione ma in apertura segnava un -6.3% a 1,77 euro per azione. Il peggiore del comparto bancario, in profondo rosso nella sua interezza nel corso della mattinata. Mi tocca ripeterlo ancora, fino alla nausea. Così come ho ripetuto che i guai di Credit Suisse erano reali e che il balzo del FRA-OIS non era indicatore dopato come il VIX ma sintomo di instabilità in arrivo, nonostante i peana sul soft landing di ben più titolati e apprezzati analisti. Mps rappresenta il proxy del nostro premio di rischio come nazione e come sostenibilità del debito, lo spread così come il rendimento benchmark ancora risentono dello spettro Bce che aleggia, fra reinvestimento come last resort e Qt che ci rispedirebbe di nuovo nel 2011. Qualcosa o qualcuno saranno sacrificati. Dovranno essere sacrificati.

Certo, parlare di adozioni gay e procreazione assistita è assolutamente strategia efficace sul breve termine. Ma se partono le file agli sportelli, poi la pacchia finisce davvero. Non ci credete? Allora vi racconto cos’è accaduto nella mattinata di domenica, prima che la tragicommedia bancaria svizzera entrasse nel vivo. Mentre UBS provava a comprare Credit Suisse con i “Punti fragola” avanzati all’Esselunga e Credit Suisse giocava a fare la schizzinosa, pur sapendo che o si chiudeva entro la giornata o il giorno dopo sarebbero piovuti scatoloni stile Lehman, la notizia del giorno a mio avviso arrivava proprio dalla Germania.

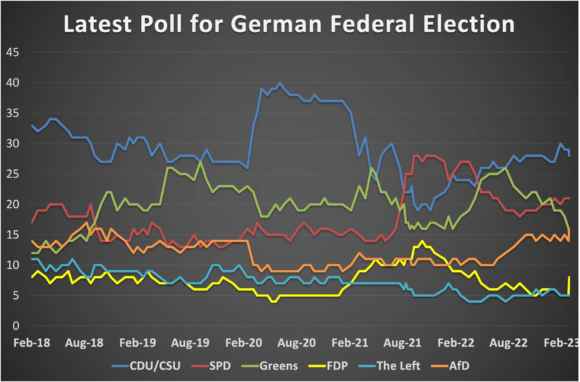

L’ultimo sondaggio INSA commissionato dalla Bild a livello nazionale, infatti, segnala il primo sorpasso di Alternative fur Deutschland sui Verdi dal 2018). Un mezzo terremoto. E per favore, evitiamo retorica da onda nera e allarme per il Quarto Reich in lavorazione.

La questione è seria. Perché finora, i Verdi hanno non poco influenzato le decisioni del Governo Scholz. In primis, l’approccio alla questione della chiusura delle centrali nucleari e quello primigenio rispetto al bando dal 2035 ai motori endotermici, quest’ultimo sconfessato poco tempo fa in accoppiata proprio con il nostro Esecutivo. La crisi energetica legata al conflitto ucraino e la nazionalizzazione forzata di Uniper hanno letteralmente schiantato il sostegno della popolazione ai Verdi. E se la goccia che pare aver fatto traboccare il vaso e permesso il sorpasso di AfD sarebbe l’obbligo di installazione di pompe di calore dal 2024, un salasso per gli immobili tedeschi, è chiaro che l’erosione politica fa riferimento a un processo di lunga marcia. E il fatto che la scelta alternativa ai Verdi sia caduta su Afd ma anche sui Liberali (linea gialla del grafico, il baffo stile Nike che schizza all’insù) ci dimostra come l’elettore più ondivago e meno orientato ideologicamente scelga i partiti più duri e determinati su due tematiche strettamente connesse: lotta all’inflazione e critica alla Bce.

Insomma, i falchi sono tra gli elettori e non solo alla Bundesbank. Un qualcosa che non solo pare prodromico a una linea di maggior austerità monetaria in sede Ue da parte del Governo Scholz, ma che potrebbe addirittura spingere Berlino a un rapido abbandono del feeling con Roma, stante l’esplicita opposizione di Giorgia Meloni non solo all’utilizzo ma anche alla ratifica parlamentare del Mes. Nel mezzo, 16 miliardi di fondi Pnrr che Roma attende come vero e proprio ossigeno. Sullo sfondo, una crisi bancaria che quasi certamente non terminerà con l’affaire Credit Suisse. Insomma, la stessa Germania che è stata patria dello sdoganamento prepotente dell’onda verde come nuova tendenza politica, ora dice basta a chi sembra rispondere a tutte le domande con un’unica ricetta: la lotta ai cambiamenti climatici. E al netto di un Green New Deal europeo che potrebbe perdere pezzi e sostegno, attenzione all’eventuale deleverage e downgrade di massa per miliardi di assets ESG divenuti tali solo grazie al greenwashing. E che i più attenti, Amundi in testa, hanno cominciato a scaricare, mantenendo a bilancio solo prodotti riferibili all’Articolo 9. Un po’ come ha fatto Axa con la sua posizione in Mps.

Una crisi da Green VaR potrebbe esacerbare quelle da liquidità e fuga di depositi? Il segnale giunto da Berlino è piccolo. Ma sintomatico. Ora la palla passa a Jerome Powell. Ma state certi di una cosa, fin da ora: non è finita. Anzi, il ballo comincia ora.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.