Un gioco perverso. Il bondage della finanza. Chiaramente, la Fed non lascerà che il suo cartello finisca sott’acqua. E acquisterà tutto at par value. Per ora, osserva. E si prepara.

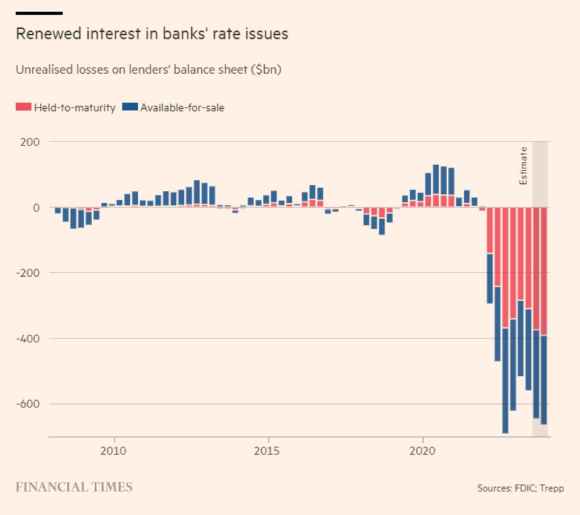

Nel frattempo, le unrealized losses delle banche Usa su assets detenuti a scadenza hanno sfondato quota 400 miliardi di dollari, come mostra il grafico.

Record assoluto. Se esiste un segnale contrarian, è proprio questo. Formalmente, un disastro. E invece, tutto secondo i piani. E in grande stile.

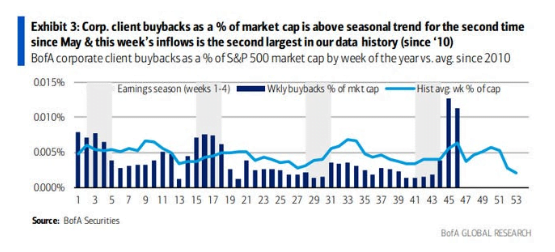

Date un’occhiata a questi altri due grafici. Il primo ci dice che la scorsa settimana il flusso di buybacks è stato il secondo su base di 5 giorni di trading da quando viene tracciata la serie storica. Sapete a quando risale il primo? Alla settimana precedente. E fra riacquisto e short squeezes conseguenti, Wall Street vola.

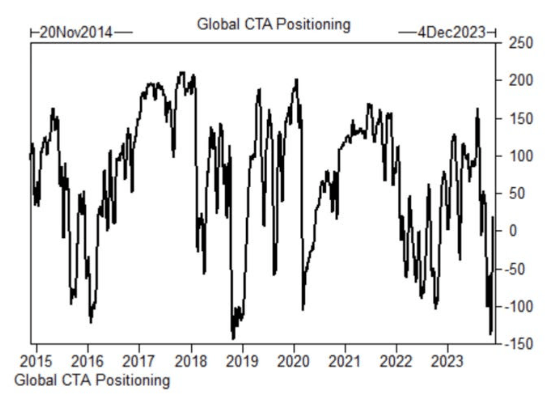

Il secondo grafico conferma come negli ultimi 10 giorni di trading, i CTA abbiano acquistato equities a livello globale per 153 miliardi di dollari. Un altro record assoluto. Il Santa rally quest’anno è arrivato in anticipo. Rafforzando il concetto di Thanksgiving. Un bel tacchino grasso. Ripieno di debito e leverage. Perché tutti sanno che il lavoro della Fed è finito. Ora, però, occorre trovare il modo per accorciare i tempi. Gli 8 mesi che storicamente intercorrono fra ultimo rialzo e primo taglio dei tassi sono troppi. Perché il TICK di Wall Street venerdì scorso ha segnato quota 1700: liquidità in evaporazione. Rapida. Come confermato dall’andamento schizofrenico del reverse repo alla Fed di New York, risalito a 953 miliardi nella seduta di lunedì e poi sceso ancora martedì a 931 miliardi. Sempre sotto la quota spartiacque di 1 trilione.

Tutti sanno che il bailout arriverà. Stavolta, però, è il fattore tempo a ingenerare qualche ansia. Quindi, meglio evitare il lock up di troppa liquidità. E quando ti muovi in un contesto in cui le banche Usa siedono su 400 miliardi di unrealized losses solo sugli assets detenuti a scadenza, forse un pochino di cautela non guasta.

Perché mentre ha già notificato oltre 300 lettere di licenziamento ad altrettanti manager di vario livello (manager e non colletti bianchi), Citi fra le liabilities a bilancio vanta anche 109 miliardi di titoli venduti. Ma non ancora comprati. Da sola. Possibile che nessuno si accorga della cacofonia che giunge dalla musica su cui balla il mercato? A tutti pare Chopin o Strauss, questo stridere simile a macchinari da catena di montaggio? Forse perché il Sistema stesso richiede contraddizioni. Ora, poi, l’accordo sugli ostaggi tra Israele e Hamas riempirà le cronache. In modo da nascondere le strane manovre attorno all’unica voce che può operare da sostegno in attesa del bailout, l’AI. E, soprattutto, attorno all’unico titolo che può reggere l’intero baraccone chiamato Nasdaq. Ovvero, Microsoft.

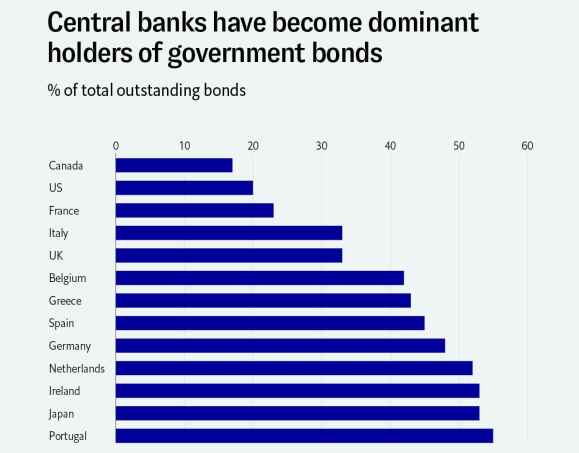

Certi licenziamenti appaiono tanto strani, quanto benedetti. Quasi recitati. E guarda caso, dopo una settimana di psicodramma dal giorno del suo licenziamento, proprio ieri OpenAI ha comunicato il ritorno di Sam Altman come CEO del gruppo. Ovviamente solo un caso. Ma il baraccone è tale da qualsiasi latitudine, geografica e di mercato, lo si guardi. Per mettere l’intera questione in prospettiva, occorre partire da un titolo del Sole 24 Ore di sabato scorso: Il miracolo del Portogallo: Moody’s lo riporta nella serie A dei rating. Lisbona infatti ha visto la propria valutazione creditizia salire di due gradini, passando da Baa2 ad A3. Lo stesso Portogallo che per tre anni dopo la crisi dei debiti sovrani ha partecipato alle operazioni di rifinanziamento della Bce solo grazie al singolo investment grade garantitogli da Dbrs. Ora date un’occhiata al grafico: eccolo il miracolo del Portogallo.

Finiamola di prenderci per i fondelli. E lo stesso vale per noi e la Spagna. Odio le autocitazioni, ma in tempi non sospetti avevo preannunciato il calo strutturale dello spread cui stiamo assistendo. E lo avevo motivato con i due interventi di Christine Lagarde e Philip Lane rispetto a reinvestimento titoli e roll-off del debito. L’intera impalcatura dell’Europa unita si basa sull’inganno di sostenibilità artificiale. A fronte di indebitamenti già oggi insostenibili se la Bce smettesse di operare da prestatore di unica istanza. Essendo Mps il proxy migliore dello stato di salute del marketable status dei nostri Btp, ecco spiegato il rally che ha garantito quota 3 euro per azione. E ha fatto scattare il collocamento sul mercato del 25% della quota del Tesoro. Automatico. Lo ripeto: operazione da hedge fund. Non da Finanze pubbliche.

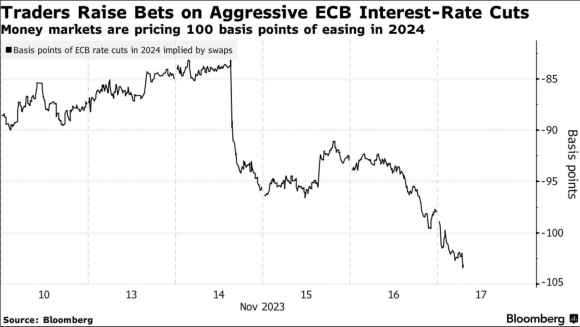

Ora date un’occhiata a quest’ultimo grafico: ci mostra come, già oggi, i futures prezzino 100 punti base di taglio dei tassi da parte della Bce nel 2024. Insomma, reinvestimento strutturale più Qesotto mentite spoglie. Uguale spread che festeggiano. Rating che volano. E outlook che migliorano come convalescenti sotto ormoni.

Nel silenzio generale, però, il governatore della Banca centrale belga, Pierre Wunsch, dopo aver preannunciato tassi fermi a dicembre e gennaio, ieri ha dichiarato come «le scommesse su un taglio da parte della Bce potrebbero invece portare a nuovi rialzi». E se davvero si avverasse un Trichet error 2.0, da qui a primavera? Forse per questo il Mef ha preferito correre, giocando la carta del blitz su Mps. Il cui titolo già al primo giorno di contrattazioni post-annuncio ha già viaggiato sotto il prezzo a sconto offerto per il collocamento, zavorrato da un pesante -8% a 2,83 euro per azione. Nemmeno a dirlo, ora poi si apre la fase più complessa. Al netto di un approdo in Aula della Manovra che appare depotenziato da rischi dalla mordacchia posta sugli emendanti e sulla conseguente discussione, ecco che la riunione Ecofin di fine mese sulla riforma del Patto di stabilità diviene il vero Rubicone, la red line. Perché a renderla necessaria, al fine di non giungere in modalità di impasse alla deadline dell’8 dicembre, è stato proprio il veto sulla proposta franco-tedesca posto dal titolare del nostro Mef. Di colpo, proprio la riunione del 27 novembre viene sconvocata. E riconvocata apparentemente sotto forma di cena il 7 dicembre, esattamente alla vigilia del redde rationem.

Tutti avvisati, fin da ora. Modalità imboscata: on.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.