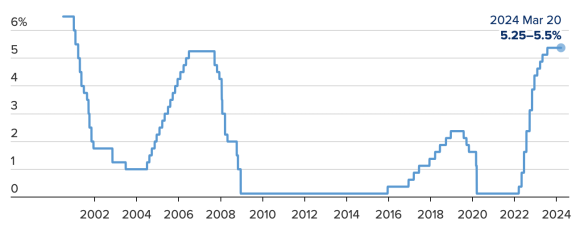

Nella serata di mercoledì 20 febbraio si è tenuto il tanto atteso Fomc della Federal Reserve. La Banca centrale americana ha deciso di mantenere invariati i tassi d’interesse nel range 5,25-5,5%, e conferma le sue proiezioni di dicembre 2023 di 3 tagli da 25 punti base entro la fine dell’anno. Attualmente il mercato sconta con il 65% di probabilità un primo taglio a partire da giugno, mentre prevede che i successivi tagli avverranno rispettivamente durante il Fomc di settembre e novembre.

Grafico 1 – Tassi d’interesse federali

Le dichiarazioni di Powell durante la conferenza stampa hanno suscitato una risposta estremamente positiva sui mercati, con un aumento delle quotazioni azionarie negli Stati Uniti e contemporaneamente una diminuzione dei rendimenti obbligazionari, soprattutto su scadenze brevi.

Il messaggio che la Fed ha lasciato passare è stato quello di serenità e tranquillità. La Banca centrale è rimasta coerente in termini di politiche monetarie rispetto agli scorsi appuntamenti e ha voluto mostrare che la situazione è per ora sotto controllo e sta procedendo come previsto.

Il ritmo di diminuzione delle attività nel bilancio della Fed, noto come Quantitative Tightening (Qt), rimane invariato a 95 miliardi di dollari mensili, ma il Presidente ha accennato l’intenzione in un futuro prossimo di cominciare a diminuire questo ritmo. Complessivamente la Federal Reserve ha ridotto le sue attività in bilancio per 1,4 bilioni di dollari dall’inizio del Qt.

Andando ad analizzare più nel dettaglio i dati rilasciati nel Summary of Economic Projections, si possono estrapolare informazioni più concise che danno un quadro più chiaro sulla visione della Federal Reserve. Nello specifico, le proiezioni economiche future hanno subito diversi cambiamenti, anche abbastanza evidenti in alcuni casi. La Banca centrale americana prevede una crescita economica nel 2024 del 2,1%, in notevole aumento rispetto alle proiezioni di dicembre 2023 dell’1,4%. Inoltre, si prevede che la disoccupazione raggiunga il 4% a fine 2024, in aumento rispetto all’attuale tasso del 3,9%, ma in diminuzione rispetto alle precedenti aspettative del 4,1%. Per quanto riguarda l’inflazione, sono state riviste al rialzo le proiezioni sull’inflazione core misurata dall’indice Pce core, che si prevede raggiunga il 2,6% a fine anno, in aumento rispetto al 2,4% previsto a dicembre 2023.

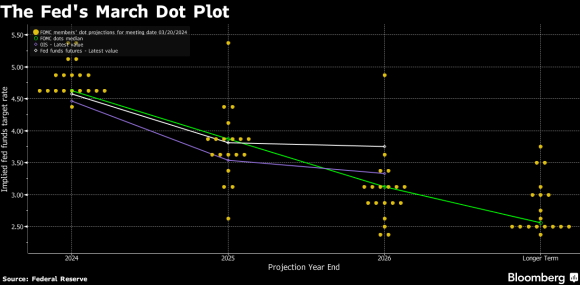

Infine, come mostrato dal Dot Plot chart, le previsioni sui tassi d’interesse per questo anno sono rimaste invariate, prevedendo un 4,6% di media a fine anno, ma il grande cambiamento lo si può notare dalle previsioni del 2025, dove la Fed prevede tassi del 3,9%, in aumento rispetto al 3,6% previsto solo qualche mese fa.

Grafico 2 – Dot Plot chart

Questi dati indicano che la Banca Centrale vede un’economia più forte e resiliente, un’inflazione più appiccicosa e tassi d’interesse più in alto e per più a lungo. Inoltre, gli occhi degli investitori erano puntati specialmente sul tasso d’interesse neutrale a lungo termine, il quale è stato modificato dal 2,5% al 2,6%. L’incremento per ora è perciò molto lieve, ma nei prossimi incontri sarà molto importante tenere monitorato questo dato, il quale potrebbe mostrarci se effettivamente la Fed crede in un’economia americana del tutto diversa rispetto ai decenni passati, un’economia che in futuro potrà reggere tassi più elevati e non più schiava di tassi prossimi allo zero.

La confidenza espressa da Powell durante il Fomc ha permesso ai mercati di validare le scommesse che avevano portato ai grandi rialzi degli ultimi mesi. La Banca centrale è rimasta infatti coerente con le sue scelte di politica monetaria, e i mercati negli ultimi mesi si sono pian piano allineati con la sua visione, passando dallo scontare 150 punti base di tagli durante il 2024 a soli 75 punti base, proprio come previsto dalla Fed. Inoltre, il soft landing sembra ancora essere la casistica più probabile. Nel breve termine, le volatilità sui mercati finanziari rimangono estremamente basse, simbolo di assenza di copertura da parte degli investitori di un’eventuale ribasso del mercato. Inoltre, le previsioni della Fed nel 2025 sulla crescita del Pil rimangono estremamente solide, con un incremento annuale previsto del 2%.

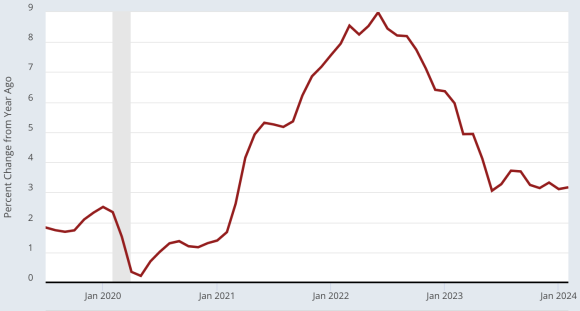

Anche l’inflazione sembrerebbe esser sotto controllo: Powell ha affermato con estrema confidenza che le letture degli ultimi mesi più alte del previsto sono frutto di un effetto stagionale e non invalidano la direzione disinflazionistica dei prezzi al consumo. Nonostante questa dichiarazione, è comunque importante notare come l’inflazione stia rimanendo molto appiccicosa e non riesca a mantenersi sotto la soglia del 3%: a febbraio si è attestata annualmente al 3,1%. La componente dei servizi continua ad incrementare e a mostrare resilienza, specialmente le categorie dei trasporti (9,9% annuale) e degli affitti (5,7% annuale).

Grafico 3 – Consumer Price Index Usa (variazione % annuale)

La situazione macroeconomica sembra perciò rosea agli occhi degli investitori e della stessa Fed, con un’economia robusta e un’inflazione che, sebbene faccia fatica a diminuire in determinate componenti, è sotto controllo e verrà riportata nel tempo al target del 2%. Lo svilupparsi dei prossimi dati macroeconomici sarà fondamentale per validare la traiettoria disinflazionistica dei prezzi al consumo e per permettere alla Banca centrale americana di cominciare con il primo taglio a giugno 2024.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.