Il caos spesso è chiarificatore. E più aumenta, più il quadro si fa nitido.

Date un’occhiata a questo grafico: il prezzo del gas europeo si è rimangiato in pochi giorni di warmongering globale da escalation fra Iran e Israele tutto il calo di prezzo incorporato da inizio anno. Per carità, nulla a che fare con i prezzi folli del 2022. Ma cosa accadrà se la situazione si prolunga? E soprattutto, stante l’idiozia ormai strutturale dell’impostazione politica europea verso la Russia, da chi compreremo e a quali condizioni e prezzi?

A New York, martedì si scambiavano blocchi di opzioni giugno 2024 con il prezzo del petrolio a 250 dollari. Costavano 1 centesimo. Sintomo che si tratta del classico caso di scommessa speculativa in modalità lotteria di Capodanno. Ma quando certe ipotesi vengono prezzate, poi è un attimo che si tramutino in palle di neve.

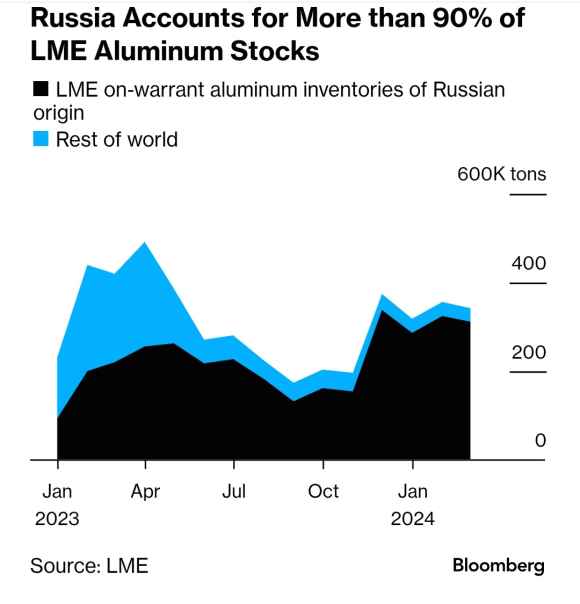

Ora guardate quest’altro grafico, il quale ci mostra come l’alluminio russo rappresenti qualcosa come il 91% degli stocks della LME, la London Metal Exchange. E non basta, perché Mosca può vantare anche il 62% del rame e il 36% del nickel.

Bene, nel silenzio totale dei media, Stati Uniti e Regno Unito hanno imposto sanzioni sul metallo russo prodotto dopo il 13 aprile. Il risultato? Prezzi esplosi. E il Cremlino gode. E soprattutto, ride. Perché mentre il Fondo monetario tagliava le stime di crescita, mantenendo inalterate sono quelle a livello globale grazie alla Cina, ecco che la Russia vantava un’economia in controtendenza verso tutte quelle che nei mesi si sono prodigate a imporle contro le sanzioni. L’Italia, dall’alto del suo 7,2% di deficit, può fare affidamento su un tranquillizzante PIL allo 0,7% sia quest’anno che il prossimo, ad esempio. Fonte Fmi. Com’era la barzelletta della Russia in ginocchio e delle file ai bancomat per prelevare rubli?

E non basta. Stando a Bloomberg, Joe Biden starebbe pensando a un aumento delle tariffe su acciaio e alluminio cinese al fine di tutelare le industrie statunitensi. Casualmente, questo ennesimo capitolo della guerra commerciale ormai sotterraneamente in atto è emerso poco dopo la pubblicazione dei dati di ASML, l’unica azienda europea che produce microchip. E come sta in salute il colosso strategico olandese? Non benissimo, stante ordinativi per un miliardo di meno delle attese. Il problema? Formalmente, ASML non può vendere ai cinesi strumentazioni necessarie alla produzione dei chip più sofisticati. Peccato che quel mercato pesi per il 15% del totale. In compenso, ecco che Janet Yellen scoperchia il vaso di Pandora. Prima scatenando l’ilarità generale, annunciando un rafforzamento delle sanzioni contro l’Iran (vi rimando alla lettura del mio ultimo articolo, al riguardo) e poi rispondendo indirettamente all’ennesimo gne gne di Volodymir Zelensky, chiedendo un’accelerazione nell’utilizzo degli assets russi congelati per finanziare l’Ucraina. E qui casca l’asino.

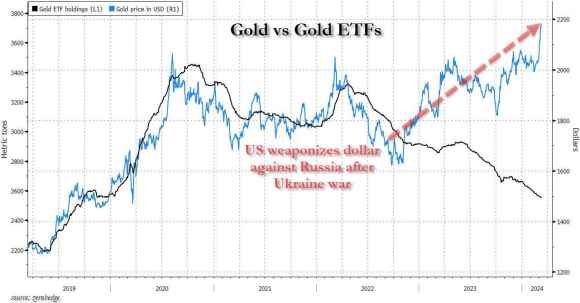

Questo grafico mostra chiaramente quando sia cominciato il decouple fra oro fisico e oro di carta degli Etf. Quando gli Usa hanno deciso di utilizzare l’Ucraina come mezzo di colonizzazione energetica globale da un lato e imposizione del modello di Qe perenne attraverso il dollaro dall’altro.

Detto fatto, chi ha un minimo di saggezza residua, ha reagito come si dovrebbe: affidandosi ad assets reali. Ed ecco che l’oro vola a 2.400 dollari l’oncia e l’argento lo segue a ruota. Ed ecco che in un mondo green, tutti tornano a preoccuparsi per il petrolio e le sue dinamiche. Ora, chiedetevi dell’altro. Ovvero, a quale prezzo starebbe contrattando l’oro oggi, se non esistesse quella clamorosa trappola finanziaria di massa chiamata Bitcoin?

Capito perché, di colpo, la Fed è passata dalla lotta senza quartiere al blandire la Sec al fine di ottenere un’approvazione e un lancio a tempo di record dell’Etf sulla criptovaluta? Perché Bitcoin non è affatto bene rifugio, lo dimostra la reazione di domenica all’attacco iraniano. Bitcoin non è l’oro digitale. Bitcoin è stata la scorciatoia che il Sistema ha trovato per deviare i flussi di capitali spaventati da Qe perenne e inflazione verso, appunto, assets reali come oro, argento ma anche metalli industriali o petrolio o persino terre agricole. Qualcosa che abbia un valore. Non un token. Senza Bitcoin e la sua febbre amplificata a dismisura da media compiacenti, il banco del casinò dei futures sull’oro di carta sarebbe già saltato. Lo sappiamo tutti che per ogni oncia di oro fisico ci sono almeno 100 contratti futures farlocchi. E se tutti i detentori avessero chiesto la consegna dei lingotti, spaventati da quanto sta per accadere? O anche soltanto il 20% di chi sventola quella carta inutile, se non al fine speculativo dell’arbitraggio.

Tutto questo sta dipanandosi davanti ai nostri occhi. Proprio ora. Chiaramente, nessuno ne parla. Nessuno si pone domande al riguardo. E nessuno sembra interessato al fatto che nell’ultimo Consiglio dei ministri, travestito da regime fiscale speciale, sia rientrato dalla finestra parte del Memorandum di collaborazione con la Repubblica Popolare Cinese che il Governo Meloni aveva stracciato su ordine di Washington, proprio alla vigilia del vertice Ue-Cina. Quanto è disperata e disperante la situazione dei conti pubblici e quanto occorre rinsaldare in fretta quel +33% di esportazioni verso Pechino ottenute nel quinquennio 2017-2022, se si arriva a un dietrofront di questo livello?

Certo, ben nascosto dietro le porte chiuse del Cdm e fra le righe del burocratese di un documento ufficiale di mero e formale riferimento doganale e fiscale. Ma alla fine, i particolari svelano la figuraccia. E il dietrofront politico. Non a caso, Olaf Scholz è corso a Pechino alla prima occasione. E di fronte a Xi Jinping, certamente non ha alzato i toni. Anzi. Il caos è rivelatore. E come il tempo, è anche galantuomo. Si può millantare quanto si vuole, alla fine il conto al tavolo arriva sempre. E potete stare certi di una cosa, certificata dallo scontro Giorgetti-Fitto sul rinvio dei tempi dei Pnrr: i pasti gratis non esistono. Peccato che, in questo Paese, su quel babbo morto ci si impostino Def e Nadef, sparando coperture come fossero coriandoli a carnevale. In un giorno ventoso. Indovinate ora chi pagherà

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.