Se state leggendo questo articolo, significa che il 1° maggio è un’idiozia. Perché significa che io ho lavorato. E vi assicuro che non l’ho fatto solo per questa testata, stante la necessità di sbarcare il lunario. E vi assicuro che non l’ho fatto da solo. Eravamo in tanti. Tantissimi. Un esercito. Ed ecco la seconda prova che il 1° maggio è ormai soltanto la briciola ideologica che si lascia cadere dal tavolo di consolazione: se devi arrabattarti fra più lavori – i mitici multiple jobs che fanno la gioia di ogni lettura dei non-farm payrolls statunitensi – per arrivare in qualche modo a fine mese, un’altra parte di quella Costituzione da molti definita la più bella è stata bellamente tradita e disattesa.

Ogni 6 ore in questo Paese qualcuno muore sul lavoro. E di lavoro. Pessimo lavoro. Cosa c’era da festeggiare, dunque? I soldi dai soldi della Borsa? Il fatto che l’allocazione di Btp presso la clientela retail italiana sia tornata sopra il 10% del totale?

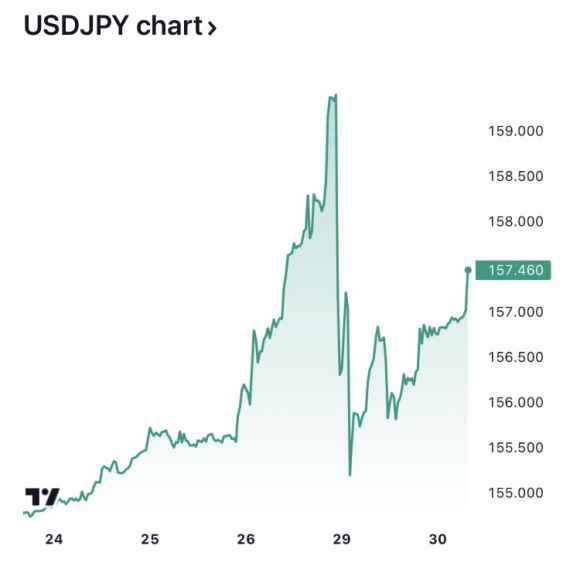

Forse è il caso di aprire gli occhi. Questo articolo nasce paradossalmente alla cieca. Perché scritto prima delle comunicazioni della Fed. Comunque sia, alcune cose possono essere dette. A freddo. E restare valide. Ad esempio, quanto ci mostra questo grafico: stando ai dati di bilancio resi noti martedì, la Bank of Japan ha messo in campo il controvalore di 34 miliardi di dollari per frenare il tonfo dello yen sulla divisa statunitense il giorno precedente. Per capirci, lo storico intervento coordinato del settembre 2022 ne mise in campo in totale un’ottantina.

Risultato ottenuto? Il grafico è impietoso: tornare al livello della chiusura del venerdì precedente, un già allarmante 157 che, di fatto, generò più di un’elucubrazione nel corso del fine settimana e che si sostanziò con la sentenza del mercato di lunedì. Non c’è che dire, decisamente un qualcosa di geniale.

E come si è difesa la Bank of Japan, almeno fino al grido del Re nudo del disvelamento dei numeri di bilancio? Dal settembre 2022 al 25 aprile scorso, la Boj non è mai intervenuta sul mercato dei cambi. A gente simile, cosa vuoi dire? In Italia, d’altronde, ne sappiamo qualcosa. Quante lire abbiamo bruciato nel 1992, cercando di frenare l’emorragia sviluppatasi a seguito dell’attacco speculativo dello sponsor dei democratici nostrani, alias George Soros? Ormai non esiste neppure più la decenza di mistificare un pochino la realtà. Ti sbattono in faccia le sue contraddizioni così, impunemente.

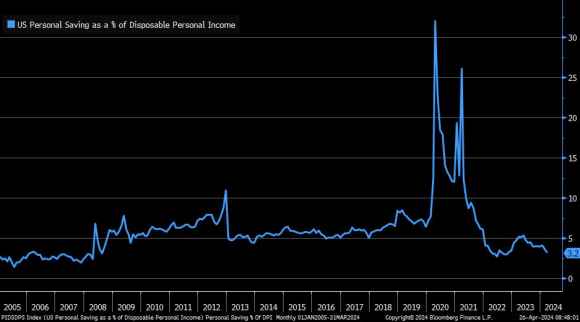

Intervenendo alla Camera, la segretaria al Tesoro Usa, Janet Yellen, si è detta preoccupata per il trend del deficit statunitense. Parliamo della medesima Janet Yellen che non più tardi di 24 ore prima aveva fissato in 243 miliardi di dollari il controvalore di nuove emissioni di debito previste per il secondo trimestre di quest’anno. E in 847 miliardi quello relativo al periodo giugno settembre. Capite da soli che siamo alla logica del danno e della beffa che diviene legge. Eppure, tutto pare scorrere placidamente. D’altronde, i media Usa da giorni parlano solo delle occupazioni nei campus. Chi le ha finanziate e stabilito il loro timing? Non ci vuole molto a scoprirlo. Perché il Sistema si copre le spalle a vicenda. Protestano per Gaza, ma, in realtà, fanno solo il gioco di Wall Street. La quale ha tutto da guadagnare da un’opinione pubblica Usa impegnata a indignarsi per le kefiah che adornano le statue equestri nei prestigiosi cortili della Ivy League. Altrimenti potrebbe cominciare a porsi domande su un tasso di risparmio precipitato al 3,2% del reddito disponibile, ormai molto rasente al minimo storico assoluto.

Solo il mese precedente era al 3,6%. Nel medesimo periodo del 2023, era al 5,6%. Mentre il tasso sui mutui a 30 anni vola sopra il 7%. E il Treasury a 2 anni ha atteso la riunione della Fed tornando sopra il 5%.

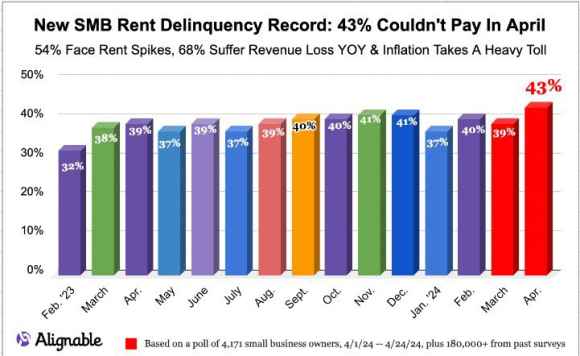

O magari potrebbe interrogarsi su questo: il 43% delle piccole e medie imprese Usa ad aprile non è riuscita a pagare l’affitto. E se il 54% ha certificato un aumento della pigione mensile come motivazione, frutto marcio di un mercato immobiliare finanziarizzato e di tassi che tengono lontani dall’acquisto, il 68% degli interpellati parla di inflazione e calo drastico delle entrate.

Scusate, ma non era l’economia del soft landing? Per Wall Street, certamente. Per Microsoft, Google e Amazon certamente. Per i trucchi contabili e l’insider trading istituzionalizzato via X di Tesla, sicuramente. Per il signor Smith o Cunningham e la sua PMI o il suo negozio, no di certo. Lui non riesce a pagare l’affitto. Lui probabilmente chiuderà o verrà cacciato. Lui annegherà nel debito bancario. Avrà nel portafoglio una collezione completa di carte di credito con il plafond esaurito che servono solo a tenerlo a galla a fronte di interessi che lo renderanno schiavo a vita. Come le tasse scolastiche del figlio. Il quale, magari, alla Columbia sta occupando su ordine dei grandi manovratori. Affinché i media parlino di kefiah e Gaza e non della reale situazione in cui versa l’economia. E l’azienda di suo padre.

Ecco il mondo in cui viviamo. Ecco il mondo che ieri ha festeggiato il 1° maggio. Cosa c’era da festeggiare, gli utili record delle aziende tech? L’Intelligenza artificiale che già oggi mi sostituisce con software in grado di scrivere articoli in 5 minuti, operando screening della Rete e razziando concetti e dati come in una tonnara o come un mercantile che opera pesca a strascico?

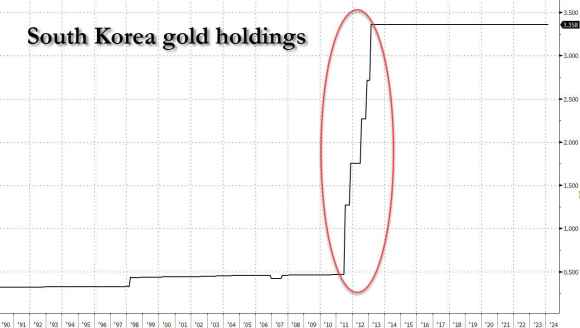

Vi lascio con un ultimo spunto di riflessione, un proxy di quelli che normalmente non finiscono sui giornali o i siti autorevoli. Guardate questo grafico, ci mostra il trend delle detenzioni di oro fisico da parte della Banca centrale sudcoreana.

Fino al 2011, residuale. Poi, fra il 2011 e il 2013, un balzo. Assolutamente in termini relativi, se raffrontato al totale delle sue riserve (1,1% del totale), ma comunque simbolico, quantomeno nella ragione che portò Seul a compiere quella scelta: troppa incertezza legata al trend dell’indebitamento globale e alle tensioni geopolitiche. Bene, mentre Janet Yellen si diceva preoccupata per una dinamica che lei stessa sta generando con emissioni alluvionali di nuovo debito, il capo del management delle riserve della Banca centrale sudcoreana, Kwon Min-soo, dichiarava alla Reuters che, pur non avendo piani per acquisti immediati, la sua istituzione potrebbe tornare a comprare oro sul medio e lungo termine. La ragione? La stessa del 2011.

C’è un problema. La Corea del Sud è al centro della grande Bonanza tech e AI. Secondo produttore di microchip al mondo, superata solamente da Taiwan. Di cosa ha paura la powerhouse del Sacro Graal 2.0 sul medio e lungo periodo?

P.S.: Non ti dico di riposare in pace. Perché conoscendoti, dubito che riuscirai a stare fermo. Persino di Là. Allora ti dico solo ciao, Stefano. Anzi, ciao Presidente. E grazie.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.