Simbolismi e coincidenze sono la mia ossessione. Un po’ come certe tematiche con poco appeal. Vedi il Giappone. Ultimamente mi pare che l’interesse verso il delirante approccio nipponico al monetarismo onnivoro stia facendo proseliti, però. Detto questo, il fatto che Isabel Schnabel sia andata a parlare dei rischi del Qe al di fuori dei momenti di crisi sistemica proprio al meeting organizzato dalla Bank of Japan rappresenta per me una tentazione irresistibile di analisi. Simbolismo e coincidenza, appunto. Soprattutto a meno di una settimana dal grande errore.

La Bce taglierà i tassi. Ormai è obbligatorio. Troppi esponenti del board hanno annunciato en plein air la mossa. Tirarsi indietro sarebbe ormai impossibile. E i mercati, chiaramente, esagerano. Al taglio di giugno, già ne fanno seguire altri due: settembre e dicembre. Eppure, qualcosa stona. Isabel Schnabel poteva parlare di molte cose a Tokyo. Ha scelto di incentrare il suo intervento sui rischi connessi a politiche espansive nel generare perdite di bilancio e, soprattutto, dopare le valutazioni degli assets. Mentre il mondo festeggia un record azionario al giorno, l’ex colomba tornata falco, getta acqua gelata sul fuoco dell’entusiasmo. E lo fa con poche ore di anticipo rispetto al dato che mercoledì ha azzoppato le Borse: l’inflazione in Germania torna a salire. Proprio a pochi giorni dalla mossa monetaria di Francoforte. Coincidenza. Strana. Ma ormai è tardi per tornare indietro. Quale segnale ha voluto lanciare quindi la Schnabel?

Semplicemente un mettere le mani avanti rispetto al policy error in arrivo? In direzione diametralmente opposta, la Bce sta per seguire le orme proprio della Boj. La quale in marzo ha affrettato senza motivo, né data-dependency il quasi mitologico primo rialzo dei tassi dopo un decennio in negativo. Risultato? A due mesi da quella mossa, il rendimento del decennale sta esplodendo e lo yen è ormai già tornato in area 158 sul dollaro, nonostante oltre 50 miliardi di dollari in riserve gettati nel WC per cercare di sostenerlo. Praticamente due disastri con una sola mossa.

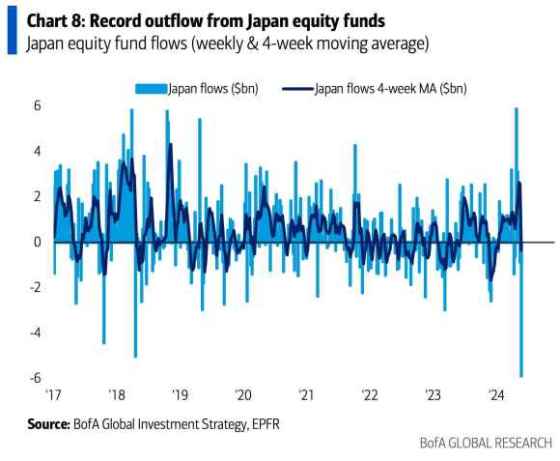

O forse no. Perché nessuno vi dice la verità. E cioè che esattamente come Tokyo, Francoforte non sta per compiere il suo errore per propria convinzione. Ma unicamente per evitare che esploda la bolla azionaria Usa prima delle presidenziali. Quando sei suddito, devi sacrificarti per il Re. E col Giappone schiantato e gli outflows azionari nipponici a confermarlo, come mostra la figura record delle equities registrata la settimana scorsa, ora è il turno dell’Europa.

A fronte di un’inflazione che ancora sobbolle e condizioni finanziarie che tutto richiederebbero tranne che un taglio dei tassi, ecco che un euro indebolito garantirà agli Usa di divenire la Mecca globale dei flussi di denaro scadente che ancora circola in cerca di una meta. Il grande circo di Wall Street troverà ossigeno per asfissia auto-inflitta altrui. E il mio non è complottismo. Semplicemente, mi informo. Questo report della Bce è stato pubblicato sul sito ufficiale il 23 maggio scorso. Roba freschissima. E, soprattutto, decisamente in linea con la decisione sui tassi che si sta per prendere. Almeno, formalmente dovrebbe essere così. Perché a meno che la Bce abbia aperto il suo portale al pensiero in libertà di chiunque, trasformandolo in un tazebao digitale in cui ognuno può offrire il suo contributo a prescindere dai contenuti, qualcosa non torna.

Cosa giustifica il taglio dei tassi, infatti, almeno nella versione ufficiale? Le proiezioni dei tecnici Bce, in base alle quali l’inflazione continuerà a calare in maniera sistematica, raggiungendo il target del 2% nel 2025 e da quel momento in poi destinata a rimanere spiaggiata su quei lidi di assoluta sostenibilità. Al netto delle cantonate in tal senso prese dai medesimi tecnici negli scorsi trimestri, prendiamo per buona questa proiezione. Perché allora questo grafico allegato al report ci dice che il tracciatore salariale utilizzato dalla stessa Bce prevede una dinamica che implica un tasso di inflazione doppio?

Fermi tutti, forse ho la risposta. I datori di lavoro europei – di colpo e per magia (o senso di colpa karmico) – si trasformeranno in benefattori sociali e aumenteranno le paghe dei loro dipendenti del doppio rispetto al tasso di inflazione! Se anche fosse – e saremmo nel mondo degli unicorni -, come la mettiamo con l’ossessione della spirale prezzi/salari che per trimestri ha immobilizzato la medesima Bce nel perseguimento del suo mandato statutario?

Ricordatevi sempre un particolare. Prima di andare a Stresa per il G7 finanziario, Janet Yellen ha fatto tappa a Francoforte. E dopo aver minacciato esplicitamente le banche tedesche che non tagliassero del tutto i rapporti con Mosca, probabilmente avrà preso un caffè a quattr’occhi con Christine Lagarde. Cosa le avrà detto? Basta guardare i rendimenti obbligazionari di questi giorni. Il decennale Usa è tornato sopra 4,60%. In un Paese col deficit al 6%, la ratio col Pil elevata nonostante i magheggi sul tasso di crescita e 1 trilione di nuovo debito federale ogni 100 giorni. E Nvidia che regge Wall Street letteralmente da sola. Che dite, gli Usa che stanno emettendo debito col badile, dopo il sacrificio giapponese necessitano anche di quello europeo, al fine di arrivare a novembre senza un altro 2008? Sì, signori. La Bce taglia i tassi, mettendo a repentaglio i risparmi e il potere d’acquisto degli europei esattamente come la Boj ha fatto con Miss Watanabe, solamente per evitare che da qui a sei mesi, l’enorme inganno equity si mostri per quello che è. Non c’è altra ragione. Ecco perché Isabel Schnabel è andata a Tokyo a tenere quel discorso. Perché in Italia ci preoccupiamo unicamente di Fedez, mentre in Germania la lettera scarlatta di Weimar è sempre presente. Un tatuaggio. E dopo il voto europeo, a ottobre arriverà quello amministrativo. In un clima economico che sarà pessimo. E probabilmente aggravato da una mossa obbligata che farà precipitare – e in fretta – le dinamiche pubbliche dei Paesi più indebitati e fragili.

E per quanto vi vendano la panzana del Patto di stabilità aperto a modifiche e annacquamenti, Isabel Schnabel ha appena detto implicitamente che la Bundesbank alzerà un muro preventivo. E i tedeschi di muri se ne intendono. Invece di continuare a blaterare sui contratti secretati della Commissione Ue sulla fornitura di vaccini, esiste un partito o un esponente politico che chiedano conto della palese e dolosa violazione del mandato della Bce che si sta consumando?

Chi ha acquistato Btp indicizzati sta già piangendo, fra rendimenti risicati e quotazioni già oggi sotto la pari. Attenti ora agli apologeti del taglio come unica via. Perché quella via sarà un’autostrada senza caselli d’uscita intermedi verso l’autunno. Quando, piaccia o meno, saranno lacrime e sangue.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.