L’alfabetizzazione finanziaria, o Financial Literacy, è la competenza e la conoscenza necessaria per prendere decisioni finanziarie informate ed efficaci. Questo concetto include la gestione del denaro, la comprensione dei concetti finanziari di base (come tasso d’interesse, inflazione, rischio e rendimento, e diversificazione), i prodotti finanziari, la capacità di pianificazione, la consapevolezza dei rischi e i comportamenti finanziari.

L’alfabetizzazione finanziaria è essenziale per migliorare il benessere finanziario degli individui e per garantire una loro stabilità economica. Una popolazione ben educata finanziariamente può prendere decisioni consapevoli, gestire i rischi e pianificare efficacemente il proprio futuro. A livello nazionale, questo si traduce in una maggiore stabilità economica. Una popolazione in grado di prendere decisioni finanziarie informate riduce, infatti, il rischio di crisi finanziarie, prevenendo bolle speculative e mantenendo stabili i mercati finanziari.

Inoltre, migliorare l’alfabetizzazione finanziaria nei gruppi vulnerabili (come giovani, anziani, donne) può ridurre le disuguaglianze economiche e sociali. Fornire strumenti finanziari adeguati a questi gruppi consente loro di prendere decisioni migliori, migliorare il proprio benessere economico e promuovere una maggiore equità.

La misurazione dell’alfabetizzazione finanziaria è fondamentale per cercare di sviluppare programmi educativi efficaci. Le indagini sull’alfabetizzazione finanziaria a livello nazionale aiutano a identificare le aree di maggiore necessità, guidando la creazione di iniziative che migliorino le competenze finanziarie della popolazione. Con la rapida evoluzione delle nuove tecnologie finanziarie e degli strumenti di investimento, è importante che l’alfabetizzazione finanziaria permetta alle persone di adattarsi e trarre vantaggio da queste innovazioni. La capacità di comprendere e utilizzare nuovi strumenti finanziari digitali, come il mobile banking e le criptovalute, diventa sempre più cruciale per partecipare pienamente all’economia moderna.

Negli ultimi anni, l’alfabetizzazione finanziaria è diventata una questiona di crescente importanza a livello globale. In Italia, la Banca d’Italia è particolarmente attiva nel monitorare le competenze finanziarie dei cittadini. Nel 2023, ha condotto due importanti indagini: una sui giovani e una sulla popolazione adulta.

L’indagine sui giovani, rivolta a persone di età compresa tra i 18 e i 34 anni, ha coinvolto quasi 5.400 partecipanti intervistati online tramite il metodo Computer Assisted Web Interview (Cawi). L’obiettivo era valutare le conoscenze finanziarie di base, i comportamenti finanziari e le competenze digitali dei giovani italiani. Le domande coprivano concetti fondamentali come l’inflazione, i tassi di interesse e la diversificazione del rischio. L’indagine, inoltre, esplorava le opinioni e le aspirazioni dei giovani in relazione alla loro situazione finanziaria e alle loro prospettive future.

L’indagine ha evidenziato che solo il 35% degli intervistati ha risposto correttamente alle domande sui principali concetti economici. Le conoscenze finanziarie erano più elevate tra gli studenti rispetto a coloro che lavorano o sono in cerca di occupazione, con un evidente divario di genere a sfavore delle donne. Inoltre, i giovani residenti nelle regioni del Centro, Sud e Isole mostravano conoscenze finanziarie inferiori rispetto a quelli del Nord Italia.

Per quanto riguarda i comportamenti finanziari, l’indagine ha rivelato che i giovani sono generalmente attenti alla sostenibilità delle spese correnti e al rispetto delle scadenze di pagamento, ma hanno una bassa propensione a pianificare il futuro. Solo il 43% degli intervistati risparmia regolarmente a fine mese, e molti non ritengono necessario pianificare per la vecchiaia o investire in fondi pensione a causa dei rischi percepiti.

Le competenze digitali dei giovani italiani sono risultate piuttosto elevate, con circa il 70% che dichiara di avere un buon livello di digitalizzazione. Tuttavia, l’uso della finanza digitale è meno diffuso tra le donne e tra coloro che non hanno un lavoro o non gestiscono autonomamente il proprio denaro.

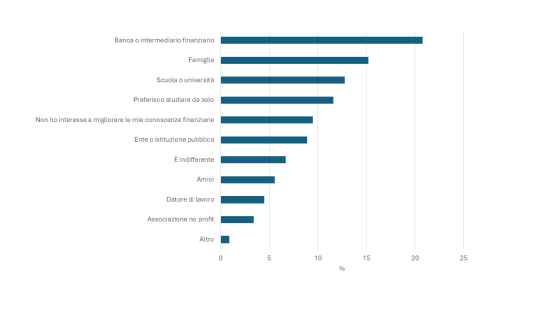

Secondo i risultati, le banche e gli intermediari finanziari sono considerati le principali fonti di educazione finanziaria (Figura 1). Anche scuole e università sono importanti, soprattutto per i giovani e i laureati, ma meno rilevanti con l’aumentare dell’età. Una parte significativa dei giovani preferisce studiare da sola o non è interessata a migliorare le proprie conoscenze finanziarie, indicando la necessità di coinvolgere maggiormente questi gruppi.

Figura 1: Fonte dell’educazione finanziaria per i giovani italiani (Qual è il principale soggetto a cui chiederesti supporto per migliorare le tue conoscenze economico-finanziarie? Fonte: Indagini sull’alfabetizzazione finanziaria e le competenze di finanza digitale in Italia: giovani, Banca d’Italia, 2023).

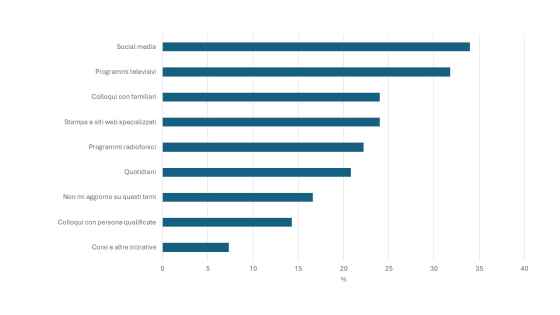

I social media sono la principale fonte di aggiornamento su temi economici e finanziari per i giovani (34%), seguiti da i programmi televisivi (31,8%) e i colloqui con familiari (24,0%). È da notare che una percentuale significativa di giovani (16,6%) non si aggiorna su questi temi. (Figura 2)

Figura 2: Fonte di aggiornamento su temi economici e finanziari per i giovani italiani (Fonte: Indagini sull’alfabetizzazione finanziaria e le competenze di finanza digitale in Italia: giovani, Banca d’Italia, 2023).

L’indagine di Banca d’Italia sugli adulti ha invece incluso domande su una vasta gamma di argomenti finanziari, come la gestione del bilancio familiare, il risparmio, la pianificazione pensionistica e l’uso dei prodotti finanziari. L’indagine mostra che meno della metà degli adulti italiani ha una buona comprensione dei concetti finanziari di base. Le conoscenze finanziarie tendono a essere più elevate tra gli uomini, le persone con un livello di istruzione più alto e coloro che risiedono nel Nord Italia. Gli adulti con conoscenze finanziarie più elevate sono anche quelli che mostrano comportamenti finanziari più responsabili, come la pianificazione del risparmio e l’uso prudente del credito. L’indagine ha rivelato che molti italiani hanno difficoltà a comprendere concetti complessi come il tasso di interesse composto e la diversificazione del rischio.

I risultati delle due indagini sottolineano l’importanza di sviluppare programmi educativi mirati che possano coinvolgere e motivare diversi gruppi socio-demografici. Integrare l’educazione finanziaria nei percorsi scolastici, promuovere campagne di sensibilizzazione pubblica e fornire corsi di formazione per adulti sono passi fondamentali per migliorare le competenze finanziarie della popolazione italiana. Inoltre, adattarsi alle nuove tecnologie finanziarie e sfruttare le opportunità offerte dagli strumenti digitali può aiutare a colmare le lacune esistenti e promuovere una maggiore inclusione finanziaria.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.