Il contesto è tutto. Il contesto fa la differenza. Senza il contesto e la propria intrinseca funzione (la contestualizzazione) ogni confronto è vano. In finanza, poi, se manca questo semplice ed elementare approccio il qualunquismo dilaga, favorendo la proliferazione di soggetti appartenenti al più sfrenato atomismo che, divenuti pseudo-esperti, dispensano saggezza di nuova finanza. Una vera e propria “finanza creativa” viene da dire, soprattutto perché professata da individui depensanti che, in totale mutismo e sotto un’apparente stato di attenzione latente, annuiscono. Il confronto tra i due contrapposti interlocutori: non pervenuto.

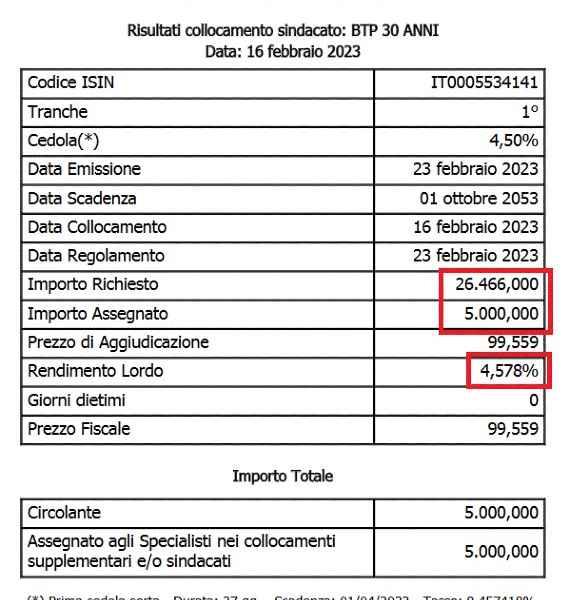

A seguito di questa premessa (ci permettiamo di poterlo paragonare ad un umile sfogo) – secondo alcuni (confidiamo pochi) – si sarebbe consumata un’errata valutazione finanziaria che, in soldoni, si traduce in uno spreco di risorse pari a 5 miliardi di euro. Paradossalmente, ed andando a fondo nella questione, il pubblico potenzialmente interessato a percorrere questa “tragica” scelta era disponibile per un importo ancor più consistente: oltre 26 miliardi di euro.

Questa è una notizia. Anzi, questa è la notizia: ovviamente se l’intero fatto non trovasse una corretta contestualizzazione che, invece, noi dobbiamo obbligatoriamente portare all’attenzione di tutti.

L’oggetto di questo errato giudizio (emesso da pseudo-esperti) è relativo al collocamento, che si è concluso, del nuovo Btp (benchmark) a 30 anni con scadenza 1 ottobre 2053 e cedola annua del 4,5%. Il rendimento lordo finale è stato del 4,578%: questa entità rappresenta il casus belli di tale offensiva da parte dei (lo vogliamo ripetere ancora una volta) pseudo-esperti poiché, alla base della loro obiezione, tale “ritorno” non è assolutamente in linea con il mercato. Troppo poco per una scadenza a 30 anni. Troppo poco per assumersi un rischio Paese. Troppo poco se paragonato ad altri titoli. Basta: è troppo poco. Punto.

Forse sfuggono alcuni elementi. Il proponente (lo Stato italiano) ha offerto questo tipo di prestito alle suddette caratteristiche assumendosi in prima persona l’eventuale maggior o minor corso per i prossimi 30 anni. Si tratta di una comune operazione di finanziamento che, ogni anno, viene ripetuta regolarmente e, in tale occasione, il mercato (nella sua forma più ampia) trova sempre gradimento.

Per questo collocamento, le richieste sono state pari a 26,466 miliardi di euro rispetto all’ammontare assegnato di “soli” 5 miliardi. I partecipanti all’operazione sono stati poco meno di 200 investitori e come si può leggere dal comunicato stampa del ministero dell’Economia e delle Finanza: “La maggiore quota del collocamento è stata sottoscritta dalle banche (il 40,4%), mentre i fund manager ne hanno sottoscritto il 24%. Gli investitori con un orizzonte di investimento di lungo periodo hanno acquistato una rilevante quota dell’emissione pari al 28,7% (in particolare il 10,5% è andato a fondi pensione e assicurazioni, mentre il 18,2% è stato allocato a istituzioni governative). Agli hedge fund è stato allocato il 6,5% dell’ammontare complessivo, mentre una quota residuale dello 0,4% è stata sottoscritta da imprese non finanziarie”.

Quindi, seguendo il ragionamento dei sopracitati “esperti”, soggetti quali banche, fund manager, fondi pensioni, assicurazioni, istituzioni governative, hedge fund ed imprese non finanziarie avrebbero sprecato i loro denari.

Ma come si arriva a questa affrettata conclusione? Presto detto. Dalla mera e semplificata (non semplice) comparazione con gli strumenti finanziari quotati caratterizzati da una scadenza inferiore ed un rendimento pressoché allineato a quello del recente collocamento. In effetti, il decennale italiano vede un attuale ritorno ormai prossimo al 4,5% e, pertanto, la “contestazione” sull’effettiva bontà nell’aver sottoscritto il titolo trentennale potrebbe avere una sua valenza. Purtroppo, però, tale parallelismo e conseguente confronto è fuori luogo. I soggetti che hanno aderito (e che avrebbero aderito) hanno un profilo di natura istituzionale che, al fine di poter massimizzare le proprie risorse nel lungo termine, sono verosimilmente obbligati ad investire i loro patrimoni detenuti altrimenti in liquidità. È ovvio che sul mercato obbligazionario sono presenti altre soluzioni, ma oggi, in queste ultime ore, l’offerta da parte dello Stato italiano viene facilmente commentata come: non si poteva rifiutare.

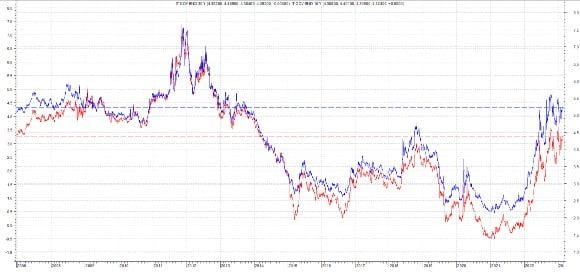

Proviamo a contestualizzare: nel corso degli ultimi anni, la stessa operazione di collocamento con scadenza a 30 anni sotto forma di cosiddetta “1a tranche” ha visto rendimenti lordi nettamente inferiori: dal +1,763% (emissione del 1 settembre 2020) al +3,910% del lontano settembre 2018. Oggi, a conti fatti, la remunerazione che lo Stato riconoscerà mediante questa nuova emissione ha visto aggiornare i livelli massimi degli ultimi 5 anni. Ecco, pertanto, illustrata la vera ed unica contestualizzazione a tale opportunità di investimento.

Tutto il resto è solo cronaca a commento di – nessuno si offenda – improvvisati pseudo-esperti: in cosa? Sicuramente non in materie finanziarie.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.