Il futuro viene sempre più visto all’insegna di una generalizzata e diffusa revisione al ribasso delle precedenti stime economiche. Contrariamente, invece, qualora le variazioni percentuali dovessero caratterizzarsi per un rialzo, quest’ultimo vedrebbe coinvolti i principali indicatori che, per la loro funzione, rappresenterebbero un chiaro sinonimo di negatività.

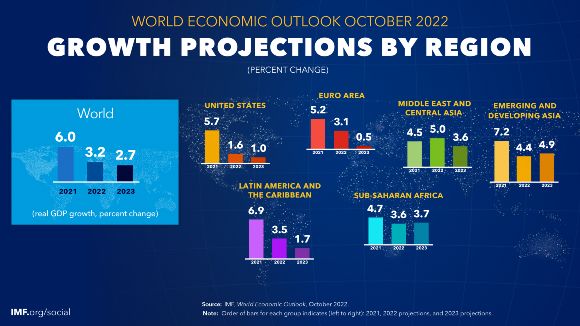

Quanto accaduto nel corso della trascorsa settimana ha confermato questo complesso e ormai costante paradigma: dal Fmi hanno confermato le stime per l’anno in corso sulla crescita mondiale (vista ancora al 3,2%), ma, allo stesso tempo, hanno ridimensionato quelle del 2023 ora al 2,7% rispetto al precedente 2,9% (dato di luglio). La sintesi alla quale giunge il Fondo monetario è eloquente: “il peggio deve ancora venire”.

Ancora in aumento, invece, il dato sull’inflazione statunitense (rif. settembre) che, attraverso un rialzo dello 0,4%, si attesta a valori più alti rispetto al consensus (0,2%); anche su base annua (8,2%) la rilevazione è lievemente superiore alle attese (8,1%). Sempre in tema di prezzi al consumo Usa, il dato che in molti hanno ritenuto molto più preoccupante, è stato quello riconducibile alla cosiddetta componente “core”: gli attuali livelli confermano una crescita giunta ai massimi degli ultimi 40 anni.

Con una crescita ridimensionata e un’inflazione troppo alta (probabilmente continuerà a esserlo nel tempo), le conclusioni emerse dai verbali della Fed sono pressoché obbligatorie: confermati nuovi rialzi dei tassi di interesse. A completare questo insieme di risultanze, la più ovvia delle deduzioni, è stata quella di un sempre più vicino approdo a uno stato recessivo: al momento, pur non conoscendo l’effettività gravità, i mercati finanziari internazionali hanno subito la pressione dei venditori che, senza distinzione di alcuna asset class, hanno preferito alleggerire ulteriormente le loro posizioni.

Ottava negativa, pertanto, sia per la componente azionaria che per quella obbligazionaria con l’aggiunta delle materie prime. L’equity al pari dei bond hanno registrato nuovi minimi di anno e, gli attuali livelli di prezzo raggiunti, non sembrano ancora sufficientemente robusti per poter respingere una nuova fase di ribassi.

Il principale benchmark MSCI World Usd (-26,46% la performance YTD) vede un primo importante supporto dinamico (molto vicino alle attuali quotazioni) a 2.372,85 punti: una chiusura giornaliera inferiore sostenuta da importanti volumi agevolerebbe un’ulteriore fase ribassista con target primario a quota 2.267,77 punti. Per la creazione di un’iniziale fase di assestamento (propedeutica per una successiva lateralità) potrebbe individuarsi con un ritorno dei prezzi al di sopra di area 2.435,73: questo scenario, al momento, sembra essere abbastanza lontano se contestualizzato al solo palinsesto algoritmico (completamente in sell signal).

Quotazioni diverse, dinamiche di prezzo diverse, ma entità della performance negativa da inizio anno verosimilmente associabile alla precedente asset class. Questo è quanto appare evidente sulla contrapposta componente obbligazionaria che, a partire dallo scorso anno, vede una complessiva negatività di poco inferiore ai trenta punti percentuali.

L’andamento del consueto JPM GBI Gl. Usd vede le proprie quotazioni ai livelli di giugno 2010 e apparentemente orientabili verso soglia 443,146 punti. Nel brevissimo termine, però, è potenzialmente concreta l’ipotesi di un ritorno oltre area 457,38: osservando l’insieme delle metriche sarà necessaria particolare attenzione qualora si dovesse riscontrare tale recupero già nel corso dell’attuale ottava poiché l’intero pattern configurerebbe un mero rimbalzo tecnico senza alcun elemento di forza rispetto al complessivo quadro tecnico.

Sul versante delle materie prime, il sottostante CRB Index presenta un chiaro scenario operativo. Con una resistenza a 285,615 e un supporto a 272,818 punti sono facilmente individuabili i rispetti obiettivi in ottica di brevissimo termine: soglia 287,753 (target rialzista) e 268,474 punti (traguardo al ribasso).

Sui rispettivi panieri, alle attuali quotazioni i metalli preziosi oro e argento appaiono in difficoltà e non può essere esclusa un’ulteriore fase ribassista contraddistinta da nuovi minimi di periodo. Il rame, invece, potrebbe beneficiare di un ritorno dei compratori qualora i prezzi dovessero ritornare oltre soglia 351,65. Anche se prematuro, iniziamo a monitorare le prossime sedute del palladio che, successivamente a una fase di consolidamento dei prezzi, potrebbe presentare i rispettivi scenari (long e short) in maniera molto concreta rispetto agli attuali scambi. Rimaniamo out of the market sull’intero comparto energy: troppe le variabili legate all’evoluzione del conflitto Russia-Ucraina per meglio individuare punti di ingresso sul mercato.

In ambito valutario attendiamo una conferma riconducibile a un potenziale ingresso (long) su Gbp/Usd: price entry in caso di superamento di quota 1,1348. Inoltre, valutiamo con attenzione un’eventuale rottura ribassista sul rapporto Eur/Gbp con segnale short a quota 0,8645 e primo target in corrispondenza di area 0,8892.

Complessivamente l’intero mondo degli investimenti finanziari sta attraversando un chiaro arretramento non solo dal punto di vista economico, ma, ancor più, dal più sensibile e nascosto fattore: quello di natura psicologica che trova “il fattore fiducia” quale principale elemento per poter iniziare investire. Oggi, come non accadeva da molti anni, a stimolare l’agire degli investitori non saranno i livelli di prezzo o di rendimento finora raggiunti, bensì un primo e fondamentale ritrovato senso di (almeno) stabilità. Purtroppo, da quanto emerge con il trascorre delle settimane, questo latente bisogno appare sempre più lontano.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.