L’importante, nella vita come in politica, è la chiarezza. E da questo puto di vista l’Ue non deve prendere lezioni da nessuno. Tre giorni fa, infatti, tutti i vertici dell’Unione avevano seccamente smentito l’ipotesi di contagio da parte di Cipro, pesando l’economia della piccola isola solo per lo 0,2% del Pil europeo. E ieri? «La situazione a Cipro è molto seria ed è della massima urgenza che le autorità facciano chiarezza e presentino la loro proposta», ha reso noto un portavoce della Commissione Ue. «Non so se questo piano di salvataggio è fallito per sempre, perché non vedo molte alternative se non ridiscutere la struttura della tassa», ha dichiarato il presidente dell’Eurogruppo, Jeroen Dijsselbloem, al Parlamento Ue, sottolineando come «Cipro pone senza dubbio un rischio sistemico e purtroppo l’agitazione degli ultimi giorni lo dimostra». E ancora, il presidente della Commissione europea, Josè Manuel Barroso, a Mosca per un incontro con il governo russo, si è detto «molto preoccupato, soprattutto per le conseguenze sui cittadini di Cipro. In passato abbiamo risolto problemi più grandi, spero che ora possa essere trovata una soluzione».

Quali problemi siano stati risolti, stante le condizioni in cui versa ancora la Grecia, non è dato a sapersi. E tanto per non gettare allarmi infondati, la Bce ha reso noto che garantirà a Cipro l’attuale livello di liquidità di emergenza fino a lunedì 25 marzo, attraverso l’Emergency Liquidity Assistance (Ela). Dopo tale data, «potrà essere considerato solo se un’intesa con Fmi e Ue garantirà la solvibilità delle banche cipriote». Ciao core. Inoltre, a conferma che a pensar male si fa peccato ma ci si azzecca quasi sempre, si è avverato quanto scrivevo nel mio articolo dell’8 marzo scorso. Ovvero, a sbloccare l’impasse cipriota, almeno così pare, non ci penseranno le partecipazioni bancarie negli istituti dell’isola, ma i diritti di sfruttamento dei giacimenti offshore di gas, peccato che come al solito l’Ue abbia seguito la delirante e suicida agenda tedesca e quelle preziose opzioni di sfruttamento – nel 2018 saranno operative le linee di distribuzione – saranno di Mosca attraverso Gazprom: un applauso al simposio di craniolesi che alberga tra Bruxelles e Strasburgo.

Detto questo, cosa diavolo è successo a Cipro per essere ridotta così? La stessa cosa accaduta in Islanda e Irlanda: un settore bancario-finanziario esorbitante rispetto all’economia reale del Paese. A sancire la condanna per Nicosia sono state l’aggressiva espansione in Grecia, che ha portato le banche cipriote a raddoppiare i loro bilanci fino a 72 miliardi di euro negli ultimi sei anni e il fatto di essere la cassaforte del denaro proveniente dalla Russia, fin dal 1991, divenendo nel 2011 il primo ricevente di investimenti diretti da Mosca, qualcosa come 121,6 miliardi di dollari su un totale di 362 miliardi. Questa combinazione di fattori ha fatto in modo che il sistema bancario dell’isola divenisse otto volte il Pil, comparato alle 10 volte dell’Islanda e alle 4 dell’Irlanda pre-crisi.

Una situazione inaccettabile a livello di sostenibilità sul medio-lungo termine, ma alla quale si potevano dare altre risposte, ovvero una dura presa di posizione della Bce che imponesse regole più stringenti e, soprattutto, una cura dimagrante da assets troppo a rischio. Così non è stato, per il semplice fatto che Cipro e il suo sistema bancario da Bengodi hanno fatto comodo a tanti, europei compresi, i quali hanno sì ridotto e molto la loro esposizione ma solo dal 2010, quando cioè la crisi greca cominciava a rimandare sinistri tremori sull’isola: insomma, interesse, non virtù. Inoltre, nonostante l’esposizione delle banche cipriote verso Atene, per tutto lo scorso anno i depositi sono rimasti largamente stabili, sia per la certezza che i correntisti non sarebbero stati colpiti, sia per i tassi d’interesse da favola offerti: un depositario per periodi a rotazione inferiori a un anno, prima della crisi greca, a Cipro si vedeva riconosciuti interessi del 13%, contro il 3% di una banca tedesca.

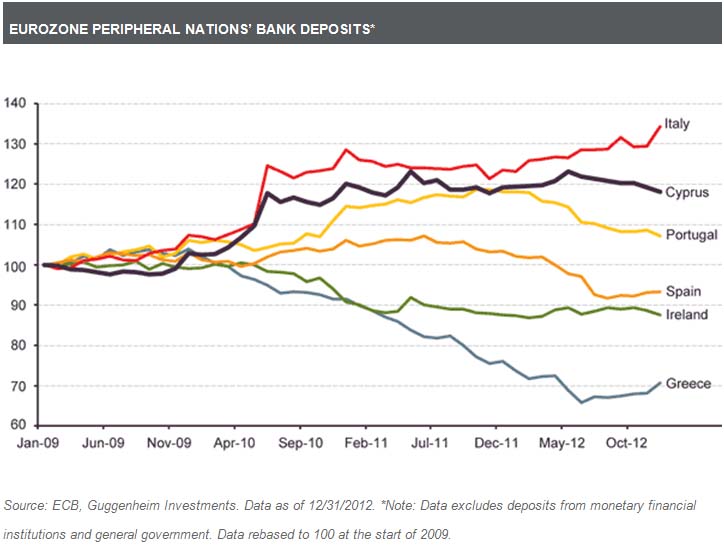

Negli ultimi dieci anni, stando a dati dello studio legale cipriota Vgenopoulou&Associates, sono stati ritirati dai conti su banche cipriote circa 2 miliardi di euro da parte di depositari russi. Ora, però, tutto è più complicato. L’idiozia mortale partorita dall’Eurogruppo, ovvero il prelievo forzoso sui conti, ha infatti spalancato il vaso di Pandora dell’intangibilità della proprietà privata e della libera circolazione dei capitali. Esattamente quanto accaduto con il concetto di mercato risk-free per quanto riguarda l’obbligazionario sovrano, la parola haircut ha rotto l’incantesimo per sempre. Se ne dice quasi certo, Tristan Cooper, analista per il reddito fisso estero del gigante statunitense Fidelity Worldwide Investment: «Se anche si trovasse una soluzione di compromesso, la fiducia nella sicurezza dei depositi bancari a Cipro è stata minata fatalmente, specialmente tra i depositari non residenti, i quali hanno altre opzioni riguardo a dove tenere i propri soldi. Temo che questo innescherà immediate fughe di capitali non appena le banche riapriranno e potrebbe essere necessaria l’imposizione di controlli sul capitale, al fine di evitare un’escalation fatale per il sistema bancario. I paralleli con l’Islanda, la quale aveva un sistema bancario esorbitante come quello di Cipro, devono far preoccupare». E questo grafico lo conferma.

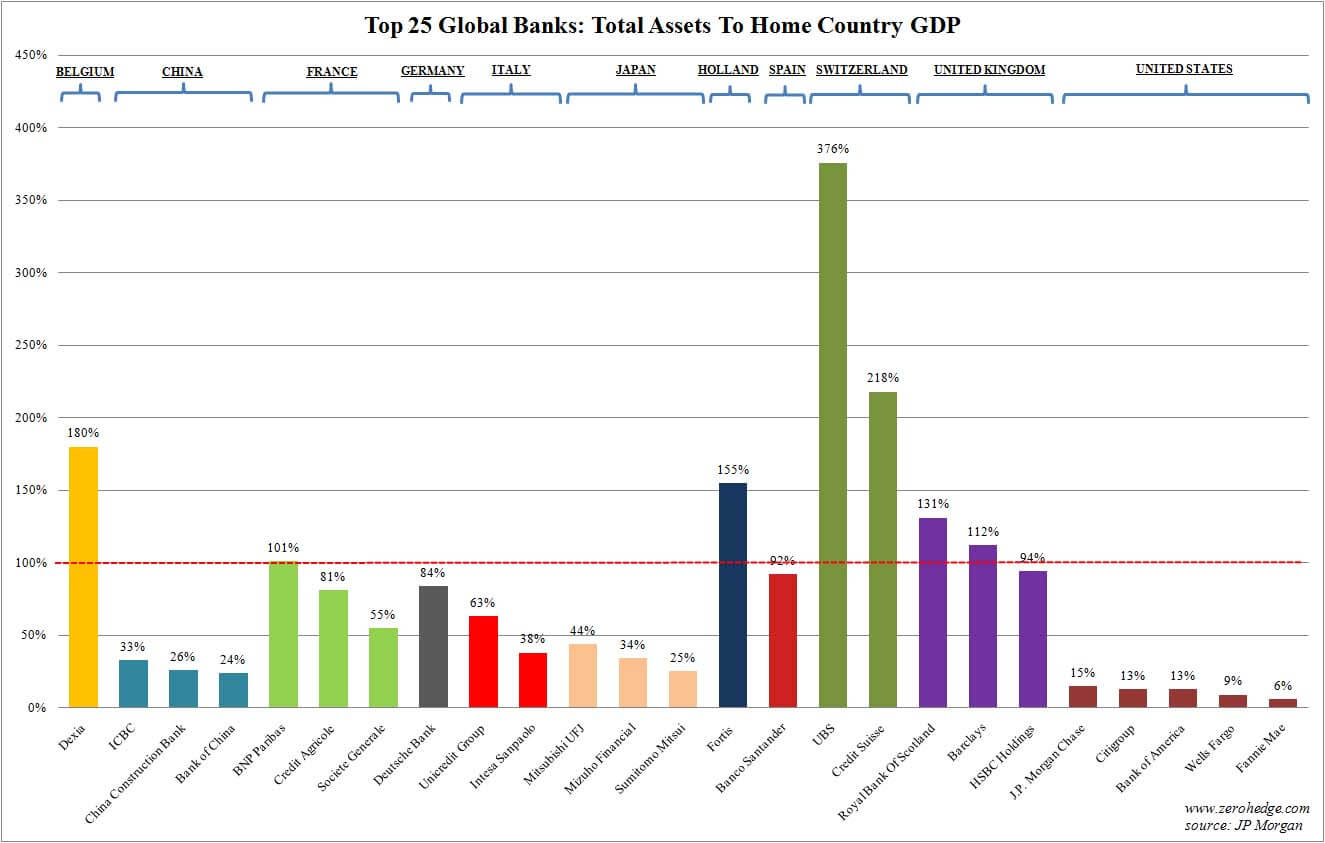

Il problema è che non solo Cipro ha un sistema bancario così pericolosamente sproporzionato: fino a tre anni fa, quando crisi e Bce imposero il primo deleverage, anche altri Paesi dell’eurozona dovevano fare i conti con potenziali bombe a orologeria nella ratio bilancio/Pil. Il Belgio, ad esempio, dove la sola Dexia pesava per il 180% del Pil, la Francia con le tre big (Bnp Paribas, Credit Agricole e Societe Generale) a livello 237%, la Germania con la sola Deutsche Bank all’84%, l’accoppiata Unicredit-Intesa pari al 101% del nostro Pil, Fortis che rapportava al 155% del Pil della virtuosa Olanda, Santander al 92% di quello spagnolo e il trio britannico Rbs, Barclays e Hsbc al 337%. E che dire del Lussemburgo, Paese governato dall’ex presidente dell’Eurogruppo, Jean-Claude Juncker, in persona? Con 152 banche e 27mila dipendenti su una popolazione di soli 500mila abitanti, ancora l’anno scorso a fronte di un Pil di 44 miliardi di euro (generato in gran parte proprio dal settore bancario), negli istituti di credito del Granducato erano presenti qualcosa come 227,37 miliardi di euro di depositi: una ratio depositi-Pil del 516,9%! Ma si sa, ci sono banche e banche e Stati e Stati, vero Juncker? Non parliamo, extra-Ue, della Svizzera, dove solo Ubs e Credit Suisse pesavano per il 600% del Pil! Per fare un paragone, JP Morgan, Bank of America, Citigroup, Wells Fargo e Fannie Mae pesavano per il 56% del Pil statunitense. Questo grafico mi appare esaustivo.

E vi assicuro che i dati attuali non sono molto più confortanti, visto che il deleverage posto in essere è stato minimo, limitato quasi sempre a scarico di detenzioni obbligazionarie ma i soldi delle due aste Ltro hanno portato con sé nuovi assets, spesso rischiosi, in pancia alle banche, anche al netto dei mesi di parcheggio presso i depositi overnight della Bce. Ma come nel famoso videogame evocato da Giulio Tremonti, ucciso un mostro, ne appare subito un altro. Guardate questo grafico. Come vedete ci sono le proiezioni delle ratio sistema bancario/Pil di Cipro e Islanda e quelle di due misteriosi Paesi, denominati X e Y.

Chi sono? Sono rispettivamente Svizzera e Singapore, due Stati che nessuno definirebbe “a rischio” e che anzi sono meta prediletta di capitali che da tutte le parti del mondo prendono il volo in cerca di paesi-rifugio. Eppure, dopo quanto accaduto con Cipro, nulla è più come prima, anche se la segretezza totale del sistema bancario svizzero non ci consente di sapere se i depositi interni sono frazionali come a Nicosia oppure no. Già oggi, la Svizzera si dice pronta a tornare al regime di tassi d’interesse negativi per scongiurare un afflusso di massa di nuovi capitali che spingerebbe il franco ad apprezzarsi in maniera insostenibile. Se poi la crisi di Cipro non sarà risolta e in fretta, potrebbe crearsi un ciclo di contrazione nel sistema finanziario, dovuto a capitali che vengono ritirati e a nuove difficoltà nel finanziamento. Se poi la caccia alle streghe contro l’oligarca russo e i suoi soldi sgraditi dovesse continuare, sia la Svizzera che la City di Londra pagherebbero un prezzo molto alto alla riallocazione altrove di capitali dell’ex Urss. E con le elezioni tedesche a settembre, non mi sento di escludere questa ipotesi populista. C’è poi Singapore, ai più nota per una canzoncina degli anni passati, ma che ha una ratio asset finanziari/Pil di 7,7 volte, oltretutto concentrata quasi integralmente in sole cinque banche (7 volte il Pil) e destinata a salire se, dopo Cipro, qualche mega-ricco comincerà a dubitare anche della solidissima Svizzera e del suo sistema bancario.

Certo, né per un Paese, né per l’altro, la Bce può fare qualcosa, ma in un mondo ormai sempre più finanziarizzato, non stupiamoci troppo dei casi come Cipro. Largamente conosciuti da tutti e da almeno quindici anni ma sempre bellamente ignorati. Fino a oggi. Anzi, fino a mercoledì notte, quando – stando a un servizio non smentito della Reuters, i cui giornalisti avrebbero potuto visionare le minute dei colloqui – alti funzionari europei hanno discusso di piani draconiani di controllo dei capitali nell’eurozona per evitare il collasso del sistema finanziario e il contagio immediato alla traballante Grecia, della creazione di una rete di difesa per l’eurozona come quella adottata dopo il crac Lehman Brothers e della possibilità che Cipro lasci l’eurozona, ipotesi definita «molto alta e ormai argomento di discorsi aperti» da un funzionario coperto dall’anonimato. Il quale avrebbe concluso così la sua chiacchierata: «I mercati pensano che troveremo una soluzione e garantiremo altri soldi, ma questo potrebbe non essere il caso». Complimenti ai tedeschi e ai soci del Nord Europa, un vero capolavoro.