Lo tsunami del debito colpirà l’Europa fino al 2011, ma saranno i prossimi 12 mesi, il cosiddetto front-loaded nel gergo della City, a mettere a dura prova Germania, Olanda e Svezia costrette a fare i conti con una mole di debito da ripagare spaventoso, soprattutto nel settore bancario e commerciale.

Ma anche il resto del continente, Gran Bretagna in testa, avrà poco di cui sorridere. A dirlo, scritto nero su bianco in un report intitolato “Gaping refunding pipeline in Europe”, è Standard&Poor’s, agenzia di rating secondo cui «la crisi che qualcuno vorrebbe ormai indirizzata verso un punto di minimo finale e quindi destinata a esaurirsi è invece ben lungi dal lasciarci. E nei prossimi tre anni, in Europa, gli shock violenti sono più che probabili. Praticamente certi».

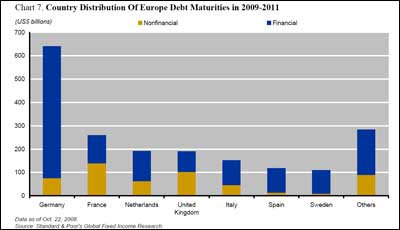

Il debito da ripagare, infatti, è di 2,1 trilioni di dollari e la sola Germania dovrà fare i conti con il 30% di questo totale, ovvero 696 miliardi di dollari. Minore come entità il debito di Svezia e Olanda, gli altri paesi segnati con la matita rossa, ma vista la minore portata delle loro economie l’impatto potrebbe essere pesantissimo (sia veda il grafico sottostante).

Nemmeno a dirlo, banche e istituzioni finanziarie pesano per il 72% del debito, mentre altre compagnie non finanziarie dovranno far fronte a 586 miliardi di dollari di debito, peccato che il 41% per cento di questo (243 miliardi di dollari) dovrà essere ripagato entro la fine del prossimo anno.

A chi dire grazie per questa situazione? La lista sarebbe lunga ma è chiaro che l’atteggiamento miope e tardivo della Bce di fronte alla crisi ha giocato un ruolo fondamentale nella creazione di questo danno: fino al quasi default di Hypo REal, Dexia e Fortis, la Banca Centrale negava addirittura che nell’Ue esistesse alcuna restrizione del credito e fingeva di non sapere e vedere che le proprie banche avevano un grado di leverage superiore a quello delle banche Usa (Deutsche Bank e Barclays in testa) ed erano maggiormente esposte di altre alle bolle dei mercati emergenti (3,5 trilioni di dollari, stando ai dati BIS). Insomma, a Francoforte nessuno sapeva o voleva sapere.

Ora, però, la situazione è quella prima descritta e nessun piano di salvataggio potrà far fronte a una massa simile di debito da ripagare. Viene da chiedersi dove fossero Bce e regolatori Ue mentre le banche del vecchio continente si esponevano in maniera sproporzionata rispetto ai propri assets e riserve, in barba alla tanto decantata Basilea 2 che ora verrà ritoccata in senso restrittivo dopo il G-20 (il famoso detto inglese di «riparare il tetto quando piove invece di farlo quando c’è il sole»), ma che lascerà i problemi pressoché insoluti?

Ma soprattutto, come è possibile che la Germania dell’economia renana sia esposta in maniera così devastante al debito del settore bancario e finanziario? Non era forse la Gran Bretagna, la perfida Albione dell’avidità finanziaria, la pecora nera dell’Ue?

Cos’altro dobbiamo attendere che emerga dagli “off-balance” delle banche europee, visto che Nicolas Sarkozy, senza citare la fonte di questi dati, ha detto di conoscere l’entità reale dell’esposizione delle banche Ue a «prodotti tossici e di stimarla in oltre 600 miliardi di euro», una cifra esponenzialmente più grande di quella avanzata dagli attenti regolatori comunitari? E, soprattutto, visto che nonostante i 50 miliardi di euro statali Hypo Real ha riportato perdite devastanti anche nel terzo trimestre.

Certo, Standard&Poor’s certificava i subprime come AAA, cioè sicurissimi, ma questa volta ci sono poche cifre da poter truccare o bond da spezzettare e mischiare: sono numeri asettici, i numeri della crisi europea.