Con un interessante articolo, il collega Gabriele Grecchi replica alle mie recenti osservazioni sulla natura degli speculatori. Anche in questo caso vengono riproposti quei concetti che io chiamo “luoghi comuni dei moderni mercati finanziari” e che considero delle vere e proprie menzogne.

Non me ne voglia il collega Grecchi, che non ho il piacere di conoscere personalmente. Sono sicuro che il suo senso morale e il suo comportamento morale sono migliori dei miei. Ciò che mi permetto di esporre e di commentare sui mercati finanziari deriva da una cultura matematica che mi ha permesso di affrontare le conoscenze economiche e finanziarie da un punto di vista originale e privilegiato. E proprio perché si tratta di matematica, e di conoscenze matematiche ormai consolidate da anni di ricerca di alcuni celebri matematici, oso esprimermi in materia con poca diplomazia.

Del resto la situazione della cultura economica oggi è ancora questa: nessuno spazio o silenzio omertoso a quelle scoperte che vengono dalla matematica, che viene considerata una sorta di intrusa a malapena sopportata. E così ancora oggi nelle aule universitarie, così come nei commenti dei giornali economici più titolati, si continua a straparlare, dando per scontato una serie di assunti che nessuno ha mai potuto dimostrare e che hanno già mostrato tutta la loro fallacia: l’efficienza dei mercati, la diffusione e la disponibilità per tutti delle informazioni finanziarie, la possibilità della diversificazione per controllare i rischi, la possibilità di evitare le bolle finanziarie, ecc.

Il collega riprende un mio esempio di un barista che si fa pagare dieci euro per un caffè, sostenendo che proprio la corretta informazione è quell’elemento che permette di far fuori le pratiche truffaldine. E la sua osservazione sarebbe giustissima, se fosse riferibile alla realtà dei mercati finanziari. E per capire che così non è basta osservare che il nozionale dei derivati OTC a livello mondiale è di oltre 600mila miliardi di dollari, cioè circa dodici volte il Pil del mondo. E i derivati OTC sono solo una parte, seppur notevole, del mondo finanziario.

Per non parlare dell’elemento tanto scottante, su cui io ho puntato l’attenzione dei lettori in questi miei primi articoli, cioè la creazione della moneta: una questione su cui normalmente si mantiene un criminale omertoso silenzio. In tale senso, l’audacia della redazione de ilsussidiario.net è certamente rara: questo tipo di articolo non lo troverete certamente altrove.

PER CONTINUARE A LEGGERE L’ARTICOLO CLICCA IL PULSANTE >> QUI SOTTO

Ovviamente tutto ciò non può rimanere senza riflessi nei mercati finanziari. I dati sono dati, i numeri sono numeri: a saperli prendere sono i numeri stessi che ci raccontano la storia di un funzionamento anomalo.

Il più insigne studioso di questi aspetti della finanza è il matematico Benoit Mandelbrot, il famoso inventore dei frattali, curiosi grafici colorati che hanno acceso la fantasia di una generazione. Ebbene, le ricerche condotte per oltre quaranta anni ora sono state condensate in un volume concepito per essere comprensibile al grande pubblico: “Il disordine dei mercati. Una visione frattale di rischio, rovina e redditività” (Einaudi, 2005).

In poche parole, i mercati finanziari sono stati da sempre definiti efficienti per due ragioni fondamentali: tutti possono agire immediatamente, comprando o vendendo un qualche titolo o prodotto finanziario; e tutti hanno un uguale accesso alle informazioni (cosa che oggi viene data per scontata soprattutto grazie a internet). Ebbene, se questo fosse vero, dovrebbe essere confermato dai numeri, cioè dai valori dei mercati finanziari e dalle loro variazioni.

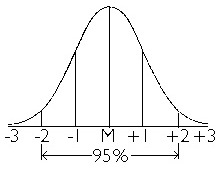

Se il mercato fosse efficiente e se non vi fossero asimmetrie informative, la distribuzione delle variazioni dovrebbe essere sostanzialmente di natura casuale, e quindi la loro probabilità dovrebbe seguire la famosa curva di Gauss.

Nella curva gaussiana, il punto più alto rappresenta il punto medio e l’evento più probabile, mentre nelle code a sinistra e a destra sono rappresentati gli eventi meno probabili.

Ebbene, proprio gli studi condotti negli anni Sessanta (quasi cinquanta anni fa) da Mandelbrot su questi eventi “poco probabili” mostrano come questi siano presenti nei mercati finanziari con una frequenza enormemente maggiore da quella ammessa dalla statistica.

PER CONTINUARE A LEGGERE L’ARTICOLO CLICCA IL PULSANTE >> QUI SOTTO

Tanto per riportare un esempio del citato libro, il 31 agosto del 1998 il Dow Jones ebbe un calo notevolissimo, del 6,8%. In quell’estate si stava diffondendo la voce di una possibile insolvenza della Russia, e i mercati finanziari iniziarono ad avere delle discese fuori norma. Ma “in base alle teorie standard, quelle insegnate nelle facoltà di economia di tutto il mondo, la probabilità del collasso finale del 31 agosto è pari a 1 su 20 milioni, il che significa che si tratta di un evento che, operando tutti i giorni nel mondo della Borsa per quasi centomila anni, non ci aspetterebbe di vedere neanche una volta” (pag. 5).

Ma si è trattato di un singolo episodio straordinario? Non secondo Mandelbrot. “Nei mercati finanziari accadono di continuo eventi all’apparenza improbabili. Un anno prima il Dow Jones era diminuito del 7,7% in un solo giorno (probabilità: 1 su 50 miliardi). Nel luglio del 2002, l’indice registrò tre cadute notevoli nell’arco di sette giorni di contrattazione (probabilità: 1 su 4000 miliardi)”.

Ma allora, quali sono le conseguenze di queste osservazioni? Qual è il succo del libro di Mandelbrot? La conclusione fondamentale è che il cuore della finanza è frattale. E cosa vuol dire questo?

In sostanza vuol dire che i mercati finanziari sono molto più rischiosi di quanto ci viene raccontato, e magari di quanto ha compreso una certa ideologia oggi dominante. E poi vuol dire che i mercati finanziari vivono in realtà una continua asimmetria informativa, uno dei motivi per cui avvengono improvvise e violente variazioni dei valori. Infine, vuol dire anche che i mercati finanziari, nei loro movimenti, hanno “memoria” dei movimenti passati. Tutto ciò ovviamente contrasta completamente con l’idea di una presunta efficienza degli stessi.

E proprio queste inefficienze sono quelle sfruttate dalla grande speculazione, capace di investire miliardi sui mercati finanziari e di ottenere profitti stratosferici ai danni di un popolo. Come quello che fece George Soros con la sterlina, quasi vent’anni fa. Nei mercati finanziari si tratta di speculazione, di computer e di numeri. Il fatto che dall’altra parte ci sia una persona che, se noi guadagniamo soldi, sta perdendo i suoi, semplicemente non è analizzata o minimamente considerata. E così, nonostante Soros abbia guadagnato una fortuna a spese di un popolo, se ne va in giro per il mondo osannato e riverito come un esperto, un guru della finanza, invece di essere ricercato dalle polizie di tutto il mondo.

PER CONTINUARE A LEGGERE L’ARTICOLO CLICCA IL PULSANTE >> QUI SOTTO

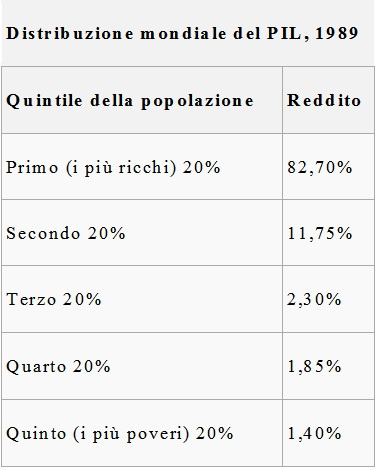

A cosa conduce questa situazione? Conduce a considerare adeguatamente quelli che sono i frutti, evidenziati così chiaramente dal celebre “Principio di Pareto” (o “Principio 80/20”), economista italiano dei primi anni del secolo scorso, il quale scopri che il 20% più ricco della popolazione mondiale gode dell’80% del reddito mondiale. Questo è il frutto del funzionamento della moderna finanza.

Sarà interessante magari in un prossimo articolo approfondire le intime connessioni tra le riflessioni di Pareto, quelle di Mandelbrot e il funzionamento della finanza moderna. Ma quello che più mi preme di affermare ora è che l’attuale struttura finanziaria dipende dalla struttura monetaria. E la struttura monetaria attuale è tale per cui il processo di creazione della moneta è gestito in modo per nulla trasparente, e con modalità che non fanno per nulla pensare a interventi per il bene del popolo o con finalità sociali.

Nel mondo della finanza vi sono sicuramente una maggioranza di persone che lavorano onestamente e onestamente guadagnano il giusto. E proprio pensando a queste oneste persone (e a tutti gli altri, a tutto il popolo) che ardo dal desiderio che si compia una vera rivoluzione, una rivoluzione epocale, una rivoluzione monetaria. L’economia di un mondo moderno non può fare a meno della finanza. Ma non di questa finanza, che mi pare sia in mano a pochi profittatori e che lavori contro l’interesse dei popoli.