Al netto della disastrosa asta di bond spagnoli di martedì (rendimento al 5,11% per la scadenza a tre mesi, peggio della Grecia), del trucco da suk maghrebino del Tesoro spagnolo – il quale venerdì scorso creò dal nulla un calo di 35 punti base dello spread Bonos-Bund, chiedendo a Bloomberg e Thomson Reuters di utilizzare come benchmark di riferimento non il decennale emesso il giorno prima, ma uno più vecchio! – e del fatto che ieri la Germania ha raccolto dagli investitori solo 3,8 miliardi di euro collocando il nuovo Bund decennale, costringendo la Bundesbank a intervenire – comprando ulteriori 2,3 miliardi di titoli – per raggiungere l’obiettivo di 6 miliardi, oggi mi tocca parlare, a furor di popolo, della Bce. E della sua possibile trasformazione in prestatore di ultima istanza o Lolr (Lender of last resort), un acronimo che farete bene a imparare in fretta perché destinato a diventare, nell’arco di giorni, famoso quanto il famigerato “spread”. Non toccherò invece il tema eurobond, prepotentemente tornato di moda con l’indebolimento della Merkel in sede Ue, poiché di essi continuo a pensare ciò che dissi nel mio articolo dello scorso agosto: quindi, se siete interessati alla cosa, rileggetelo.

Veniamo dunque alla Bce in versione Lolr. Cominciamo col dire che il fatto che George Soros sia d’accordo con questa ipotesi, con tanto di richiesta di un tetto massimo imposto dalla Bce del 5% per i bonds emessi da paesi che perseguano politiche fiscali responsabili, mi fa immediatamente diventare contrario, ma, cari amici, occorre guardare in faccia la realtà e non soltanto voltare la faccia ai fantasmi di Weimar e dell’iper-inflazione conseguente allo stampare moneta. Già, perché diventare prestatore di ultima istanza presuppone il poter stampare moneta e una diretta conseguenza di una politica di monetizzazione sarebbe l’aumento dell’inflazione nella zona euro. L’inflazione ha un pregio, certo, che è quello di ridurre il valore relativo dei debiti, ma è altrettanto vero che essa ha anche il difetto di diminuire il valore relativo dei crediti e dei beni. Questo è il punto e il vero potere di cui dispone la Germania – ma in generale tutta l’Europa del Nord – all’interno dell’Ue: più ricchi in beni e denari e meno indebitati (peccato che nell’aggregato debito pubblico/debito privato la Germania risulterebbe più esposta dell’Italia).

Insomma, lungi dal temere Weimar e un Quarto Reich alle porte, Berlino teme di perdere un potere contrattuale forte rispetto al Sud Europa, devastato negli anni recenti proprio dalle politiche di tassi sottozero di una Bce in versione 2.0 della Bundesbank (ma con il cds tornato in tripla cifra a 103 punti base, a Berlino si ride meno). Partiamo da un presupposto, ovvero che l’Eurotower è già stata prestatore di ultima istanza per il sistema bancario europeo, tedesco in testa, ma all’epoca né la Merkel, né Stark, né Schauble ebbero nulla da ridire (e visto che sono tanto forti, Commerzbank martedì ha perso il 9% in Borsa per incapacità a ricapitalizzarsi per 5 miliardi di euro sul mercato). Per salvare i sederini dei banchieri tedeschi e francesi, infatti, la Bce ha aperto e utilizzato linee di swap in dollari con la Fed di New York, offrendo credito illimitato agli istituti (noi italiani brutti e cattivi e indebitati non ne abbiamo usufruito, limitandoci a un uso pressoché residuale dei cosiddetti Tremonti-bond). Insomma, è stato prestatore di ultima istanza per le banche. E ora che siamo sull’orlo del collasso, perché gli Stati sovrani attraverso l’obbligazionario no?

geofinanza.ilsussidiario.net

Ho capito che c’è stata Weimar, ma le cose son un filino cambiate nel frattempo: anch’io a 18 anni sono stato lasciato da quella che pensavo essere la donna della mia vita, ma non per questo da allora ho visto dietro ogni donna una potenziale Weimar emotiva… Anche la balla dell’azzardo morale che questa opzione, ovvero quella di comprare quantità illimitate di bonds sovrani, attiverebbe, deve essere spazzata via: basta mettere vincoli chiari nella modifica dai Trattati e dello statuto della Bce nei confronti degli Stati beneficiari del “fido” di Francoforte e la questione è risolta. Il problema, in questo momento storico assolutamente straordinario, non è disattendere i sacri insegnamenti di Von Hayek e Von Mises, ma guardare in faccia la realtà e adattarsi alle sfide che ci pone di fronte. E l’asta dei Bund di ieri ci parla di un’Europa GIA’ fallita per i mercati. La Germania non teme l’iperinflazione, ma l’unione fiscale europea che nascerebbe come conseguenza diretta della trasformazione della Bce in Lolr.

Come funziona, infatti, il meccanismo? Il bilancio convenzionale della Fed, come di ogni altra banca centrale, rappresenta una guida completamente non dipendente dalla sua forza finanziaria. Una banca centrale può infatti sempre salvare qualsiasi entità – persino se stessa – stampando nuova moneta, fino a quando le liabilities sono denominate nella valuta domestica, quindi senza limiti. Insomma, la Fed può raddoppiare il suo stato patrimoniale di 900 miliardi di dollari immediatamente, creando inflazione certo, ma con operatività immediata e potenza di fuoco da bazooka. Insomma, la banca centrale è sia prestatore di ultima istanza che ricapitalizzatrice di se stessa a debito, attraverso la nuova moneta stampata. C’è un’alternativa, ovvero far ricapitalizzare la banca centrale dal Tesoro nazionale, ma capite che se la Bank of England fa capo in questa ipotesi al Treasury britannico, nel caso della Bce sono più Tesori e più autorità fiscali nazionali a fungere da potenziale rifinanziatore. L’eurozona, cioè, ha sì una banca centrale ma quindici autorità fiscali nazionali.

Che fare, quindi? Semplice, i regolatori fiscali di ogni Paese decidano PRIMA e PER ISCRITTO nei nuovi Trattati, la formula di divisione del peso della ricapitalizzazione pro-capite della Bce, ammesso che questa ipotesi si renda mai necessaria. Ma torniamo a quello che per me è il nocciolo della questione, ovvero il fatto che la Bce sia già – nei fatti – prestatore di ultima istanza, ma a favore unico delle banche. Attualmente la politica dell’Eurotower non è infatti definibile come di “monetizzazione”, bensì di acquisti limitati e sterilizzazione, ovvero senza espansione dello stato patrimoniale a causa degli acquisti di bond sovrani, poiché questi vengono interamente scaricati su altre istituzioni finanziarie. Così facendo, la banca non incorre in rischi sul tasso d’interesse, causa di espansione monetaria e della Weimar potenziale che non fa dormire Schauble la notte. Il quale, però, sa benissimo da dove arrivano i soldi grazie ai quali le banche comprano bonds alle aste di sterilizzazione della Bce: dalla Bce stessa! Un enorme circolo vizioso che alla Germania, però, in questo caso non sembra dare noia.

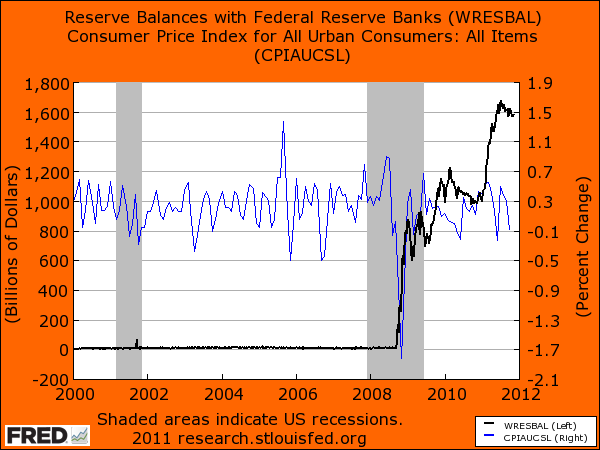

Insomma, per sterilizzare e non monetizzare, l’Eurotower non solo si sta prendendo rischi sul tasso di interesse, ma anche rischi di solvibilità e liquidità (ecco il mio discorso di prima sull’eventuale ricapitalizzazione della Bce)! Quindi, si incorre in ancora maggiore sottocapitalizzazione (siamo già a leva 1:30) e se per caso dovesse partire un domino di crollo bancario, sarà la Bce a pagare il prezzo maggiore insieme alla Fed e alle sue linee swap sul dollaro (i contribuenti statunitensi sentitamente ringraziano). La quale Fed, come dimostra il grafico qui sotto prodotto dalla Fed di St. Louis che compara lo stato patrimoniale della Fed con i cambiamenti mensili dell’inflazione, quando nel 2008 si lanciò in un programma spaventoso di quantitative easing (ovvero acquisto massiccio di bond), non diede affatto vita a un fenomeno inflazionistico o, peggio, iperinflazionistico.

Insomma, perché non abbiamo mai il piacere di sentirci dire dallo Schauble di turno, chi è che sta dando alle insolventi banche tedeschi e francesi il loro cash? Le quali, poi, prendono a prestito quantitativi record di denaro a breve termine che andrà “riciclato” in questo perverso e ridicolo processo di monetizzazione indiretta e mascherata.

A oggi, attraverso il suo programma di acquisto, la Bce ha speso 194,5 miliardi di euro. Bene, il bando emesso martedì presentava Indicazioni di Interesse (all’acquisto in asta di sterilizzazione) per 233 miliardi di euro: peccato che fossero anch’essi soldi della Bce, giunti freschi freschi dalla Main Refinancing Operation settimanale che ha messo a disposizione delle banche 247,2 miliardi (guarda che combinazione, restano anche gli spiccioli per le sigarette!) al tasso di interesse dell’1,25%. E il circolo si completa con il fatto che le banche stanno attualmente prendendo a prestito più di 500 miliardi di euro, ma i due terzi di questa cifra vengono depositati subito presso la Bce, rispetto a 1/3 registrato dopo il crollo di Lehman Brothers, congelando ancora di più il credito interbancario. Insomma, più che temere Weimar, la Germania teme per il suo potere contrattuale egemone nell’Ue e per le sue banche insolventi, sottocapitalizzate e tutte concentrate sul trading desk, invece che nella loro missione statutaria di erogare credito e gestire il risparmio. Dottor Draghi, stampi!

P.S: Alla vigilia del direttorio tra Monti, Merkel e Sarkozy, abbiamo scoperto che la Commissione Ue ha dato un mese in più all’Italia per agire sulla golden share, prima del deferimento alla Corte di Giustizia Europea. Cosa sia la golden share è presto detto: è la cosiddetta “azione d’oro” in mano allo Stato che permette il controllo delle grandi società privatizzate quotate in Borsa, come Enel, Eni, Saipem, Terna, Telecom, Snam e Finmeccanica (che combinazione il pandemonio di questi giorni, non vi pare?). E perché questo atto di magnanimità dell’Ue? «Perchè Mario Monti ieri si è impegnato personalmente a fare dei progressi nei prossimi giorni sull’argomento», hanno reso noto fonti Ue. Ma guarda, Mario Monti ha impegnato il suo governo a rimuovere l’ostacolo principale all’assalto degli investitori esteri ai nostri gioielli di famiglia, oltretutto a prezzo di saldo, visti i bagni di sangue borsistici. Su mandato di chi, tanto per sapere, visto che non mi pare il Parlamento abbia discusso o si sia pronunciato sull’argomento?

Non sarà il governo Goldman Sachs, ma certamente è la versione 2.0 del 1992: tra pochi giorni, quindi, il Parlamento sarà chiamato con urgenza a pronunciarsi sulla materia, in ossequio alla deroga concessa dalla Commissione Ue e all’impegno personale di Monti, non concordato, né discusso con il Parlamento (fu) sovrano, impegnato e rimbambito da temi importantissimi per i mercati come Roma Capitale o la cittadinanza ai neonati stranieri. Meglio così, almeno vedremo in faccia chi davvero vuole il bene del Paese e in nome di quale agenda e quali interessi è stato insediato questo governo tecnico… Voi preferite il deferimento di quattro burocrati a un tribunale fantoccio o svendere il controllo delle aziende strategiche di Stato?