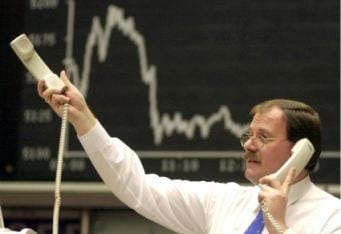

Da alcuni giorni, gli occhi di esperti finanziari (e non) sono puntati su un numero dal nome inquietante: lo spread. Tradotto in italiano, suona “divario” e la domanda più ovvia è: divario tra cosa? Dalle scrivanie dei ricercatori economici ai tavolini del bar la risposta è quasi sempre la stessa: divario tra Germania e Italia. A voler essere pignoli, lo spread in questione è il divario di rendimento a dieci anni tra titoli di stato italiani e tedeschi. Per la cronaca, al momento il differenziale si aggira sui 500 punti base: in parole povere, un titolo italiano a dieci anni rende quasi il 5% annuo in più del suo equivalente tedesco. Tuttavia, non attardiamoci a sciorinare numeri: in un futuro prossimo potremmo trovarci nella situazione di dover memorizzare un solo numero. Zero. E, soprattutto, affrontare un rischio ben peggiore di uno spread: un futuro a tasso zero.

Come è stato già evidenziato da alcune analisi pubblicate su queste pagine, la crisi si inserisce in un ventennio ricco di cambiamenti epocali e non sempre compresi nella loro portata: la caduta del muro di Berlino, l’approdo di paesi lontani dalla democrazia all’economia di mercato, l’imporsi del liberismo come nuovo credo ideologico. E ancora: la fatica degli stati a tenere il passo dei cambiamenti e il conseguente esplodere dei debiti pubblici e privati. In Europa, negli ultimi vent’anni, una dozzina di Paesi ha proseguito sulla via dell’integrazione, giungendo a una moneta comune. Tra questi si trovano, fin dagli inizi, Germania e Italia; eppure le differenze tra i due paesi, a tutto svantaggio dello stivale, sono finite sotto i riflettori dei mercati finanziari. E dei loro più temuti frequentatori, i famigerati speculatori.

Secondo la vulgata corrente, l’Italia, l’allieva indisciplinata, è stata riportata all’ordine dall’efficienza dei mercati. In questa versione, la Germania ricopre il ruolo antipatico di prima della classe, mentre i tecnici al governo sarebbero tutor investiti di un arduo compito: riparare le lacune e presentare con profitto l’Italia agli esami di riparazione. Potrebbe essere la trama di un film americano, una di quelle storie sul cui lieto fine nessuno osa dubitare. Nella realtà, il crollo di fiducia ha messo in rilievo un paio di criticità figlie dei cambiamenti epocali di cui sopra.

La prima è il rapporto tra istituzioni e popolo: ci dotiamo di istituzioni, e tra queste di una banca centrale, perché rispondano alle esigenze più complesse, cioè quelle problematiche cui gli individui da soli non possono offrire una valida soluzione. Al momento delle vendite a raffica sul debito italiano, nessun organo monetario è intervenuto. Priva di banca centrale e senza moneta da stampare, l’Italia si è lanciata in difesa delle finanze pubbliche con l’ultima, inadeguata, arma a disposizione: una serie di inviti alla calma, di cui le agenzie di rating, la Bce, il Fmi, il Presidente della Repubblica francese e la Cancelliera tedesca hanno fatto strame in diverse circostanze. Per gli ultimi due, una risata in conferenza stampa è stata sufficiente a fare danno.

La seconda criticità riguarda l’ingresso di investitori internazionali nelle finanze pubbliche. Un esempio su tutti. Secondo dati della Banca mondiale, il rapporto debito/Pil del Giappone è superiore al 220%. Tuttavia, oltre il 90% del debito pubblico è detenuto da investitori giapponesi. Un attacco speculativo o il panico sui mercati internazionali riguarderebbe solamente il restante 9% circa. Troppo poco per innescare una spirale ribassista. La percentuale di debito pubblico italiano detenuto all’estero supera di poco il 50% dell’intero stock. I principali creditori esterni sono Germania e Francia, elemento che da solo spiega il nervosismo franco-tedesco sulla situazione finanziaria italiana (incluse le risate citate sopra). Qui si nascondono il problema e, a mio avviso, una possibile soluzione.

Nell’euforia degli anni ’90, il futuro appariva un’utopia raggiante e il debito un espediente innocuo per assaggiare qualche briciola del benessere a venire. Poi le utopie svaniscono e i debiti, purtroppo, restano. Ma l’Italia, a differenza di molti paesi che oggi si atteggiano a primi della classe, può rimettere ordine nei conti da sola. Dimentichiamo per un secondo spread, rapporto debito/Pil e altri parametri sbandierati a Bruxelles e nella City. Con un tasso di disoccupazione tra i più bassi in Europa (7,97%, dato Ocse), il sistema socio-economico italiano ha retto all’onda d’urto della crisi. Vale la pena ricordare che mentre lo spread spagnolo è inferiore a quello italiano, nella penisola iberica il tasso di disoccupazione ha superato il 22%. Ancora: secondo dati Istat, gli italiani sono in larga parte proprietari della prima casa (17 milioni di abitazioni su 24 milioni, record europeo) e possono contare su un patrimonio di 8.700 miliardi di euro (4,5 volte il debito pubblico).

Su questa base, è necessario reindirizzare il risparmio degli italiani, favorito anche da questa stabilità sociale, verso il debito pubblico italiano, che è invece, al netto degli sprechi, il conto da pagare per tale stabilità. La riconnessione tra debito pubblico e risparmio privato responsabilizza le persone, rende più sostenibile la gestione del bilancio statale e lancia un messaggio chiaro ai mercati: la soluzione al problema italiano arriva dal basso, non dai palazzi della burocrazia europea. Questi ultimi, per la cronaca, stanno valutando la proposta tedesca di un Eurobond a due rendimenti: uno per i paesi che si sono salvati dalla bufera del debito, un secondo, ben più costoso, per quelli che sono sotto il fuoco dei mercati. Mi domando se le specifiche dell’Eurobond saranno affisse sul portone della chiesa di Wittenberg, un po’ come le celebri tesi di Lutero.

Se questo è il livello dei contributi, è chiaro che l’Italia, e con lei tutti i paesi dell’Unione, è arrivata a un bivio: rialzarsi sulle proprie gambe oppure restare in balia dei mercati e di tutti quei gruppi che per interessi diversi appiattiscono la politica economica di un Paese alle emergenze del giorno dopo. In quest’ultimo scenario ci sono buoni propositi, non c’è spread, né deficit o inflazione. Ma neppure crescita. È un futuro a tasso zero. E magari quando lo spread tra titoli tedeschi e italiani si assottiglierà per l’acuirsi della crisi in Germania, ci diranno che per l’Italia il peggio è passato.