La Consob ha giustamente acceso un faro sulla vicenda Saipem, cercando di capire se chi ha venduto il 2,3% del pacchetto azionario attraverso il placement di Bank of America lunedì scorso avesse informazioni riservate rispetto al profit warning avanzato dall’azienda martedì a Borse chiuse. Insomma, insider trading. In questo caso, sarebbe decisamente meglio che l’ente regolatore dei mercati evitasse di correre a presso a chi in queste ore strepita chiedendo la testa di Bank of America e di tutte le banche d’affari del mondo, perché a occhio e croce potrebbe essere proprio il colosso Usa a venire incontro alle esigenze di trasparenza italiane.

Se infatti BofA fosse stata connivente con il venditore misterioso, avrebbe rifilato una fregatura di dimensioni epocali a grossi investitori con cui lavora da anni, piazzando a 30,65 azioni che il giorno dopo sono precipitate a 20: va bene tutto, ma la speculazione bearish o – peggio – autolesionista, appare eccessiva come pista da seguire. Un wipeout del 40% per clienti che magari da decenni lavorano con BofA non vale nemmeno l’eventuale ipotesi di short selling a breve sul titoli, un qualcosa che ha certamente stuzzicato la fantasia di Consob che giovedì scorso ha infatti imposto il bando sul titolo.

Da Londra, i traders dicono che il placement da parte di BofA lunedì c’è stato, la figuraccia per la banca d’affari e chi ha curato il placement sta facendo il giro della City, facendo arrossire più di un operatore, ma che a pagare, eventualmente, sarà il venditore. Sia per quanto detto prima, riguardo il fregare tutti ma non chi fa affari con te su certi volumi, sia perché sarà BofA, per evitare guai ulteriori e una perdita di credibilità senza prezzo, a chiedere conto al venditore, ovviamente per ora ancora anonimo al di fuori della sale trading londinesi, se avesse informazioni privilegiate rispetto al profit warning.

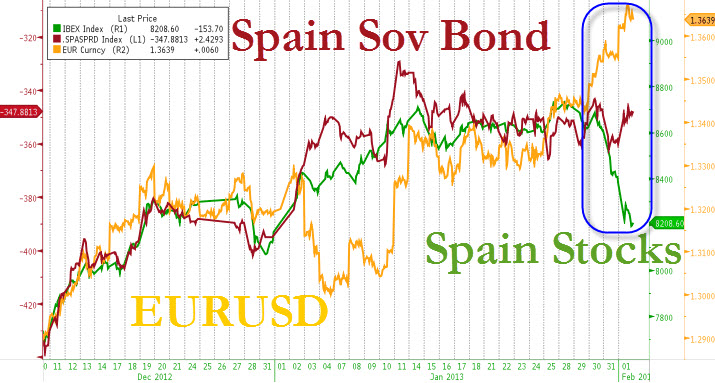

Trattasi, molto probabilmente, di figuraccia di una delle più grandi banche d’investimento del mondo, ma questo non deve farci stare più tranquilli: se chi ha venduto è riuscito a fregare BofA, Saipem ed Eni devono stare poco tranquilli. E il sistema Italia ancora meno. Anche perché, cari lettori, il redde rationem è alle porte. Guardate il grafico più in basso: vi pare sostenibile una dinamica debito-mercato azionario simile per un Paese completamente a pezzi come la Spagna? Siamo ormai alla correzione dei corsi, quella reale, legata ai fondamentali e che se ne frega delle promesse-minacce della Bce.

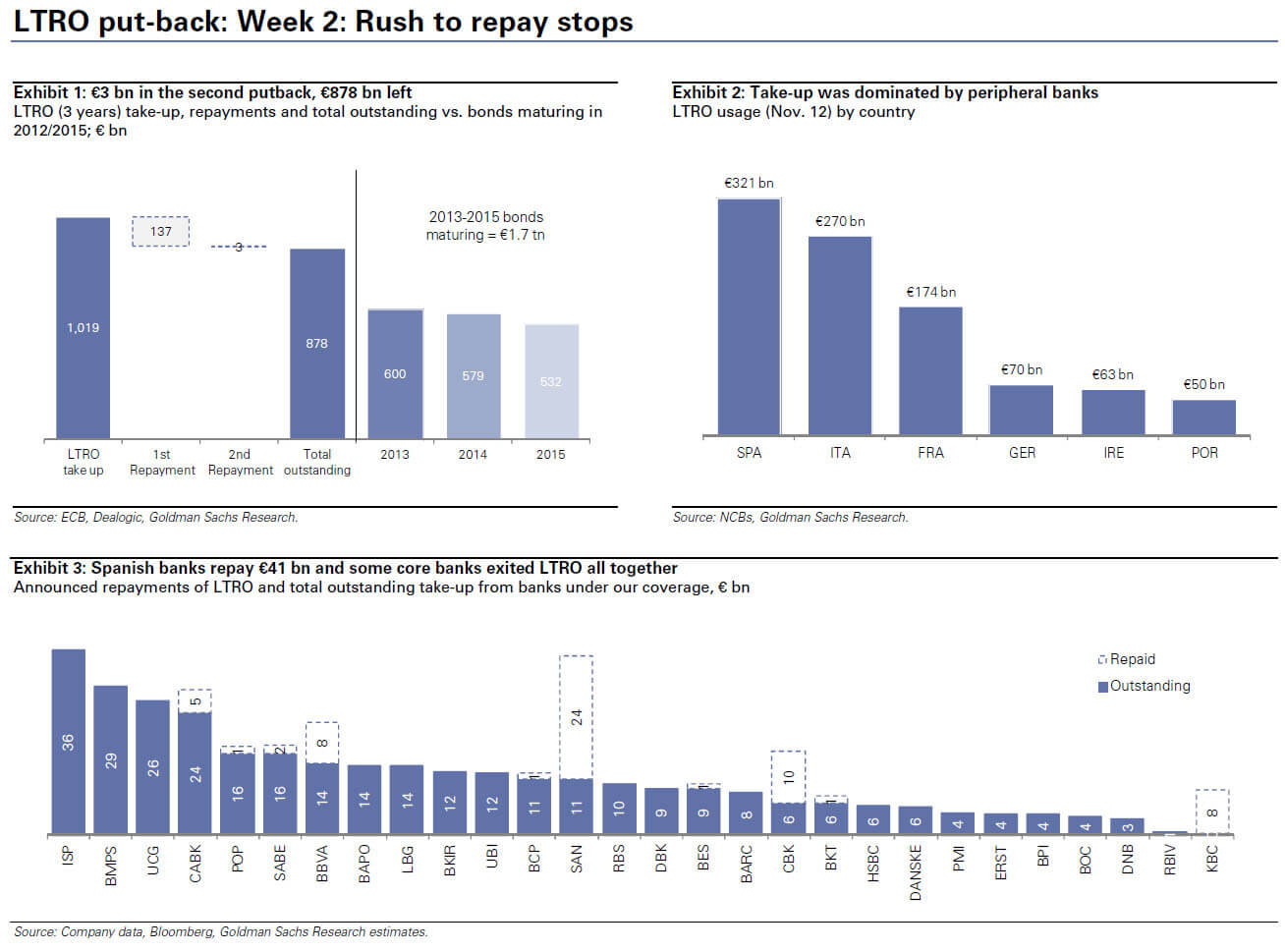

La Borsa di Milano, ieri, è stata un esempio chiaro di cosa stia succedendo. Al di là degli scandali a orologeria (guarda caso, mentre divampa la campagna elettorale in Italia esplode il caso Mps, noto anche ai sassi da anni e, sempre per coincidenza, guarda caso in Spagna scoprono i fondi neri del Partito popolare), ci sono dati chiari che parlano e fanno paura: i soldi della Bce sono andati, persi, già assorbiti dal sistema, il quale oggi lancia segnali inquietanti, basti guardare all’altro grafico: due venerdì fa le banche europee hanno ridato alla Bce 137 miliardi del triliardo preso in prestito all’1% con le aste Ltro, mentre venerdì scorso quanto hanno ridato? Solo 3 miliardi. Ne restano da ripagare 878, ma il problema non è questo, quanto il fatto che siamo alla vigilia di una nuova crisi di liquidità, innescata la quale soltanto il Signore sa come la Bce potrà intervenire, salvo espandere il proprio stato patrimoniale alle soglie dei 4 triliardi (cosa che la Bundesbank non permetterà facilmente).

Tanto più che il buon Draghi è già alle prese con l’aumento del tasso Eonia (Euro OverNight Index Average), ovvero il tasso cui fanno riferimento le operazioni a brevissima scadenza (overnight), calcolato come media ponderata dei tassi overnight delle operazioni svolte sul mercato interbancario comunicati alla Banca centrale europea (Bce) da un campione di banche operanti nell’area euro (le maggiori banche di tutti i paesi dell’area Euro). Ce la farà Draghi a limitare questo aumento? E come? Oppure farà lo stesso errore compiuto dopo la prima asta Ltro di dicembre 2011? Tanto più che il tasso Eonia è anche utilizzato come riferimento per diversi strumenti derivati.

Insomma, non vorrei essere troppo pessimista, ma temo che il sistema stia veramente saltando. Con somma gioia degli Usa, i quali nonostante fiscal cliff e debt ceiling, chissà come mai, quando cadono in disgrazia possono sempre contare su una contemporanea crisi europea che nasconde le loro magagne e permette, chissà come, al dollaro di deprezzarsi ulteriormente e mettere il turbo all’asfittico export (altro che Libor, la manipolazione in atto sul cross euro/dollaro è da Tribunale dell’Aja). Attenzione, come vi ho già detto, siamo di fronte a un altro 1992. Stessi mandanti, stessi esecutori, stessi obiettivi. E questa volta rischiano di portare a casa il risultato pieno.

P.S.: Se pensate che io sia troppo pessimista – come dal 2011 mi rinfaccia qualche lettore, che invito a guardarsi attorno per vedere se ero io menagramo o qualcun’altro irresponsabile – vi faccio solo notare che il titolo Monte dei Paschi è attualmente il più attivo per lo short selling da parte degli hedge funds, con una lending pool – ovvero il numero di titoli disponibili a essere presi in prestito per la pratica speculativa – pari al 75% del totale, stando ai dati di Markit. Mps è come Lehman Brothers, morta. E noi la stiamo tenendo in vita con soldi elettorali che escono dalle nostre tasche. Odey Asset Management ed Egerton Capital, due potenti hedge funds londinesi, hanno aumentato le loro posizioni ribassiste, come confermano i dati della Consob. Auguri, ormai siamo ai titoli di coda.