Ancora una volta, la domanda da porsi è: quanto durerà? Dopo il primo accenno a una versione europea del Qe fatto nel corso delle conferenza stampa di due settimane fa, sabato Mario Draghi è tornato a parlare di possibili «nuovi stimoli e politiche monetarie» per contrastare un rafforzamento dell’euro. Detto fatto, ieri a metà pomeriggio la divisa comune europea scambiava a 1,3817 sul dollaro contro l’1,3886 di venerdì, sintomo che le parole del governatore avevano raggiunto l’orecchio dei mercati: il problema è quando e come seguiranno i fatti. Una cosa è certa, l’euro forte comincia a spaventare. Intervenendo sul tema dell’inflazione, infatti, il ministro delle Finanze tedesco, Wolfgang Schaeuble, ha escluso rischi di una spirale deflattiva in Europa, ma ha poi voluto sottolineare come «il tasso di cambio dell’euro è ancora forte. Se dovesse restare così, potrebbe avere effetti negativi sulla ripresa economica che sta andando avanti ma lo deve fare ancora di più. I prodotti europei non devono diventare troppo costosi».

Eppure la Germania, di fatto, può permettersi di esportare anche con un euro stressato fino a un massimo di 1,60 sul dollaro in via teorica, mentre paesi come l’Italia già arrancano al livello attuale e avrebbero come break-even ottimale sul cross quota 1,15-1,18: come mai questa paura? Forse si comincia a temere la sovraccapacità cinese unita alla svalutazione dello yuan? O forse si teme che la Bank of Japan non aumenti la portata degli acquisti mensili, di fatto mandando in tilt il carry trade dollaro-yen a tutto detrimento dell’euro?

Di certo c’è solo l’ingresso a gamba tesa nel dibattito della Francia, il cui nuovo premier, Manuel Valls, ha dichiarato che l’euro è troppo forte e chiederà una svalutazione del 20%, forse alzando la posta per poi ottenere il 10%, quota sufficiente alla Francia: dalla quotazione di circa 1,39 sul dollaro attuale, si scenderebbe in un caso a 1,112 e nell’altro a 1,242. Insomma, c’è voglia di svalutazione ma non c’è più sovranità, c’è la moneta unica e la Bce, quindi tocca attendere i famosi «nuovi stimoli e politiche monetarie» annunciati a ogni piè sospinto dal governatore dell’Eurotower.

E ieri, a far capire che Parigi fa sul serio, perché la situazione sta andando fuori controllo, ci ha pensato il presidente della Banque de France, Christian Noyer, a detta del quale «più forte è l’euro, più accomodante deve essere la politica monetaria». Tra chi pensa che la Bce debba agire e in fretta, altrimenti il calo dell’euro registrato ieri durerà sì e no qualche giorno, c’è Simon Derrick, capo analista alla Bank of New York Mellon a Londra, a detta del quale «quanto sta accadendo ci dimostra solo quanto sia forte l’euro, visto che sicuramente la moneta unica potrà indebolirsi ancora un po’ nelle prossime 24 ore o qualcosa in più, ma sicuramente tornerà a occhieggiare quota 1,39 e anche 1,40». D’altronde, solo la scorsa settimana l’euro si è apprezzato dell’1,5%, l’aumento maggiore dal settembre 2013.

Ma cosa pesa su questa sopravalutazione? Sicuramente l’atteggiamento della Bce, ma anche la situazione in Ucraina, visto che l’escalation – per ora solo a livello di ultimatum – tra Kiev e i separatisti filo-russi sta diffondendo ondate di nervosismo sia sui mercati azionari che su quello dei cambi. Inoltre, non va dimenticato il fatto che la domanda sempre maggiore di debito periferico europeo da parte degli investitori ha sì l’effetto positivo di abbassare i costi degli interessi e gli spread, ma anche quello collaterale di mantenere l’euro molto forte. E anche le banche centrali, soprattutto quelle asiatiche, stanno scaricando i dollari in loro possesso scambiandoli in euro, dopo aver acquistato biglietti verdi per intervenire sulle loro valute troppo apprezzate. Insomma, tutto – tranne l’ipotesi del Qe – gioca a favore di una moneta unica europea forte. Troppo forte, tanto da mettere sotto pressioni a prezzi al consumo nell’eurozona, rendendo le importazioni più a buon mercato e delineando le dinamiche inflattive pressoché a zero confermate ancora ieri dall’Istat.

E un rapido giro di opinioni tra chi opera nel mercato delle valute fa capire che il trend non pare destinato a cambiare, a meno di una seria rottura degli indugi da parte della Bce. Per Sean Callow, capo analista al valutario di Westpac, «sembra che l’euro abbia trovato un tetto attorno a 1,40, quindi nella mia esperienza vale la pena vendere appena entra nel range 1,39-1,40 e comprare a 1,35 e credo che questa dinamica varrà per le prossima settimane». E se per Marshall Gittler, capo del dipartimento Global FX alla IronFX, «le parole di Draghi saranno invece la chiave per un deprezzamento dell’euro, facilitato anche dalla decisione della Fed di proseguire con il “taper” del programma di acquisti», gli ultimi dati che giungono dal tracciatore delle posizioni forex di Morgan Stanley ci parlano di traders neutrali sulla divisa unica per la seconda settimana di fila, quindi senza posizioni long o short ben definite.

Chi invece è decisamente pro-euro forte è Derek Halfpenny, capo del centro studi europeo della Bank of Tokyo-Mitsubishi, a detta del quale «la Bce ha ormai fatto tutto il possibile in fatto di comunicazione, quindi ritengo molto improbabile qualsiasi movimento al ribasso strutturale dell’euro che sia sostenuto unicamente dai commenti o dalle dichiarazioni di Mario Draghi. Inoltre, le tensioni in Ucraina lasciano intendere come l’euro potrebbe tramutarsi nel bene rifugio a dispetto del dollaro, con i russi che potrebbe parcheggiare i loro capitali nella moneta unica, anche come ritorsione verso eventuali nuove e più dure sanzioni imposte da Washington». Insomma, al netto delle speranza che abbiamo tutti rispetto a una svolta duratura sul cross euro/dollaro delle parole del numero uno della Bce di sabato scorso, all’Eurotower e nelle cancellerie europee è davvero giunta l’ora di smetterla con le chiacchiere e di passare ai fatti.

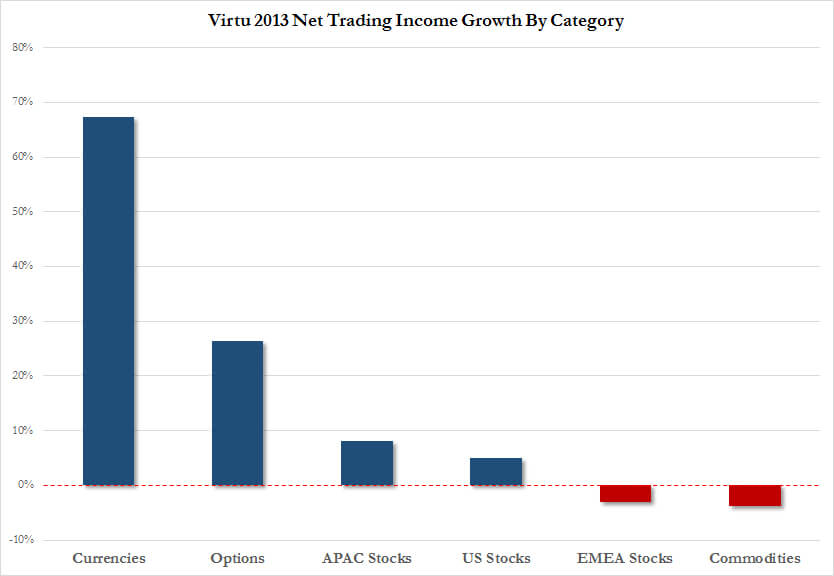

L’Italia, ovviamente, in questo dibattito non è pervenuta, qui riteniamo di maggiore importanza occuparci dell’addio di Paolo Bonaiuti a Forza Italia o degli 80 euro in busta paga a maggio promessi da Matteo Renzi: la provincia della provincia dell’Impero, ecco a cosa siamo ridotti. E attenzione, infine, perché ancora non se ne parla, ma un’altra variabile potrebbe diventare rapidamente un problema, in questi tempi di “guerre valutarie” che vedono le banche centrali operare sulle divise come arma di politica economica, prima ancora che monetaria: le istituzioni finanziarie che utilizzano strategie di trading ad alta frequenza nel mercato valutario spot pesano ormai per il 35% del totale, contro il 9% dell’ottobre 2008, essendo divenuto il mercato dei cambi il principale settore operativo e di profitto del trading tout-court a livello globale, come ci dimostra questo grafico.