La luna di miele dell’Abenomics sta finendo. E a sancirlo non so io o alcuni dati macro di cui parleremo più avanti, bensì un membro del board della Bank of Japan in persona, Takahide Kiuchi, il quale dopo aver votato contro l’ultimo round di Qe deciso a ottobre, nel weekend si è voluto togliere qualche sassolino dalla scarpa, mettendo pubblicamente sull’avviso i propri colleghi delle «estreme conseguenze che dovremo affrontare se la Banca centrale continuerà a ostentare disinteresse verso gli effetti collaterali delle sue politiche». E quali sono questi effetti? Gli stessi di cui vi parlo da mesi: illiquidità e volatilità del mercato obbligazionario.

Per Kiuchi, «se la BoJ continua con il suo attuale programma, il quale assorbe quasi tutte le nuove emissioni di debito governativo, il mercato potrebbe vedere un calo nella liquidità, ovvero proprio quell’allentamento che permette agli investitori di comprare o vendere bonds quando serve. Se la liquidità dovesse calare, c’è il rischio di un aumento molto netto dei tassi di interesse in caso dovesse accadere qualche incidente di percorso», vedi ad esempio il netto calo del finanziamento del mercato. E ancora, «c’è la possibilità che la BoJ di colpo diventi incapace di acquistare il suo ammontare obiettivo attraverso operazioni di mercato e questo potrebbe mettere in discussione il corso futuro della politica della Banca, oltretutto causando una considerevole confusione sui mercati». Inoltre, Kiuchi si dice molto scettico sull’abilità della Banca centrale verso nuovi e ulteriori acquisti di asset per spingere l’inflazione al rialzo, tanto da definire l’obiettivo inflazionistico al 2% entro la metà del 2016 «nulla più che una favola»: il primo grafico a fondo pagina sembra dargli ragione per quanto riguarda gli scarsi risultati della BoJ nel cambiare le aspettative inflazionistiche.

Per il membro del board, infatti, «gli effetti del programma di stimolo stanno diminuendo e quando gli effetti collaterali del Qe emergeranno, sarà troppo tardi per cercare di tamponarli. Inoltre, il livello appropriato di inflazione per il Giappone attualmente è sotto il 2% ed è importante che la guida della nostra politica monetaria tenga conto di questa realtà. Potremo raggiungere a quel livello sperato in futuro se ci saranno progressi nelle riforme strutturali e aumenterà il potenziale di crescita dell’economia». Meno male che a dire che in Giappone stanno dando vita a un Frankenstein che rischia di fare più danni della grandine non sono solo io ma anche un membro della stessa Bank of Japan, uno che conosce i conti del suo Paese e sa, ad esempio, che con un livello di debito ormai a quota un quadrilione di yen, Tokyo quest’anno dovrà utilizzare il 43% delle sue entrate fiscali solo per pagare gli interessi!

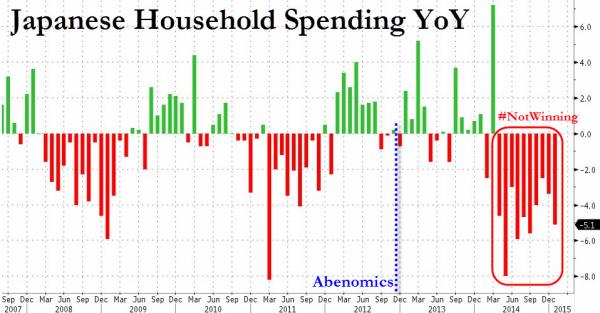

E attenzione perché la situazione si sta facendo davvero pesante e a confermarlo ci sono questi tre dati e i relativi grafici dimostrativi (a fondo pagina), i quali ci mostrano nell’ordine che: il tasso di senza lavoro è cresciuto al 3,6% dal 3,4%, il massimo da sei mesi e molto al rialzo rispetto alle aspettative; il dato delle vendite al dettaglio annualizzato sconta un -2%, il doppio delle aspettative e il peggior dato dall’aumento dell’Iva dello scorso aprile; il crollo delle spese dei cittadini, -5,1% su base annua e in calo per il decimo mese di fila.

In compenso, la Borsa di Tokyo è ai massimi da quindici anni: ecco a cosa hanno portato due anni di Abenomics, a una farsa. E come se questo non bastasse, a febbraio l’indice PMI del comparto dei servizi ha ufficializzato nientemeno che l’entrata in contrazione a quota 48.5 (sapete che 50 è il livello di divergenza tra contrazione ed espansione), un dato che porta il settore manifatturiero giapponese nel suo complesso a quota 50.0, la lettura più bassa da quattro mesi a questa parte con i nuovi ordinativi calati ai minimi del maggio 2014 e l’occupazione addirittura al livello dell’ottobre 2012, come mostra il primo grafico a fondo pagina. E proprio a ridosso di quel dato della scorsa settimana, l’indice Nikkei ha vissuto i peggiori di giorni di contrattazione negli ultimi due mesi e i rendimenti dei bond governativi nipponici hanno ricominciato a salire, dando ulteriore corpo ai timori espressi da Takahide Kiuchi.

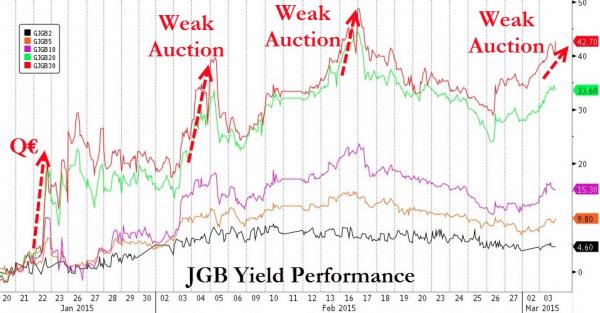

Eh già, il mercato obbligazionario giapponese negli ultimi quindici giorni sta parlando molto e dice cose che spaventano gli operatori: i quali, dopo la sbornia degli ultimi due anni, stanno prendendo coscienza che l’attività onnivora della BoJ attraverso la continua monetizzazione del debito sta instillando forte volatilità, drenando liquidità dai mercati e rendendo impossibile la price discovery. Insomma, sta uccidendo il più grande mercato obbligazionario del mondo. Nella notte tra lunedì e martedì scorsi, infatti, il rendimento sul decennale nipponico è salito di 4 punti base, mentre quello del trentennale di 6 punti dopo la tiepida domanda registrata all’asta mensile di titoli a dieci anni: nonostante quota 0,33% sia stata inferiore a quella registrata in febbraio, questa ha comunque conosciuto tra deviazioni standard al di fuori della norma storica.

Cosa significa questo? Che il mercato sta cominciando a mettere in dubbio la capacità della Banca centrale di continuare di questo passo con gli acquisti ma anche il fatto che il Giappone non può permettersi balzi all’insù dei rendimenti, visto che lo schema Ponzi messo in atto a Tokyo resiste solamente grazie alla costante domanda (da qualsiasi parte essa arrivi) per obbligazioni nipponiche. Come ci mostra il secondo grafico, ci troviamo di fronte a quello che ormai appare un pattern tecnico. Decisamente pericoloso, tanto che dopo Takahide Kiuchi anche un altro funzionario nipponico, il consigliere del primo ministro, Etsuro Honda, ha suonato l’allarme rispetto alla capacità del Giappone di poter continuare a manipolare in eterno i mercati, sottolineando inoltre che «il dollaro non può apprezzarsi ulteriormente verso lo yen e forse abbiamo già raggiunto il limite al rialzo della nostra zona di comfort sui tassi di interesse».

E che la situazione in Giappone sia così paradossale da lasciare aperta la porta a ogni tipo di interpretazione, lo conferma l’ultimo report di Credit Suisse sul Paese, dal quale si desume che dopo decadi di deflazione i consumatori nipponici sono sempre più spaventati dall’idea che un’inflazione galoppante possa innescare un circolo vizioso di fuga di capitali, yen eccessivamente deprezzato e innalzamento dei tassi. Stando all’economista Hiromichi Shirakawa, «la politica di stimolo senza precedenti della Bank of Japan potrebbe portare al rialzo le aspettative inflazionistiche dei cittadini e se questa paura si diffondesse abbastanza tra i consumatori, un circolo vizioso sarebbe di fatto alle porte». Uno dei principali effetti collaterali dell’Abenomics è infatti il forte deprezzamento dello yen, il quale ha spinto al rialzo alcuni prezzi, anche degli alimentari, a causa della dipendenza del Paese dell’import, dato riflesso dal calo di vendite al dettaglio e delle spese personali che abbiamo visto prima. «Molti consumatori hanno timore che i prezzi continueranno a salire, questo anche a causa di una campagna mediatica basata sull’assunto con uno yen in calo possa spingere le aziende alimentari ad alzare i prezzi, esattamente come accadde con l’aumento dell’Iva dal 5% all’8% lo scorso aprile», ha dichiarato il portavoce del governo, Yuto Miyakita.

A gennaio la percentuale di cittadini giapponesi che si attendono un aumento dei prezzi superiore al 5% nel corso di quest’anno è salita per il sesto mese di fila al 30,4%, stando all’ultimo Consumer Confidence Survey governativo: a dicembre, il costo per gli alimentari è salito del 3,9% su base annua. Con lo yen deprezzato del 27% dall’aprile 2013 e di circa il 10% dall’avvio del nuovo programma di stimolo lo scorso ottobre, la tendenza potrebbe quindi prendere piede tra i cittadini, anche se per Azusa Kato, economista di Bnp Paribas, «i consumatori giapponesi hanno la tendenza a immaginare sempre un rialzo dei prezzi superiore ai dati indicati, tanto che stando al sondaggio di gennaio della BoJ l’aspettativa media è per un aumento del 3% quest’anno». Questo in un contesto di inflazione tutt’altro che galoppante, oltretutto, visto che a dicembre l’indice core dei prezzi, che non include gli alimentari, è salito solo dello 0,5% annualizzato e a gennaio la BoJ ha abbassato la previsione inflazionistica per l’anno fiscale che inizia ad aprile all’1%, una revisione dovuta al calo del 50% del prezzo del petrolio. Ma anche in questo caso è guerra di cifre e previsioni, visto che Bnp Paribas si attende un’inflazione a fine anno dello 0,3% e Credit Suisse tra 0,2-0,3%.

Davvero il livello del 2% rimane l’obiettivo da centrare o ancora una volta ha ragione Takahide Kiuchi, il quale ritiene quella percentuale favolistica e non necessaria per le dinamiche attuali del Giappone? Una sola cosa è certa, la confusione imperante e il fatto che l’Abenomics scricchiola sonoramente: un lusso, quest’ultimo, che un mondo aggrappato al Qe già fallito della Bce e all’indecisione perenne della Fed, a fronte di dati macro negativi, non può proprio permettersi.