Può Alitalia diventare un vettore low cost? La domanda riguarda i voli di breve raggio sui cieli nazionali e su quelli europei, da molti anni liberalizzati e ormai dominati da vettori completamente differenti dalle tradizionali compagnie di bandiera. Tra i maggiori paesi dell’Unione è infatti l’Italia quello in cui le compagnie low cost hanno raggiunto, grazie soprattutto all’assenza di un vettore di bandiera forte, le quote di mercato maggiori: il 51% dei passeggeri sui voli nazionali nel 2015, il 57% sui voli internazionali infraeuropei e probabilmente più del 60% sui voli internazionali all’interno dell’Unione. Sull’intero mercato, compreso l’intercontinentale su cui i low cost non volano ancora, siamo sopra il 50%.

Gli effetti della liberalizzazione sono stati molteplici. Da un lato, grazie all’arrivo dei vettori low cost, molte persone che non avrebbero potuto permettersi di viaggiare in aereo alle vecchie condizioni del mercato possono ora farlo con costi talvolta inferiori alla corsa del taxi per andare in aeroporto. Dall’altro lato, tuttavia, le compagnie tradizionali hanno dovuto adattarsi alla nuova concorrenza, modificando il loro modello di business.

Due tendenze principali si sono verificate: il progressivo disimpegno dal breve raggio e la crescita dell’offerta sui collegamenti intercontinentali, ancora sottratti a un’estesa concorrenza e al modello low cost. Sul breve raggio le compagnie tradizionali hanno dovuto in ogni caso contenere i costi di produzione per poter risultare ancora competitive rispetto ai nuovi vettori, la cui entrata sul mercato ha portato a una generale riduzione dei prezzi. In diversi casi lo hanno fatto creando delle nuove compagnie low cost come loro diretta emanazione o acquisendole.

Alitalia non ha tuttavia realizzato un’evoluzione di questo tipo: non si è espansa sull’intercontinentale durante la gestione Cai sia perché il piano d’impresa che diede la nascita al nuovo vettore privato nel 2008 non lo prevedeva, sia probabilmente perché la compagine azionaria non disponeva dei mezzi finanziari necessari per tale investimento. Inoltre, non si è impegnata neppure sul versante low cost, come avrebbe potuto provare a fare orientando in tale direzione la controllata AirOne che era stata acquisita all’inizio del 2009.

Cosa dovrebbe fare ora Alitalia per salvarsi? Esattamente ciò che non ha fatto sinora: incrementare il lungo raggio, azione non semplice a causa degli elevati investimenti necessari, e creare un’offerta a basso costo sulle rotte brevi, creando una succursale low cost o attraverso il proprio marchio. Questa seconda azione è ancora più essenziale della prima perché, in sua assenza, il breve-medio raggio sarà obbligata a venderlo a un vettore low cost oppure a chiuderlo. Infatti, l’elevata pressione concorrenziale ha inciso drasticamente sui proventi medi di Alitalia sui segmenti domestico ed europeo, tanto da farlo divenire a tutti gli effetti un vettore “low fare”, a basse tariffe, senza che sia divenuto altrettanto “low” dal lato dei costi.

Come si può fare? Conviene in primo luogo guardare a esempi stranieri di successo sul medesimo versante. Alla futura gestione di Alitalia potrebbe risultare di grande interesse il caso spagnolo, che è il più importante per noi in quanto la Spagna è l’unico altro grande Paese europeo in cui metà del mercato è coperta dai vettori low cost. In Spagna il vettore tradizionale Iberia creò nel 2006 una sua low cost che si chiamava Clickair e nel 2009 la fuse con la low cost privata Vueling, che diede il nome al nuovo vettore. Nel 2010 l’intera Iberia, Vueling inclusa, si è aggregata a British Airways nel nuovo gruppo internazionale Iag.

Com’è ora il mercato aereo spagnolo e come vi si collocano i diversi vettori? Intanto esso è un mercato grandissimo rispetto a quello italiano anche se gli spagnoli sono solo i tre quarti degli italiani come numero di abitanti. Nel 2016 hanno infatti volato sui cieli spagnoli ben 195 milioni di passeggeri contro 130 sui cieli italiani. Come vi si posizionano Iberia e Vueling? Iberia risulta ridimensionata rispetto al passato, con un numero di passeggeri pari a 18 milioni, meno di Alitalia sul nostro mercato. Inoltre essa opera, per un quarto dei passeggeri trasportati sui voli a breve e medio raggio, col marchio Iberia Express che ha un’offerta di fatto simile alle low cost. In aggiunta a Iberia il vettore Vueling, interamente low cost, ha trasportato quasi 23 milioni di passeggeri, più di tutta la nostra Alitalia. In totale i due vettori hanno trasportato quasi 41 milioni di passeggeri, quasi il doppio di Alitalia, con una quota di mercato complessiva del 21%, superiore al 17% di Alitalia sul mercato italiano. In questo 21% predomina tuttavia la parte low cost, dato che Vueling e Iberia Express hanno assieme il 14% mentre Iberia solo il 7%. La cosa più importante di tutte e senz’altro quella di maggior interesse per Alitalia è che questi vettori hanno bilanci in utile e dimostrano come si possa guadagnare sia come low cost, sia come vettori tradizionali purché posizionati sul segmento giusto del mercato.

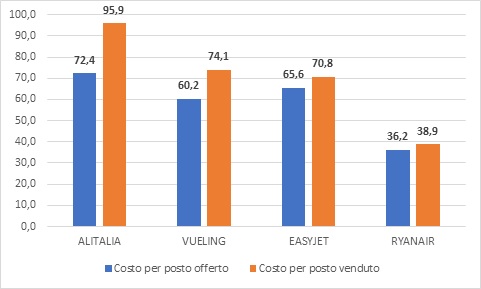

A questo punto non ci resta che fare i conti in tasca ad Alitalia per verificare quanto dista da vettori europei economicamente sostenibili quali la stessa Vueling, Easyjet e Ryanair. Per un confronto omogeneo rapportiamo i costi operativi dei diversi vettori ai posti-km offerti ed esprimiamo i valori come costo dell’offrire un posto a bordo per mille km. Per prima cosa (grafico 1 a fondo pagina) esaminiamo i costi del carburante.

Notiamo al riguardo come il costo del carburante di Alitalia per posto offerto per un viaggio di mille km risulti inferiore sia a Vueling che a Easyjet. Non si tratta in realtà di una sorpresa dato che stiamo considerando Alitalia nella sua interezza, compreso il lungo raggio. Gli aerei consumano infatti molto carburante in decollo e atterraggio e poco durante il volo di crociera ad alta quota. Stupisce di più il basso valore di Ryanair, ma questo può essere dovuto sia all’utilizzo di una flotta molto giovane e dunque in grado di risparmiare sui consumi, sia, più probabilmente, per il fatto di utilizzare aeromobili mediamente più grandi e quindi con più posti a bordo. La seconda variabile che consideriamo è il costo della flotta (grafico 2) e qui per Alitalia iniziano a emergere problemi.

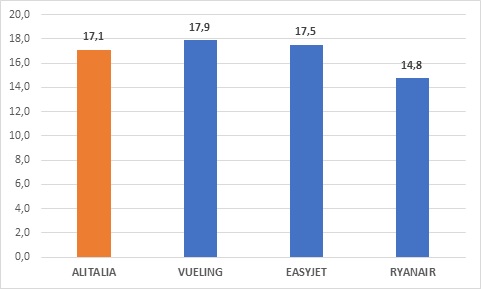

Il costo della flotta per un posto offerto su un percorso di mille km è pari a quasi a 19 euro per Alitalia contro 15 per Vueling, 8 per Easyjet e 5 scarsi per Ryanair. Per questa variabile emerge il netto divario che separa i primi due vettori, che hanno flotte principalmente in leasing, e gli altri due che hanno flotte principalmente di proprietà. La seconda modalità è decisamente quella vincente dal punto di vista del contenimento dei costi unitari. Tuttavia è evidente anche l’eccesso di costo di Alitalia rispetto a Vueling, due vettori che usano flotte in leasing. Tale eccesso, presumibilmente dovuto alla maggiore onerosità dei contratti di leasing, è stimabile in un range che va da un minimo di 3,5 euro per posto per 1000 km a un massimo di 6,5. In percentuale esso va da un minimo del 20% del costo effettivo del solo leasing a un massimo del 45%.

Grafico 1 – Costo del carburante per posto offerto

(euro per un percorso di mille km)

Grafico 2 – Costo della flotta per posto offerto

(euro per un percorso di mille km)

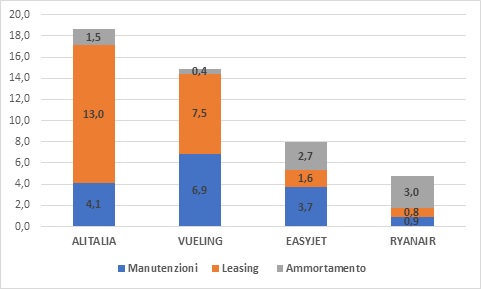

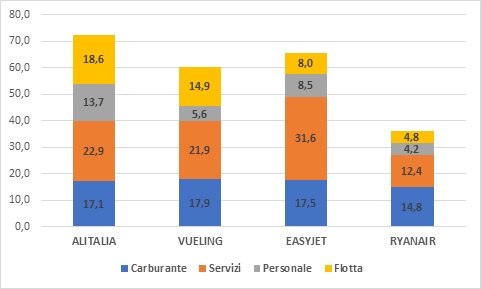

Perveniamo infine (grafico 3 a fondo pagina) a confrontare i costi del personale e dell’acquisto dei diversi servizi necessari, quali handling, diritti per l’uso delle infrastrutture aeroportuali, assistenza al volo, catering, commercializzazione e pubblicità, ecc. Il peso del costo del personale di Alitalia è maggiore rispetto agli altri vettori perché i low cost tendono a esternalizzare tutti i servizi a terra e dunque non va considerato anomalo in sé. Ove esso è maggiore dobbiamo tuttavia attenderci una minor spesa per servizi esterni e questo nel caso di Alitalia non si verifica nella misura attesa. La somma della parte blu e della parte arancione dell’istogramma non dovrebbe essere più elevata in Alitalia rispetto a Vueling, pertanto è stimabile un eccesso di costo di circa 6-7 euro per posto per 1000 km.

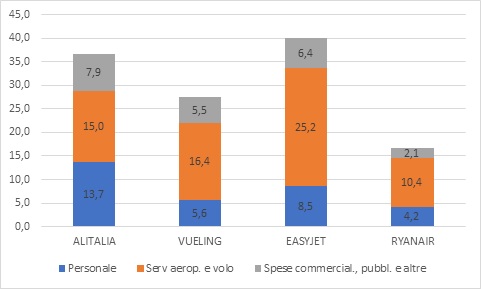

A questo punto possiamo assemblare tutte le componenti di costo e pervenire a una valutazione d’insieme (grafico 4 a fondo pagina).I costi operativi totali di Alitalia per posto offerto per 1000 km erano pari nel 2015 a 72 euro, un valore doppio rispetto ai 36 di Ryanair, ma non troppo distante dai 66 di Easyjet e dai 60 di Vueling. L’obiettivo di ridurre i costi sino a scendere al livello di questi due vettori è dunque difficile, ma tutt’altro che impossibile. Esso sembra richiedere principalmente di contenere i costi della flotta e quelli dei servizi aeroportuali o, in alternativa del personale di terra che svolge servizi che altri vettori esternalizzano agli aeroporti. Se questa operazione riuscisse, possiamo tuttavia dire che Alitalia sarebbe in grado di raggiungere l’equilibrio di bilancio e la sostenibilità aziendale? Purtroppo la risposta è negativa, perché Alitalia non ha solo un problema di costi unitari, ma anche un problema di vendite che si manifesta in un tasso di occupazione dei posti, o load factor, molto inferiore agli altri vettori, sia tradizionali che low cost.

Tutti i ragionamenti sin qui svolti hanno avuto per oggetto i costi industriali rapportati ai posti offerti, tuttavia Alitalia riesce a venderne solo circa tre su quattro. Cosa succede se i costi industriali li rapportiamo ai posti venduti anziché a quelli offerti? Come si può osservare dall’ultimo grafico, la breve distanza che separava i costi unitari di Alitalia da quelli dei maggiori operatori low cost (diversi da Ryanair) si accentua notevolmente quando passiamo a considerare i costi in relazione ai soli posti venduti.

In sostanza Alitalia deve imparare non solo a contenere i costi rispetto a quelli attuali, ma anche, e forse soprattutto, deve imparare a riempire molto di più i propri aerei in modo da conseguire ricavi adeguati e con essi anche il tanto agognato, e mai più visto dalla fine degli anni ‘90, equilibrio del bilancio.

Grafico 3 – Costo del personale e dei servizi per posto offerto

(euro per un percorso di mille km)

Grafico 4 – Costi operativi totali per posto offerto

(euro per un percorso di mille km)

Grafico 5 – Costi operativi totali per posto offerto e per posto venduto

(euro per un percorso di mille km)