Non so, in tutta onestà, se sia la proverbiale fortuna dei principianti o, al contrario, il calcolo politico di menti faustiane. E poco mi importa. Resta un dato di fatto: per quanto il Governo stia facendo di tutto per complicarsi la vita e screditarsi ulteriormente con i continui stop-and-go sulla manovra economica, l’Europa può solo abbaiare. Di mordere, al momento non se ne parla proprio. Ecco spiegato, quindi, il protagonismo di Conte e Tria nella trattativa con l’Ue, divenuta prerogativa esclusiva di Palazzo Chigi e Mef con il benestare dei due ingombranti vic-premier (i quali, se non le avete capito, pensano già e soltanto alle europee, quindi la rogna con la Commissione la lasciano volentieri al “tecnico” di turno) e il clamoroso voltafaccia del ministro Savona, passato da cantore del ribaltamento delle istituzioni europee stile calzino, grazie all’azione di questo Governo, all’allarme molto confindustriale ed establishment dell’altro giorno: l’Italia rischia la recessione. Anche a lui, come chi ha scoperto i tanti schema Ponzi del boom economico Usa solo ora, ben svegliato.

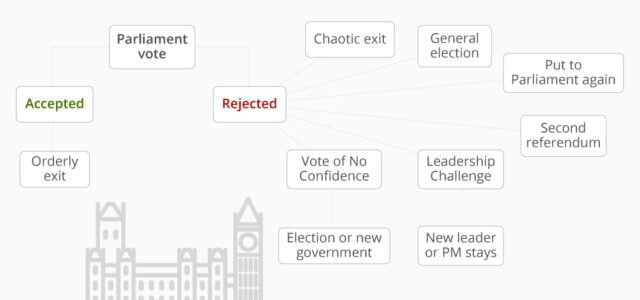

Perché dico questo? Perché se sapranno zittire o quantomeno depotenziare le sparate propagandistiche di Salvini e Di Maio, il dinamico due Conte-Tria potrà non solo evitare la procedura di infrazione, ma, come per magia, rompere anche l’isolamento in cui i toni da bulletto di periferia usati fino a poche settimane fa avevano fatto precipitare l’Italia nell’ambito dei 27. O 27+1. O 28, addirittura. Perché signori, questo schema parla chiarissimo: martedì prossimo a Westminster si decide qualcosa di molto più strutturale, sistemico e serio che la credibilità – ormai pari a quella di Cassano, quando annuncia il ritorno al calcio giocato – del governo May, finito sotto per tre volte mercoledì su altrettante materie cardine dell’accordo che si andrà a promuovere o bocciare del tutto la prossima settimana. C’è in ballo la tenuta stessa dell’Unione come istituzione politica, il tutto a pochi mesi dalle elezioni che ne rinnoveranno le cariche. Praticamente, la tempesta perfetta.

E pensate che, al netto della miopia di parecchi membri della Commissione medesima, qualcuno abbia voglia di impiccarsi ai decimali del nostro deficit? Per quanto quella manovra sia la quintessenza del nulla, anzi per molti versi sia penalizzante dal punto di vista fondamentale della crescita economica, la questione del Regno Unito è davvero dirimente. Ci sono di mezzo centinaia di miliardi di controvalore in contratti derivati che, se davvero Londra dirà bye bye all’Unione, da fine marzo non avranno più valore legale, essendo la City la clearing house in cui vengono processati e “legalizzati” nell’atto di commutazione figurativa da euro di origine a dollari in sede di contratto. C’è di mezzo la questione nordirlandese, visto che proprio il fatto che i confini dell’Ulster resteranno comunque comunitari anche dopo il Brexit, ha visto gli unionisti del Dup pochi ma fondamentali a livello numerico per la tenuta del Governo May, dire chiaramente che voteranno “no” all’accordo, pronti a tornare alle urne.

E fin qui siamo alle minacce politiche, ma la Storia ci insegna che il popolo irlandese per quello britannico ha rappresentato il corrispettivo degli afghani per i russi o dei vietnamiti per gli statunitensi: magari non vincono la guerra, ma, certamente, non la perdono. E ti obbligano a trattare, a suon di bombe: chiedere a Tony Blair e alla sua devolution per referenze. O, senza andare Oltremanica, fare riferimento alla cura Andreotti per i tralicci che saltavano in aria come petardi in Sud Tirolo: annegare il dissenso nei soldi, ricetta quasi sempre vincente. Ma fino a quando il compromesso garantisce a entrambe le parti la loro dignità di trattativa: quando una prevarica eccessivamente l’altra, si ottiene l’effetto contrario. Nella fattispecie, il ritorno potenziale del semtex e della guerriglia quotidiana nelle strade. Qualcosa di un attimino più sgradevole e problematico da affrontare del “Reddito di cittadinanza”.

Insomma, il tutt’altro che scontato esito del Brexit rappresenta un assist perfetto per Conte e Tria, un passaggio smarcante che ti mette a tu per tu con il portiere. Ma c’è di più, perché passando dal calcio al tennis, oggi l’Italia in sede Ue può contare addirittura su due match-ball. Il secondo dei quali è plasticamente rappresentato da questo, ovvero il corrispettivo di un pallonetto lento e a mezza altezza che ci vede già piazzati a rete per lo smash e con l’avversario sdraiato a terra, in preda ai crampi: ora Deustche Bank fa paura davvero. E non per esotici titoli tossici o controvalori da Paperopoli del desk derivati, bensì per un qualcosa di molto più terra terra, ma che rappresenta il proverbiale canarino nella miniera.

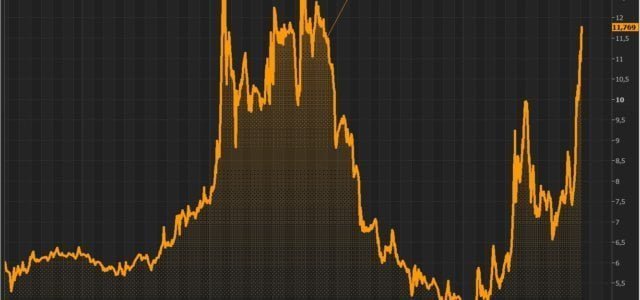

Quello che vedete rappresentato nel grafico è il rendimento toccato mercoledì sera a chiusura di contrattazioni dal bond CoCos di Deustche Bank al 6% di yield. Bene, l’altro giorno ha raddoppiato il premio da pagare, arrivando all’11,769%. Da mani nei capelli. E non tanto per il valore assoluto o per il controvalore di quel bond ma per la sua struttura ontologica a livello finanziario. Cosa sono infatti i CoCos (COnvertible COntingent Bond)? Sono obbligazioni ibride convertibili, l’ultima trovata in fatto di maquillage contabile del capitale Tier 1 in area di Basilea III. Quei bond, in determinate condizioni, si trasformano in azioni, quindi in capitale della banca che li ha emessi, alleggerendone sostanzialmente l’esposizione debitoria quando, per esempio, la ratio Core Tier 1, il maggiore indicatore della solidità patrimoniale, scivoli sotto una soglia prefissata (il 7% o il 5%).

Ovviamente, in cambio di questo maggiore rischio che viene addossato all’investitore sono previsti dei rendimenti più elevati. Per esempio, si possono emettere titoli di questo tipo, ponendo una scadenza a 10 anni e attribuendo alla cedola un premio plus dell’1,5-2,5% sul tasso d’interesse degli altri titoli corrispondenti in durata. Nel caso in cui una congiuntura particolarmente sfavorevole eroda la ratio Core Tier 1 sotto il livello prefissato delle attività ponderate per il rischio, scatta quindi la conversione dei CoCos bond in questione che si trasformano in azioni della banca e quindi in capitale, rafforzando l’istituto. Con l’effetto collaterale, però, che l’immissione automatica di titoli sul mercato possa diluire il valore delle azioni stesse, di fatto a forte rischio di ribasso. Si tratta, quindi, magari non proprio dell’extrema ratio, ma certamente di una misura emergenziale e non ordinaria di gestione patrimoniale: così facendo, dal quel punto di vista, l’istituto si troverà infatti rafforzato. Almeno a livello ufficiale.

Ma quanto è ampio quel segmento e il rischio che porta con sé, visto l’addensarsi delle nubi all’orizzonte per il comparto bancario europeo? Parliamo di un controvalore non enorme come numero assoluto, circa 104 miliardi di euro, ma con un grosso vulnus: quel controvalore di bond con forte componente di rischio è incluso nel calcolo del core capital degli istituti. E a cui qualcuno già somma, nel computo delle liabilities totali del sistema bancario europeo cui diverrebbe sempre più urgente mettere mano, anche circa 900 miliardi di Npl (non-performing loans, sofferenze e incagli) ancora nel sistema, nonostante il calo di circa un punto percentuale su base annua al 4,4% attuale, oltretutto con una provision ratio solo del 50,7%, stando a calcoli della stessa Commissione europea.

Alla luce dei numeri ora elencati, l’Msci Europe Bank – l’indice del comparto bancario europeo – oggi capitalizza “solo” attorno ai 790 miliardi di euro. E il caso legato ai CoCos appare decisamente interessante, non fosse altro per tre motivi molto basici. Primo, è il classico strumento finanziario a doppio taglio. Da un lato garantisce un incremento rapido delle ratio di capitale e una diversificazione delle fonti di finanziamento, dall’altro però rappresenta un asset ad alto rischio che può innescare un effetto domino sull’equity e sugli altri bond, formalmente meno rischiosi, emessi dalla medesima entità. Insomma, un loro potenziale default ha, di fatto, conseguenze per il resto della struttura di capitale, attraverso il rischio di contagio diretto. Secondo, le stesse agenzie di rating assegnano a queste obbligazioni una componente equity del 50%, di fatto creando un unicum nel comparto, visto che l’investitore può perdere oltre all’intero coupon anche parte del principale, se la ratio di capitale dell’emittente scende sotto quota 7% o 5%. Terzo, l’aumento del loro peso negli anni recenti. Nel 2011, le banche europee avevano emesso circa 10 miliardi di euro di controvalore di questi strumenti, con returns in grado di raggiungere il 10%. Di fatto, pareva un business senza rischi connessi e grandemente remunerativo. Arrivando al 2017, quel controvalore di emissione è salito a più di 70 miliardi di euro con rendimenti scesi al 4%, portando la situazione a quanto ci mostra il grafico sull’andamento storico.

Cos’è accaduto in quel lasso di tempo? Il Whatever it takes. Ovvero, l’apertura della stagione della ricerca di massa del rendimento generata appunto dell’appiattimento degli yields dovuta alla politica attiva della Bce. L’accettazione di rischio cresceva e così la platea di chi non solo lo accettava, ma lo cercava, disperatamente. L’assunto era per tutti lo stesso: con il backstop della Bce alle spalle, non c’è rischio. E in effetti, per trimestri e trimestri è stato così. Peccato che da qualche mese la situazione sia mutata. A livello globale certamente, ma con un’appendice molto seria nel settore bancario Ue, non foss’altro come reazione diretta alla politica di rialzo dei tassi della Fed e all’approssimarsi della fine appunto del Qe. E mentre i rendimenti dei CoCos scendevano dal 10% al 4%, vista la richiesta di massa, calavano anche le ratio di capitale delle banche e i valori dei loro titoli azionari. All’orizzonte ora si staglia il rischio che quel Rubicone percepito impossibile da varcare al ribasso rappresentato per trimestri dal Tier 1 al 10%, ora sia invece lì, sempre più vicino al guado forzato.

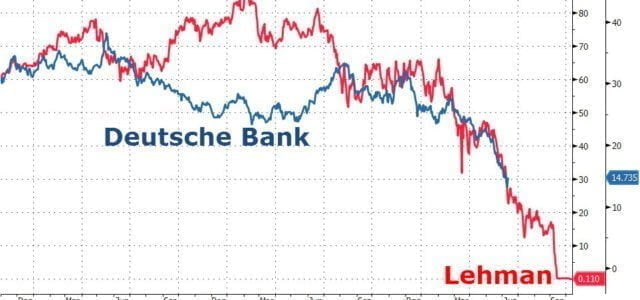

E quale potrebbe essere l’epilogo, tornando a Deustche Bank, nonostante al 30 settembre scorso i conti del fu gigante tedesco parlassero ufficialmente di una ratio Common Equity Tier 1 al 14%? Questo, chiaro e tondo. Altrimenti, cari lettori, non si spiega il raddoppio del rendimento di un bond CoCo, ovvero sensibilissimo a quella ratio di capitale, nell’arco di poche settimane e, soprattutto, quando la narrativa generale vorrebbe l’Italia della manovra in deficit e non la Germania dei conti in ordine nel mirino dei mercati, perché elemento destabilizzante dell’eurozona.

E questo lo sanno alla Bce, lo sanno a Bruxelles e lo sanno soprattutto a Berlino e a Francoforte, visto che non vi sarà sfuggito come la Bundesbank, dopo trimestri di continui richiami all’ordine e richiesta addirittura di rialzo dei tassi, da qualche tempo sia divenuta entità degna dell’attenzione di Federica Sciarelli e di “Chi l’ha visto?”, il suo impettito presidente in testa. Deutsche come Lehman? Tranquilli, non succederà. Primo, perché l’impatto sarebbe devastante a livello reputazionale per l’intero comparto e nessuno può permetterselo. Secondo, perché Mario Draghi non è stupido come Ben Bernanke. Ma, ovviamente, c’è un prezzo da pagare per tacitare quella crisi e farla evolvere in modo ordinato: anche per la Germania, l’intoccabile Germania.

Quella che si trova di fronte questo Governo è un’occasione più unica che rara: Francia e Germania sono politicamente ed economicamente al livello di debolezza maggiore dal Secondo Dopoguerra, gli Stati “falchi” del Nord senza lo scudo difensivo di Berlino contano meno della provincia di Treviso da sola e il resto del cosiddetto Club Med girovaga in ordine sparso. Se la smettessimo di usare toni da attaccabrighe al bar e di lanciare idiozie sovraniste e anti-euro a ogni piè sospinto, la crisi – che sarà pesantissima, meglio siate preparati – che ci troviamo di fronte, potrebbe davvero tramutarsi in parte in un’opportunità per il ribilanciamento degli equilibri.

Volevano trasformare l’Italia nella bomba a orologeria che garantisse a Mario Draghi, anche per nazionalità e magari future ambizioni patrie, di rimangiarsi la parola riguardo la fine sic et simpliciter del Qe, ora rischiano che quella bomba gli esploda sotto il gabinetto di casa. Non capirlo (e sfruttarlo), sarebbe a dir poco criminale. Meno male che, a guidare il gabinetto economico ombra (in realtà, quello reale), è salito in cattedra da qualche settimana Giancarlo Giorgetti. Non a caso, la musica è cambiata.