È il tema economico del quale si è parlato di gran lunga di meno in campagna elettorale, ma che non potrà continuare a essere mantenuto nell’ombra nel proseguimento della legislatura e dell’azione del governo. Si tratta del debito pubblico dell’Italia, “Il macigno”, come lo ha chiamato l’ex commissario alla spendig review e per pochi giorni primo ministro incaricato dell’Italia, Carlo Cottarelli, nel suo omonimo libro.

Alla fine dello scorso marzo esso era nuovamente salito, secondo le statistiche della Banca d’Italia, sopra la soglia dei 2.300 miliardi di euro, corrispondenti a circa 38mila euro per ogni italiano residente e a poco più di 150mila euro per una famiglia di quattro componenti. Si tratta di valori di cui tutti dovremmo preoccuparci, se fossimo chiamati a doverli rimborsare nel breve termine. Per fortuna non è così, e se è vero che il fardello è pesante, è anche vero che vi sono dei fattori che hanno permesso da diversi anni a questa parte di renderne più sostenibile il peso.

Quali sono infatti le condizioni di cui un soggetto molto indebitato vorrebbe poter trarre vantaggio? Direi che, dato un determinato ammontare del debito, ogni debitore vorrebbe poter contare su questi tre fattori:

1) pagare sul debito un tasso d’interesse limitato, il più basso possibile;

2) avere una scadenza per il rimborso del debito molto lontana nel tempo, dunque avere un debito con durata media residua molto elevata; 3) poter contare su redditi personali crescenti, in modo da poter sostenere più facilmente l’onere del debito.

Nel caso del debitore Italia le prime due condizioni si sono ampiamente verificate, mentre facciamo fatica riguardo alla terza, che è semplicemente la crescita economica del paese, la dinamica del Prodotto interno lordo. Inoltre le prime due condizioni sono rese possibili da due fattori che non dipendono da scelte interne recenti, bensì da una decisione storica, l’aver aderito al trattato di Maastricht nel lontano 1992 e aver adottato la moneta unica europea nel 1999, e, in secondo luogo, dalle politiche monetarie espansive, in primo luogo il cosiddetto Qe, il Quantitative easing, adottate dalla Banca centrale europea guidata da Mario Draghi. Peraltro queste politiche sono destinate ad attenuarsi nei prossimi mesi, come appena annunciato da Draghi dopo l’ultima riunione del board: mentre i tassi d’interesse sono previsti rimanere invariati almeno per un altro anno, gli acquisti di titoli sul mercato aperto da parte della Bce sono destinati a ridursi a 15 miliardi di euro al mese negli ultimi tre mesi dell’anno in corso, dimezzandosi rispetto ai 30 miliardi attuali, per poi scomparire del tutto con l’inizio del nuovo anno. Questa, evidentemente, non è una buona notizia per l’Italia, che farà dunque fatica a collocare a tassi contenuti i suoi titoli nei prossimi mesi e soprattutto nel prossimo anno.

Ma procediamo con ordine, affrontando i principali aspetti del debito.

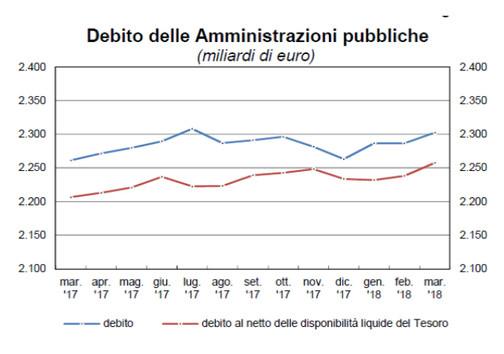

Il primo di essi è dato indubbiamente dalla sua consistenza, descritta nel grafico seguente, tratto dall’ultimo Bollettino mensile della Banca d’Italia sul fabbisogno e debito.

Come emerge dal grafico, lo stock del debito (linea azzurra) ha nuovamente superato nel marzo scorso la soglia dei 2.300 miliardi, la seconda volta che accade dopo il mese di luglio 2017. In dodici mesi il debito risulta cresciuto di 41 miliardi, una cifra consistente, ma che evidenzia un rallentamento rispetto ai valori del passato. Il grafico evidenzia tuttavia una seconda linea, di colore rosso, che si colloca su valori più bassi ed è identificata come “debito al netto delle disponibilità liquide del Tesoro”. Questa differenza ci permette di ricordare come il debito pubblico di cui parliamo normalmente e leggiamo le cifre sui giornali è in realtà un debito pubblico lordo. Esso non rappresenta infatti per intero somme spese per finanziare la spesa pubblica, ma una sua parte è data da liquidità che resta disponibile nelle casse del Tesoro. A marzo 2018 essa ammontava a 45 miliardi, dieci in meno rispetto a un anno prima. Anche detraendo questi valori non arriviamo tuttavia a una configurazione di “debito pubblico netto”, in quanto vi sono altre voci che identificano impieghi del Tesoro, quali depositi presso istituzioni finanziarie monetarie nazionali (33 miliardi) e prestiti ad altri stati dell’Euroarea e ai meccanismi europei salva-Stati (58 miliardi totali).

Sommando tutte queste voci si arriva a 146 miliardi di attività del Tesoro che debbono essere detratte dai 2.302 miliardi di debito lordo e che portano pertanto a un debito netto di 2.156 miliardi, un valore decisamente più basso del precedente, ma che non può certo essere definito tranquillizzante.

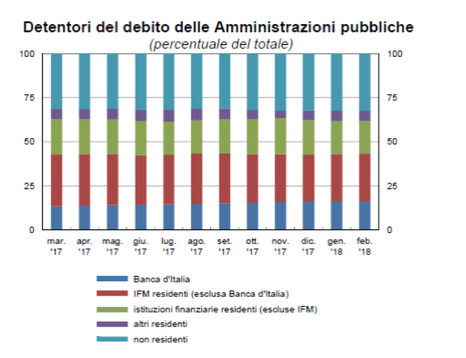

Un secondo aspetto interessante del debito riguarda chi lo detiene, cioè chi sono coloro che ci hanno prestato i soldi. Vediamo, allora, il grafico 2.

Circa un terzo del debito, pari a quasi 740 miliardi, è detenuto da soggetti esteri e per circa due terzi da soggetti nazionali, ma tra i soggetti nazionali osserviamo come una quota importante, pari a 375 miliardi, corrispondente a un sesto del debito totale, sia detenuta dalla Banca d’Italia. Si tratta semplicemente dei titoli del debito italiano acquistati, non in emissione, ma sul mercato secondario, nell’ambito delle politiche monetarie della Bce, di cui la Banca d’Italia è la “mano” nazionale.

Nel 2016 la Bce ha acquistato titoli sul mercato secondario per un ammontare pari a circa il 45% delle nuove emissioni italiane a medio e lungo termine, mentre nel 2017 tale quota è scesa al 40% e nell’anno in corso l’Ufficio Parlamentare di Bilancio prevede si ridurrà ulteriormente sino al 24%.

Riguardo alla componente estera ricordiamo che, prima della crisi del debito sovrano italiano, avvenuta nella seconda metà del 2011, quando lo spread superò i 500 punti base, quasi metà del debito italiano era detenuta da soggetti esteri. Essi all’epoca si liberarono dei nostri titoli, una scelta di cui non sembrano essersi successivamente pentiti dato che non vi è evidenza che siano ritornati sui loro passi.

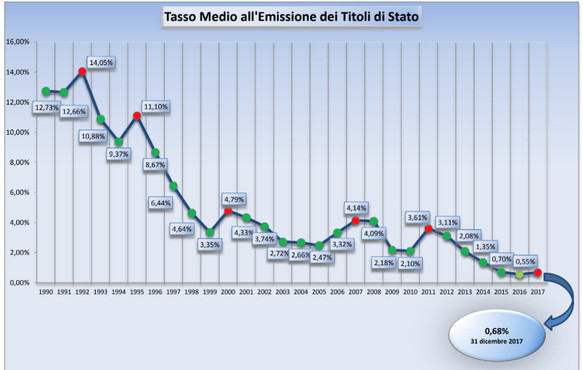

Il terzo aspetto, il più importante di tutti, è sicuramente il costo del debito. Ben pochi sanno che da oltre tre anni a questa parte, grazie alle politiche della Bce, il Tesoro italiano ha emesso i nuovi titoli a un tasso medio all’emissione sempre inferiore all’1%. Dunque il nostro debito è altissimo, ma riusciamo a rifinanziarlo a un costo irrisorio. E il merito è delle istituzioni europee, la moneta unica e la Bce.

Prima dell’inizio del Quantitative easing, avvenuto nel 2012, il tasso medio all’emissione era superiore al 3%, pertanto possiamo sostenere che la Bce abbia indotto una riduzione compresa tra i due terzi e i quattro quinti dei tassi in emissione sul nostro debito. Invece, quando non avevamo l’euro né esso era stato ancora progettato, dunque all’inizio del decennio 90, il tasso medio annuo all’emissione viaggiava tra il 12 e il 14%, come illustrato nel grafico sotto, mentre sino alla decisione di aderire all’euro, avvenuta nel corso del 1996, il tasso medio all’emissione rimase superiore al 9%. È l’euro che ci ha permesso una drastica riduzione del costo del nostro debito, facendoci risparmiare ogni anno decine e decine di miliardi di spesa per interessi. E come possa la moneta unica avere così tanti detrattori nel nostro paese resta un mistero inspiegabile.

Un quarto aspetto rilevante riguarda quanti titoli occorre emettere ogni anno, sia per sostituire i titoli che scadono che per finanziare il nuovo fabbisogno. Questa cifra è anch’essa enorme, tuttavia in forte riduzione negli ultimi anni.

Sempre l’Ufficio Parlamentare di Bilancio prevede che in ognuno degli anni 2018 e 2019 sia necessario collocare circa 380 miliardi di titoli, 35 miliardi in meno rispetto al 2017 e 100 miliardi in meno rispetto al 2013 (nonostante allora il debito totale fosse molto più basso). Il dato previsto per l’anno in corso e per il prossimo corrisponde a 32 miliardi in media al mese, dunque più di sette miliardi a settimana, cifre che ci segnalano quanto sia indispensabile restare credibili verso i mercati internazionali ed evitare di risvegliare lo spread che dorme, come abbiamo già maldestramente fatto pochi settimane fa.