Ormai lo sapete, ma, purtroppo, il mio compito è quello di ripetere le cose fino alla noia. E non perché mi diverta, vi assicuro. Ma perché occorre contrastare il martellamento della propaganda con un altrettanto martellante riproposizione della realtà, dei fatti, delle cifre. Quelli che parlano bene, lo chiamano fact-checking. Bene, il nostro comincia da un dato di fatto, incontrovertibile: il 70% del Pil statunitense si basa ancora oggi sui consumi. E giovedì, per la prima volta da due mesi, il Census Bureau ha reso nota la lettura aggiornata del dato sulle vendite al dettaglio, quello relativo a dicembre, visto che durante lo shutdown le agenzie federali non hanno diramato stime.

Il dato si divide storicamente in due sottogruppi: le Headline Retail Sales e le Control Group Retail Sales. Bene, nel primo caso il dato su base mensile segnala un -1,2%, mentre nel secondo -1,7%. Bruttini, non c’è che dire. Peccato che il primo dato sia il peggiore per la categoria addirittura dal 2009 e il secondo rappresenti il tonfo peggiore dagli attacchi dell’11 settembre 2001. Avete letto bene, se non vi fidate fate un bel controllo su agenzie di stampa e siti federali Usa. E già che siete su Internet, fate un giro anche sul sito della Fed di Atlanta per vedere come ha reagito il tracciatore del Pil in tempo reale, il mitico e quasi infallibile GDPNow alla notizia: solo il 6 febbraio segnava una previsione del 2,7% per il quarto trimestre del 2018, giovedì dopo il dato la lettura è crollata all’1,5%.

Ora, signori miei, stiamo parlando della stessa economia che fino allo scorso ottobre macinava un record dopo l’altro e che, a tutt’oggi, registra un tasso di disoccupazione ai minimi dagli anni Sessanta. Un’economia che ha visto il mercato azionario in rally per interi trimestri. Poi, di colpo, con l’ingiallire delle foglie, tutto è cambiato. Cambiato a tal punto da costringere la Fed a bloccare il piano di normalizzazione di tassi di interesse e del bilancio: un’economia di quel genere stava andando fuori strada con un costo del denaro al 2,25-2,50% e non avrebbe retto un ulteriore quarto di punto di rialzo. Non so voi, ma il poco di economia che conosco mi dice che c’è qualcosa che non va. Alla radice. Ma come, fino all’altro giorno era tutto rose e fiori, addirittura le dinamiche salariali erano così in ripresa da far balenare la tentazione di un rialzo in più nel 2019, per contrastare sul nascere eventuali e pericolose fiammate dell’inflazione, e ora abbiamo le vendite al dettaglio, in dicembre, schiantate letteralmente al suolo ai livelli dei periodi di crisi più nera? E pensate forse che da quei minimi, ora che la Fed ha bloccato le tensioni che incidevano su mercati ma anche su dinamiche del credito (e, quindi, di spesa), si possa solo risalire?

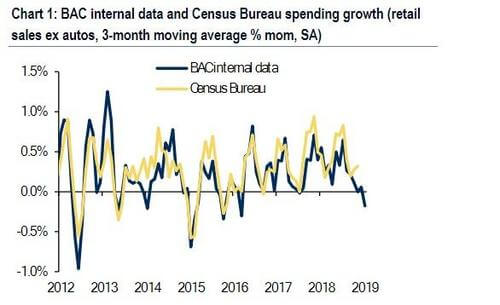

Sbagliato. Ce lo confermano due dati. Primo, la Coresight Research ha appena pubblicato il suo outlook 2019 dedicato alla chiusura di grandi punti vendita negli Usa, una sorta di summa dei maggiori studi e report sull’argomento. Bene, a oggi negli Stati Uniti i grandi marchi e le grandi catene hanno già annunciato la chiusura di 2.187 negozi fisici, di varia grandezza e importanza. A metà febbraio siamo già a questo livello, un +23% rispetto all’anno scorso. Secondo, questo grafico era contenuto nell’ultimo sondaggio di Bank of America fra i principali gestori di fondi e rivela il risultato del famoso e quasi sempre precisissimo Internal spending data della banca d’affari, basato sulle spese aggregate con carte di credito e debito. Escluso il mercato auto, il dato a di gennaio ha segnato un -0,3%, il maggior calo da tre anni a questa parte. Il tutto, dopo un dicembre – stagione dello shopping per antonomasia – totalmente piatto.

E guardate le due linee: quella blu è relativa al rilevatore interno di Bank of America, mentre quella gialla è quella del dato ufficiale del Census Bureau. Se il dato appena pubblicato da quest’ultimo, con vendite ai minimi da un decennio e oltre, vi pare brutto, guardate quale dinamica ribassista dobbiamo attenderci nell’immediato futuro, se il proxy delle carte di credito e debito si rivelerà ancora preciso e le due linee continueranno a convergere nella traiettoria. No signori, la Fed che si ferma non è la soluzione: è stata soltanto la mossa obbligata per evitare il naufragio totale. Ma la nave imbarca acqua, ovunque. E quindi, occorrono interventi strutturali per metterla quantomeno in sicurezza, prima che possa riprendere la navigazione. In parole povere, serve Qe. Altro Qe. Perenne Qe. Come in Giappone, perché il modello ormai è quello. Per tutti. Europa compresa.

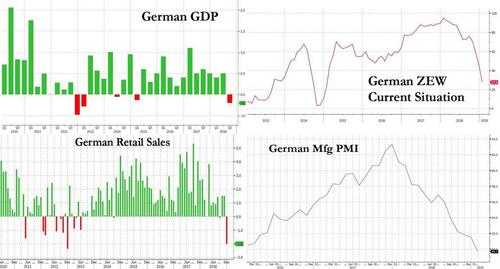

Guardate questi due grafici, se pensate che io stia esagerando e che, come vi hanno detto i grandi giornali egli economici “autorevoli”, il Qe della Bce sia finito, morto e sepolto. Beh, se così fosse, preparatevi a un effetto zombie, a un Walking dead economico in piena regola. A breve. Sempre giovedì il dato sul quarto trimestre relativo alla crescita tedesca ha segnato un bello 0%, ovvero ha evitato il secondo trimestre di fila in negativo e, quindi, il formale ingresso in recessione tecnica anche della locomotiva tedesca. Il primo grafico, però, mette in fila i principali dati macro proprio dell’economia della Germania inanellati nel corso di quel trimestre. Certo, la domanda interna ha operato un off-set enorme su quella messe da massacro ed evitato per un pelo l’umiliazione a Berlino, ma attenzione, difficilmente questo sarà un trend strutturale. Perché per contrastare quel declino sistemico e da fine ciclo, la spesa pubblica è aumentata in maniera sostanziale: Berlino ha speso, invece di accumulare surplus.

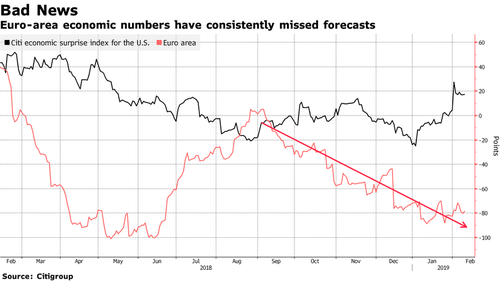

Pessima notizia, significa che siamo davvero nei guai. Anche perché contemporaneamente, i consumi privati sono cresciuti solo frazionalmente, nulla che da solo potesse controbilanciare il calo dell’economia produttiva nel suo insieme. E il secondo grafico è impietoso, perché al netto del mega-stimolo fiscale di Trump che ha garantito un boost a tempo all’economia Usa (e come vi ho anticipato, cesserà del tutto entro aprile), la comparazione di trend fra quest’ultima e i livelli di crescita europei appare disarmante. E spaventosa, perché la recessione ora andrà a impattare proprio partendo da quei livelli e quei presupposti. Per farla breve, se all’America basterà 100 da parte della Fed per guadagnare un po’ di tempo, la Bce dovrà mettere in campo 1000. E in fretta.

Ora manca solo un tassello, alla crisi generale del Continente che garantirà a Mario Draghi mano libera, questa volta – rispetto al 2012 – con l’applauso dei tedeschi adoranti: il crollo dei consumi in Francia. Già, perché le tessere del puzzle sono tutte al loro posto, ormai. Italia in recessione tecnica e nell’occhio del ciclone politico-diplomatico, Spagna che torna alle urne il 28 aprile prossimo, a ridosso delle Europee e con la forte possibilità dell’ennesimo voto senza vincitore. E Brexit ormai in cantina, perché sempre nel giorno di San Valentino Theresa May ha patito l’ennesima sconfitta parlamentare e questa volta sul mandato a trattare per un piano B (quindi, addio data del 29 marzo come d-day dell’abbandono britannico) e, dulcis in fundo, Germania che schiva la recessione solo perché il Governo ha speso nel quarto trimestre come un esecutivo italiano del pentapartito in campagna elettorale. Ora, siamo al redde rationem rispetto alla tenuta dell’asse renano: se la Germania non produce più e la Francia smette di comprare, è la fine dei giochi.

E, guarda caso, i dati di vendita di dicembre sono da mani nei capelli, soprattutto a causa del caos generato dai gilet gialli, le cui proteste si tengono sempre al sabato e nelle aree di maggior densità di attività commerciali e turismo. Senza contare la Loi alimentation, entrata in vigore il 1° febbraio, la quale eroderà ulteriormente il potere d’acquisto attraverso l’aumento indiscriminato del prezzo di oltre 3.700 beni di largo consumo: altra dinamo di potenziale contrazione delle vendite. C’è poi il rallentamento cinese che sta picchiando durissimo su un settore strategico dell’industria e dell’economia francese come quello automobilistico, mentre anche le aziende con maggiore resistenza cominciano ad avere il fiatone. Ad esempio il gigante della cosmetica L’Oreal, il quale ha appena comunicato dati di vendita sopra le attese, grazie proprio a quello che nel comunicato stampa viene definito “il dinamismo dei consumatori cinesi”. Insomma, c’è chi resiste. Ma per quanto?

Ecco le parole al riguardo del numero uno di L’Oreal, Jean-Paul Agon: «Lo sfondo a livello economico mondiale rimane volatile e, in una parola, ancora imprevedibile». Ecco, al riguardo, il giudizio del capo economista di Deutsche Bank, David Folkerts-Landau: «I rischi al ribasso in Europa, in questo ultimo mese, sono cresciuti in maniera sostanziale e netta. Se le cose dovessero peggiorare ancora, c’è una domanda che mi preoccupa: ovvero, come le autorità possono rispondere a quanto sta accadendo? E la Bce ha poco carburante nella sua tanica». Avete letto bene: il capo economista della principale banca tedesca, di fatto, non solo invoca la Bce, ma si dice preoccupato dal fatto che abbia poca strumentazione di intervento a disposizione. Come dire, a Francoforte nuovi acquisti da parte dell’Eurotower vengono già dati ora per scontati. Pena, lo schianto totale.

Infine, ecco il parere di Salman Ahmed, capo strategist di investimento alla Lombard Odier: «La preoccupazione principale che ho in questo momento riguarda l’Europa. È chiaro che la Cina sta attraversando un rallentamento, ma hanno ancora un grosso quantitativo di stimolo a disposizione nella loro cinghia di trasmissione. Mentre in Europa, la cose stanno deteriorando molto in fretta. E nonostante l’Europa non sia estranea a fenomeni di crescita modesta, l’entità e il comparire improvviso di questa ultima ondata di debolezza appare differente dagli episodi che lo hanno preceduto. E, soprattutto, riflette la realtà che il rallentamento ha raggiunto e sta ora colpendo il cuore dell’Europa». Leggi, Germania e Francia.

Sarà nuovo stimolo, sarà ancora super-Draghi: penso già dal board del 7 marzo. La domanda è quando, non se. Anzi, la domanda purtroppo stavolta è un’altra: basterà per salvare tutti? O, come ha dichiarato George Soros mercoledì scorso, l’Unione europea oggi rischia di sgretolarsi come l’Urss nel 1991?