Sapete cosa è successo in Cina a inizio di quest’anno, la vera ragione del cambio di marcia della Pboc, su ordine diretto di Xi Jinping? Due default aziendali. Ma non come i 17 che hanno colpito lo scorso anno, nuovo record assoluto, ma di entità tamponabile e, soprattutto, occultabile sotto il tappeto del salvataggio di Stato silenzioso. Questi hanno fatto rumore. A livello globale. Per il semplice fatto che sono arrivati come cadeau di inizio anno e alla vigilia di una recessione di dimensione globale, sospinta a livello industriale dalla crisi del comparto automobilistico – vedi la produzione e l’export tedeschi – proprio per il crollo delle vendite in quello che si credeva un Eldorado almeno ventennale: il mercato interno cinese, insieme a quello indiano.

La prima azienda ad andare a zampe all’aria è stata la China Minsheng Investment Group, guarda caso ditta leader nell’ambito immobiliare, comparto totalmente dipendente dalle emissioni obbligazionari allegre a livello locale e da quel casino legalizzato chiamato sistema bancario ombra (Sbs), per ridimensionare il quale la Pboc nel 2017 aveva proprio ridotto gli interventi di stimolo creditizio nel sistema. Il 1 febbraio il conglomerato finanziario con sede a Shanghai non ha ripagato gli investitori per un bond da 3 miliardi di yuan andato a maturazione il 29 gennaio. Peccato che a fronte di questo “incidente”, la China Minsheng Investment Group abbia un debito consolidato di 232 miliardi di yuan a fronte di assets per 310 miliardi di yuan, stando ai dati del 30 giugno 2018.

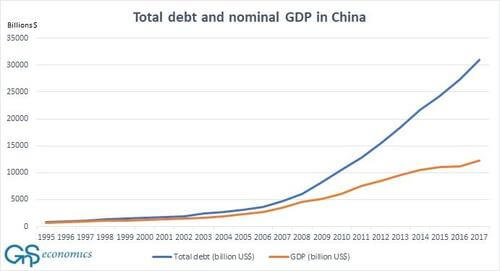

La seconda azienda ad andare al tappeto è stata la Wintime Energy, la quale dopo aver già fatto default un volta nel 2018, la scorsa settimana ha saltato un altro pagamento obbligazionario. E anche questo soggetto non sta benissimo a livelli di libri contabili, visto che anch’esso viaggia nell’ordine dei 230 miliardi di yuan di indebitamento. Ma signori, qui la questione è seria. Primo, perché questi due soggetti sono i cosiddetti big borrowers, ovvero grossi nomi nell’ambito del finanziamento allegro. E secondo perché il mercato obbligazionario cinese ha un controvalore di 11 triliardi di dollari: se cominciano a cadere i pezzi grossi, cosa succederà alle pedine piccole, se la Pboc smetterà di nuovo di pompare impulso creditizio, ovvero Qe strutturale? E questo grafico mette la situazione in prospettiva decisamente fosca, poiché compara l’andamento di crescita del debito totale (pubblico e privato) cinese con il Pil nominale del Paese a partire dal 1995, pieno Eldorado del libero commercio globale.

Ecco il grande inganno: per anni e anni, giornali, tv ed economisti autorevoli hanno magnificato la crescita cinese, portandola ad esempio di traino del mondo. Ma nessuno è andato a vedere quale fosse il sottostante e la radice stessa di quella crescita, di per sé già in grado di destrutturare gli equilibri di domanda e offerta (in primis, per la manipolazione dello yuan) e quindi prodromica alle diseguaglianze che oggi tutti condannano: debito alle stelle. E di Stato. Che, prima o poi, o si estingue, o si ripaga in eterno o esplode. E signori, c’è un approfondimento in più da fare rispetto a questa dinamica.

Nonostante la recente decelerazione che ha subito, il ritmo di crescita del debito cinese è stato tale da pesare implicitamente per il 60% di tutto il nuovo credito creato globalmente negli ultimi 10 anni. Ecco il miracolo cinese: caricare la crescita di oggi sulle generazioni di domani. Strutturalmente. Per questo, non a caso, chi studia l’economia cinese dall’inizio della sua esplosione globale parla da sempre di hard landing come conseguenza peggiore di lungo periodo, il cosiddetto worst case scenario, della sua strategia commerciale e industriale, l’atterraggio di schianto. Perché si sta andando oltre ogni possibile sostenibilità del debito, si è oltre anche al concetto di allentamento monetario perenne.

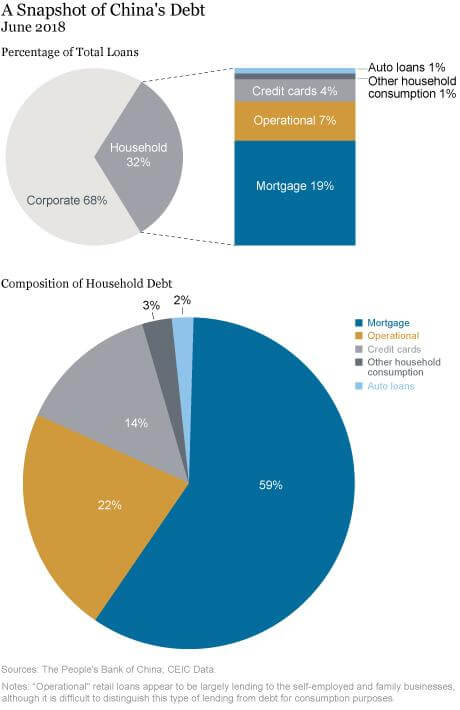

Guardate questo ultimo grafic, stampatelo se potete e attaccatevelo al muro come memo di quanto ci accadrà: il guaio, il male interiore del sistema, sta tutto qui. Lo scostamento prima della pratica di indebitamento dal settore finanziario a quello non finanziario corporate e poi la crescita sempre più rapida e incontrollata dell’erogazione allegra di credito al settore privato. Cittadini, famiglie, piccole imprese.

A partire dal 2008, l’eccesso di prestiti al sistema non finanziario in Cina è stato vissuto come la naturale risposta di un sistema come quello alla crisi finanziaria globale, mentre lo scostamento storico, il vero Rubicone, è quanto accaduto più recentemente, dopo il 2011. Ovvero, i prestiti concentrati sul settore privato. Sul cittadino medio cinese che, da lavoratore sfruttato, è diventato di colpo nuova classe media, quindi consumatore a livello globale. Acquista, viaggia, produce: è il driver. E, demografia alla mano, il suo peso a livello mondiale è palese, quanto la scelta del Governo cinese di dire addio alla politica maoista del figlio unico. Servono più consumatori, non più uomini o cittadini. Non serve fare figli per l’avvenire, ma per garantire il presente. E non della società, bensì dell’economia.

La crescita del debito privato in Cina riflette di fatto la naturale evoluzione del peso della finanza in quella società e si è dipanata in due ondate. La prima nei tardi anni Novanta, durante il periodo delle maggiori riforme finanziarie e delle privatizzazioni. La seconda, all’inizio della crisi finanziaria globale, sostanziatasi di fatto nel tasso di crescita più rapida, qualcosa come un incremento del debito di circa 5,7 triliardi di dollari o il 30% del Pil cinese. A inizio del 2018, il credito erogato verso privati in Cina ha superato quello al ramo corporate ed è così divenuto il più grande motore, la dinamo reale della crescita aggregata di prestiti nel Paese. Oggi, i nuovi prestiti verso privati pesano per circa la metà del totale del ramo.

Ed ecco il male nel male, la componente realmente faustiana dello schema Ponzi cinese che comincia pesantemente a scricchiolare: come mostra il grafico nella sua parte alta, la maggior parte dei debiti privati in Cina è denominata e fa capo a mutui immobiliari, questo nonostante altre forme di credito stiano ulteriormente, velocemente e pericolosamente crescendo. Al giugno del 2018, i mutui immobiliari pesavano per quasi il 60% (4 triliardi di dollari di controvalore) del debito privato totale, ma solo per il 19% dei prestiti bancari ufficiali totali erogati in Cina (contro il 30% della Corea del Sud e il 23% del Giappone, con le debite proporzioni di PIL, geografiche e demografiche). Insomma, è tutto o quasi debito che fa capo a finanziamenti oscuri, paralleli, sotterranei: il famoso shadow banking system, il sistema bancario ombra nato come un fungo proprio a causa dell’eccessivo credito concesso dalle istituzioni finanziarie totali e divenuto in brevissimo tempo leader reale, ancorché ufficialmente sotto copertura, del “miracolo” cinese. La crescita dei prestiti legati mutui immobiliari è stata mediamente del 27% su base annua dal 2015 a oggi, anche se a partire dalla seconda metà del 2017 abbia rallentato un po’, proprio in ossequio a tentativo della Pboc di contrarre il credito in circolazione per tamponare l’espansione senza fine del sistema di finanziamento parallelo dell’economia, reale e finanziaria.

Ecco la realtà, il quadro nella sua interezza, al netto della pantomima da cortina fumogena e distrazione di massa della guerra commerciale fra Cina e Usa. Dazi, tariffe e balzelli sono il nulla, sono la classica tempesta in un bicchiere d’acqua, sono il dito che viene osservato mentre mostra la Luna. Signori, il problema non è che l’acqua sia agitata nel bicchiere, ad esempio per i contraccolpi sul mercato automobilistico, ma il fatto che l’acqua stessa sia avvelenata al 70%. E quel veleno si chiama debito, la vera motrice della supposta e presunta crescita degli ultimi 15-20 anni di processo di globalizzazione mondiale a guida, di fatto, cinese. Non vi pare che, al netto di questo, la globalizzazione sia stata quindi soltanto una mossa speculativa di medio termine, uno scavarsi la fossa da soli che ha reso ricchi solo i mercati finanziari e i pochi che muovono le pedine, visto la mole di debito da servire, gestire e rifinanziare con cui ha a che fare già oggi Pechino, il motore dell’economia mondiale?

Una situazione simile ha soltanto un sbocco naturale: il Qe strutturale e infinito, l’helicopter money, la giapponesizzazione del mondo. Monetizzare debito per continuare a creare e mandare avanti il casinò. Oppure, lo scoppio di una bolla senza precedenti, il grande reset, l’inevitabile e ineluttabile Big Bang finanziario e schumpeteriano di distruzione creativa. Ecco, signori, cosa sottende la crisi che abbiamo di fronte, semplicisticamente definita recessione. Questa non è una recessione. E nemmeno una depressione: è il redde rationem epocale della globalizzazione senza regole.

(2- fine)