Apparentemente e stando alle cronache giornalistiche, il Forum sulla Nuova Via della Seta conclusosi lo scorso fine settimana in Cina è stato un successone. Tre, eminentemente, i risultati raggiunti. Primo, la promessa di Xi Jinping di maggiore “sostenibilità” degli investimenti, sia a livello di impatto ambientale che di tutela dei diritti. Secondo, 64 miliardi di dollari di accordi economici e commerciali conclusi. Terzo, l’ingresso operativo e in grande stile nel progetto della Russia. Insomma, il premier Giuseppe Conte non avrebbe sfidato il jet-lag per nulla. C’è però una realtà parallela della Cina che i media non raccontano troppo volentieri. Non per tiepidezza o accondiscendenza, per carità. Per il semplice fatto che mette in discussione un’intera narrativa che si è sostenuta per mesi e mesi, trimestri interi. E adesso mostra crepe strutturali e divaricanti che è meglio nascondere dietro il sipario delle cifre ufficiali e delle foto di rito, in attesa che qualcosa accada.

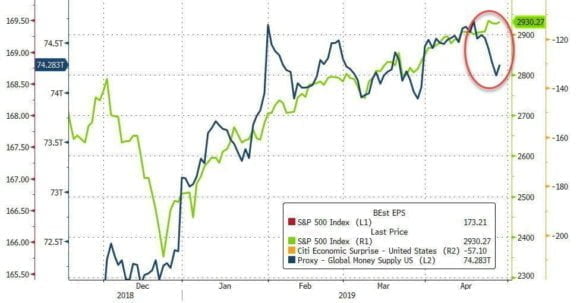

Mentre a Pechino andava in scena la parata della grandeur cinese, la Borsa del Dragone aveva appena vissuto la peggior settimana da sei mesi a questa parte. Silenzio totale, bastano due Etf che ancora garantiscono un po’ di profitto e il quadro generale può essere ignorato. Ma c’è di più. Altrove veniva infatti elaborato questo grafico. Bene, c’è più senso di quanto stia accadendo nel mondo in quelle due linee che nell’intero resoconto stenografico della tre giorni cinese. Ormai le conoscete, quel blu e quel verde ve li ho fatti andare a noia. Il primo colore rappresenta il proxy della fornitura di liquidità globale in dollari, mentre il secondo traccia l’andamento dell’indice Standard&Poor’s 500. L’ho pubblicato almeno altre due volte negli ultimi dieci giorni, sia per mostrare la perfetta correlazione fra corsi azionari e denaro a costo zero delle Banche centrali che per evidenziare il completo de-couple di quelle due linee dalla terza. Quella gialla che rappresenta i dati macro dell’economia Usa. Oggi non c’è, perché non serve più. Perché è altro che deve far paura, visto che la reazione a dir poco tiepida riservata venerdì scorso dalla chiusura di Wall Street al dato oltre le aspettative del Pil statunitense del primo trimestre parla da sola rispetto la credibilità di quella lettura.

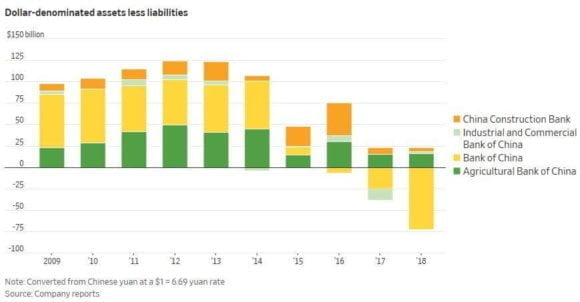

Guardate la linea blu, guardate il suo andamento nell’ultima settimana: è andata in flessione. Netta. Tradotto, un forte drenaggio di liquidità dal mercato. Liquidità pregiata, in dollari. Cos’è successo, la Fed ha ricominciato con le redemptions di titoli in detenzione, drenando così 32 miliardi di dollari alla settimana? Nemmeno a parlarne. No, la questione è più seria. E fa diretto rifermento alla Cina, nella fattispecie alle due iniezioni di liquidità monstre compiute dalla Pboc a gennaio e marzo, rispettivamente da 800 e 250 miliardi di dollari. Cos’è accaduto, quindi? La Banca centrale cinese, così come il Politburo del Partito, hanno ribadito in più di un’occasione il fatto che lo Stato continuerà a supportare l’economia, pur non in maniera indiscriminata. Almeno così dicono. In compenso, il problema nel problema sta dentro questo secondo grafico, dal quale si evince che le principali banche del Dragone stanno patendo una sempre maggiore scarsità di dollari, valuta fondamentale per finanziare la loro operatività, in patria come all’estero. Investimenti legati alla Nuova Via della Seta compresi. Anzi, in testa.

Il grafico è chiaro: alla fine del 2018, le liabilities in dollari dei principali quattro istituti cinesi superavano i loro assets denominati in biglietti verdi. Soltanto nel 2013, le quattro banche insieme avevano circa 125 miliardi di dollari in assets in più rispetto alle liabilities. Ora, invece, devono più dollari a creditori e clienti di quanti ne detengano. E a rendere possibile questa netta inversione solo negli ultimi anni è stata una sola delle quattro banche, la Bank of China, la quale alla fine dello scorso hanno aveva liabilities in dollari pari a 72 miliardi in più rispetto agli assets nei bilanci. Il tutto, tanto per rendere la questione ancora più profonda nella sua opacità, con una deriva turca nell’utilizzo di strumenti come gli swaps valutari, perfetti per mascherare e tamponare buchi ulteriori. Insomma, le cifre appena elencate sono quelle che fanno riferimento ai bilanci e alla voci in essi incasellate: quanto siano vere e quanto altro sia contabilizzato altrove o in altra maniera, resta ovviamente avvolto nella nebbia cinese.

Ora, Pechino ha riserve estere per un controvalore di 3,1 triliardi di dollari, quindi non esiste un problema di natura turca rispetto a buchi da tamponare, ma proprio perché la Cina ha finora offerto di sé solo la faccia della crescita continua e del potere di investimento infinito, difficilmente la Pboc permetterà alle quattro banche in questione di accedere anche per ammontare minimi a quelle riserve, pena una perdita di credibilità verso il mercato che potrebbe essere auto-alimentate. E molto pericolosa.

E sapete qual è il gorgo principale in cui va a concentrarsi il drenaggio maggiore di dollari in Cina? Proprio gli investimenti della Nuova Via della Seta, un vero e proprio salasso di biglietti verdi a ciclo continuo. Per il semplice fatto che i Paesi con cui la Cina ha concluso accordi infrastrutturali, per la grandissima parte, hanno enorme esposizione debitoria estera. Ovviamente in dollari, non in valuta interna o in yuan. Quindi, esigono pagamenti in dollari. Tanti, come mostra il primo grafico. Il quale ci dice chiaramente che qualcosa sta andando fuori giri nella fornitura di liquidità pregiata al sistema finanziario, aprendo scenari da attenta riflessione.

Primo, avremo a breve la prova del nove della correlazione perfetta fra Borsa e Banche centrali, il doom loop globale? Ovvero, il re-couple continuerà o andrà in de-couple, innescando quindi una netta correzione dei corsi? E che la questione legata alla liquidità sia l’unica variabile che realmente conta sui mercati lo conferma un’altra criticità cinese bellamente sottaciuta dalla stampa. Nel 2018, i default su bond onshore – sul mercato interno – del Dragone raggiunsero il controvalore record di 119,6 miliardi di yuan, un dato quadruplicato rispetto all’anno precedente. Il motivo? Un bel credit crunch, appunto, che strinse nell’angolo le aziende e colse con la guardia abbassata la Pboc, non si sa quanto volutamente. A oggi il livello ufficiale di mancata ottemperanza sulle scadenze obbligazionarie è basso, circa 11 miliardi di yuan di controvalore, ma ciò che deve far paura è il profilo dei soggetti coinvolti, terribilmente prossimi al cuore pulsante del corpaccione da 40 triliardi di dollari (non yuan) del sistema finanziario cinese nel suo complesso: quasi tre volte il Pil del Paese.

Ad esempio, il conglomerato più famoso e famigerato, Hna Group, il quale a inizio aprile ha fatto default su un prestito contratto soltanto sette mesi prima. Nella fattispecie, una sua unità controllata e quotata a Hong Kong, la Cwt International Ltd, la quale è sotto minaccia dei creditori per un prestito da 1,4 miliardi di yuan (180 milioni di dollari) contratto lo scorso settembre: se non pagherà il dovuto, il rischio è quello della confisca di gran parte degli assets aziendali, fra cui la partecipazioni azionaria in un’unità di logistica, proprietà negli Usa e campi da golf in Cina. E stiamo parlando del soggetto che fino al 2018 sembrava il re del mercato, essendosi imbarcato in operazioni di vendita di assets per 25 miliardi di dollari, la più grossa ondata di acquisizioni a livello globale della storia cinese.

Non vi basta? Che problema c’è, la cronaca recentissima ci viene incontro. A metà del mese che si conclude oggi, infatti, quella che gli operatori definiscono la “JP Morgan cinese”, ovvero la China Minsheng Investment Group, ha visto attivate le clausole di cross-default su un bond denominato in dollari da 800 milioni di controvalore. Per un conglomerato finanziario di quel livello può sembrare un mal di pancia o poco più, ma occorre sapere che la China Minsheng Investment Group siede su un debito totale di 232 miliardi di yuan, a fronte di assets per 310 miliardi di yuan. Il tutto stando a dati del 30 giugno 2018, certificati dalla Shanghai Brilliance Credit Ratings. E ad aggravare il quadro in prospettiva c’è il fatto che la stessa azienda ha già fatto default lo scorso febbraio, quando un bond da 3 miliardi di yuan con maturazione 29 gennaio ha visto passare la scadenza senza che il pagamento fosse assicurato: da allora, i guai finanziari sono continuati ad aumentare. Tanto che in contemporanea con l’annuncio di nuove difficoltà sulle scadenze, la China Minsheng Investment Group ha non solo ingaggiato un team legale della Kirkland & Ellis, ma anche dato vita a un comitato dei creditori per tentare di stabilizzare le finanze della compagnia: passo che tipicamente anticipa, di poco, un vero e proprio processo di ristrutturazione debt-to-equity.

Direte voi, cosa sono le clausole cross-default e perché configurano un problema serio? Sono clausole che, in determinate condizioni pre-concordate nel contratto legato all’obbligazione, vedono i pagamenti a esse legate immediatamente esigibili dal creditore. Ed è questo il caso, poiché i problemi della casa madre sono immediatamente andati a coprire l’affiliata Yida China Holdings, fattispecie che da contratto ha appunto reso parte del debito immediatamente da liquidare. Di fatto, un qualcosa che ha innescato una reazione a catena sulle stesse securities dell’affiliata: ecco il perché del prefisso cross. D’altronde, quando si fa il passo più lungo della gamba, capita. E la China Minsheng Investment Group lo ha fatto decisamente, visto che dalla sua fondazione nel 2014, il conglomerato ha speso più di 4 miliardi di dollari in investimenti, ammassando contemporaneamente liabilities che allo scorso settembre ammontavano a 35 miliardi di dollari. Vi basta?

A me no, occorre renderlo ben chiaro delineato il quadro. Come fa questo grafico finale, il quale su dati elaborati da Bloomberg ci dice che obbligazioni facenti capo ad almeno 44 differenti aziende cinesi e con un controvalore totale di 43,7 miliardi di dollari stanno per dover affrontare imminenti pressioni sulle scadenze di pagamento. E come vedete, i prossimi trimestri non appaiono più rosei, almeno fino all’autunno del 2021. In parole povere, o la Pboc continua a inondare il sistema di liquidità come ha fatto in gennaio e marzo oppure il computo totale dei default aziendali per quest’anno rischia di avvicinarsi molto al livello record del 2018.

Insomma, al netto degli annunci ufficiali dei giorni scorsi da parte di Pboc e Politburo, dettati da un aplomb diplomatico forzatamente richiesto dalla mediaticità dell’appuntamento politico del Forum di Pechino, le leadership del Dragone è chiamata, fin da ora, a prendere una grossa decisione. Lasciare, come aveva detto lo scorso anno Xi Jinping, che il processo di deleverage di una società troppo indebitata prenda piede e faccia il suo schumpeteriano cammino, al netto dell’instabilità finanziaria che questo innescherà. Oppure restare saldamente al controllo dell’intero sistema, come di fatto lasciato intendere attraverso le due iniezioni monstre di liquidità occorse a gennaio e marzo. Tertium non datur, se non la scappatoia di breve respiro del prendere tempo attraverso gli stop-and-go della pantomima sul commercio globale.

Con un problema in più, però. Se a prevalere sarà la seconda opzione, occorrerà davvero usare un bazooka senza precedenti, perché quel dato di liquidità in dollari andato a precipizio nelle ultime settimane ci dice che la sete di cash del sistema cinese, in ogni suo meandro, è illimitata e quasi inestinguibile. E siccome alla base di quel processo di drenaggio c’è un qualcosa di strutturale come la Belt and Road Initiative, pare scontato che il nuovo Qe cinese – più o meno ufficialmente annunciato – sarà davvero strutturale, pressoché permanente e a-ciclico. Tanto più che a ottobre ricorrerà il 70mo anniversario dalla fondazione del Partito comunista cinese, quindi le turbolenze di mercato saranno vietate per legge. A qualsiasi costo. Cosa accadrà, però, quando le forze di mercato, quelle reali, chiederanno il conto? Questione che lasceremo agli storici. Bellici.

P.S.: Che bello sarebbe un mondo senza ipocrisia in cui ci fosse il coraggio di ammettere che in Spagna possono votare altre 100 volte, sguazzando nell’ingovernabilità più totale e avendo comunque lo spread calmo come un lago alpino. E non perché hanno i conti relativamente in ordine e il deficit tornato nei parametri, ma solo perché in realtà governano – de facto e non certo da oggi – gesuiti e Banco Santander. E del voto della gente non frega nulla a nessuno.