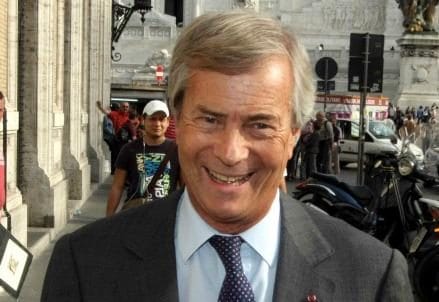

Credo sia condivisibile il giudizio positivo espresso da Zaccheo su queste pagine sul ritorno nelle telecomunicazioni di un’azienda almeno in parte pubblica come Enel con la costituzione di Enel Open Fiber e la prospettiva di fusione con Metroweb. Qui non si tratta di libero mercato o statalismo, ma di mantenere il controllo pubblico su strutture strategiche per il Paese come le reti di comunicazione e, nel caso in oggetto, della banda larga. Sono anche condivisibili i timori di Zaccheo per un possibile ripensamento del governo, visto il comportamento dei precedenti esecutivi e l’indifferenza dell’attuale sulla permanenza della rete fissa in rame in Telecom Italia, ormai da tempo in mano straniera. Senza l’intervento di Enel, Telecom avrebbe raggiunto una posizione di dominanza sulle reti di telecomunicazione italiane ed è quindi comprensibile il disappunto del socio di maggioranza relativa, la francese Vivendi, e del suo patron, Vincent Bolloré.

La quota di Vivendi in Telecom Italia è poco sotto quel 25% che porterebbe all’Opa obbligatoria, ma non corrisponde alla strategia finora seguita da Bolloré, che ha trasformato Vivendi in una società media e di contenuti, mantenendo quote minoritarie nelle società telefoniche. Con questa strategia è coerente il recente acquisto di Mediaset Premium e chi scrive aveva ipotizzato che la quota di controllo in Telecom fosse una sorta di portage in favore di Telefonica, di cui pure Vivendi è socio. L’acquisizione di Metroweb avrebbe notevolmente aumentato il valore strategico di Telecom e rafforzato la posizione di Vivendi sotto tutti gli aspetti. L’intervento di Enel ha riaperto i giochi e costretto a rivedere le posizioni, come indica la recente dichiarazione del nuovo amministratore delegato di Telecom, Flavio Cattaneo, sulla sospensione dei piani di vendita delle torri Inwit e della filiale brasiliana, uno dei punti che avevano portato alle dimissioni, almeno secondo i commentatori, del precedente ad Massimo Capuano.

La vicenda Telecom si collega a un’altra vicenda in atto nel mercato telefonico italiano: la fusione tra Wind e 3 Italia, con i relativi problemi posti dall’antitrust europeo. La società risultante dalla fusione avrebbe più di un terzo del mercato, superando Telecom Italia e relegando Vodafone al terzo posto. Esattamente ciò che preoccupa l’Ue, che teme un accordo a sfavore degli utenti e, per questa ragione, ha già bloccato un’analoga operazione nel Regno Unito tra O2 e Three. Per ottenere il via libera, le due società stanno pensando di cedere le frequenze che risulteranno ridondanti dopo la fusione e circa 5000 antenne, così da lasciare un quarto operatore sul mercato.

Secondo quanto riportato da Il Sole 24 Ore e Bloomberg, diverse sono le aziende che potrebbero essere interessate, come Sky, l’italiana Tiscali, la svizzera Fastweb e la francese Iliad. Quest’ultima è particolarmente interessante perché il suo azionista di controllo, Xavier Niel, è presente in Telecom Italia con opzioni che gli consentono di salire fino al 15% del capitale. Iliad gestisce in Francia Free, che conta per più del 15% del mercato e che ha condotto un’aggressiva politica di prezzo, una strategia che potrebbe piacere all’antitrust europeo. Niel, che ha investito capitali personali, ha appena rinnovato al settembre 2017 un’opzione in scadenza per quasi il 5% di azioni Telecom Italia, a dimostrazione di voler rimanere in gioco. Un gioco, peraltro, che tutti i giocatori sembrano giocare su più tavoli.

Sullo sfondo rimane un problema irrisolto: il destino di Sparkle, la società al 100% di Telecom Italia proprietaria di più di 500.000 chilometri di cavi sottomarini per le comunicazioni intercontinentali. Sparkle era entrata recentemente come possibile elemento di scambio nella trattativa per l’acquisizione di Metroweb, ma ora sembra destinata a rimanere in Telecom. L’importanza strategica di Sparkle è molto rilevante, per cui possiamo aspettarci a breve termine un’altra puntata della storia.