Il 2016 è stato per le borse l’anno della “politica” prima con la Brexit, poi con le elezioni del nuovo presidente americano e infine con il referendum sulla riforma costituzionale in Italia con relativo cambio di governo. Nei primi mesi dell’anno in realtà non si credeva che questi temi potessero essere così determinanti; la ragione, molto semplice, è che nessuno credeva veramente che i risultati potessero essere di rottura rispetto ad andamenti consolidati e rispetto a quanto veniva presentato come “razionale” e ragionevole sui principali media. La sottovalutazione degli investitori trovava corrispondenza nei sondaggi e nelle probabilità che si davano alla vittoria del leave al referendum sulla Brexit o a quella di Trump nelle elezioni presidenziali americane. Il mercato non solo è stato preso completamente in contropiede dalla vittoria del leave, ma, meno di sei mesi dopo, anche dall’esito elettorale americano. Oggi le discussioni riguardano gli impatti di eventi politici su cui dodici mesi nessuno avrebbe scommesso.

Nessuno ovviamente sa cosa possa succedere nel 2017, quello che possiamo però dire già oggi è che le sfide “politiche” dell’anno appena cominciato sono maggiori di quelle del 2016 sia in Europa che nei rapporti tra Stati Uniti e resto del mondo. A metà marzo si voterà in Olanda; il partito di Geert Wilders, con il suo programma anti-europeo, continua a essere, secondo i sondaggi, un possibile vincitore. A fine aprile si terranno le elezioni in Francia con la partecipazione di un candidato, Marine Le Pen, decisamente anti-Europa e soprattutto anti-euro. Fillon pare in vantaggio, ma dopo quello che è successo nel 2016 non è il caso di assumerlo come scontato. Dopo le elezioni francesi e dopo l’estate sarà il turno di quelle tedesche. Il partito di Angela Merkel continua ad avere il favore dei sondaggi e dei pronostici nell’elezione che meno spaventa i mercati. Se una delle due elezioni precedenti, in particolare quella francese, dovesse andare “male” si assisterebbe con ogni probabilità a un radicale rimescolamento delle carte.

Questa tornata elettorale che coinvolge la prima e la seconda economia dell’area euro avviene in un contesto particolare influenzato da tre fattori. Il primo fattore è la vittoria del leave in Inghilterra; un esito che per il momento non ha avuto implicazioni negative sull’economia reale inglese. È vero che l’Inghilterra ha sempre goduto di uno status speciale all’interno dell’Europa, ma il precedente posto è comunque pericoloso e l’esempio decisamente sfidante per il resto dell’Europa. Il secondo elemento è una presidenza americana completamente diversa, in tema di politica estera, rispetto a quella appena conclusa. Ancora nel 2012 Trump “twittava”: “l’euro è in pessima forma. Con la Germania, che supporta la valuta, vittima di un rallentamento l’intero euro potrebbe cadere. Un giorno cadrà”. È lecito chiedersi quanto possa essere deciso l’intervento degli Stati Uniti se l’euro dovesse traballare pesantemente nei prossimi mesi. Viste le contraddizioni all’interno dell’Europa e la rigidità assoluta tedesca forse non basterebbe nemmeno un intervento “violento” e deciso; tanto meno se l’intervento non ci fosse o riflettesse la convinzione che non è poi così utile o necessario salvare l’euro e l’Europa.

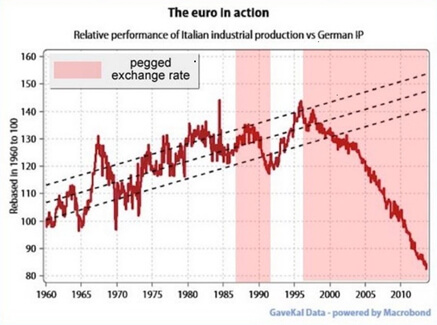

Il terzo fattore riguarda lo stato economico dell’unione. La terza economia dell’area euro, l’Italia, è in deflazione mentre il resto del continente comincia a vedere un po’ di inflazione. Il suo debito pubblico non solo è continuato a salire ma salirà ancora, almeno nel breve, per i costi del salvataggio bancario e per la pessima performance economica. Anche l’economia francese non si sente troppo bene, insieme a quella spagnola o portoghese, mentre quella greca è stata devastata in modo inimmaginabile. Non c’è un giorno che passa in cui non si leggano report di banche d’affari o articoli di economisti che evidenziano la pessima spirale in cui è entrata l’economia italiana dall’introduzione dell’euro. Valga per tutti il grafico qua sotto che mostra come l’andamento della produzione industriale italiana rispetto a quella tedesca abbia interrotto una correlazione decennale, in cui i due Paesi ottenevano risultati del tutto equiparabili, proprio successivamente all’introduzione dell’euro.

Se questo è lo scenario si possono aggiungere due considerazioni: la prima è che le sfide sono enormi e bisogna essere molto bravi, molto coesi e molto lucidi; la seconda è che non è necessariamente l’inizio di tutti i mali.