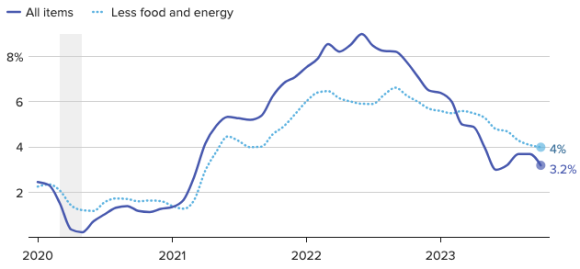

Martedì è stato diffuso il dato dell’inflazione statunitense misurato attraverso il CPI. A ottobre, il tasso d’inflazione annuale si è attestato al 3,2%, in diminuzione rispetto al 3,7% registrato il mese precedente, sorprendendo le proiezioni fornite dagli analisti che prevedevano una lettura del 3,3%. La decelerazione è stata principalmente guidata dal settore energetico, che ha registrato una variazione mensile negativa del 2,5%, e dal settore dei veicoli usati, con una diminuzione mensile dello 0,8%.

L’inflazione core invece, deprivata dalle componenti energetiche e alimentari, si è attestata al 4% annuale, anch’essa in calo rispetto al 4,1% del mese precedente.

Per quanto riguarda i servizi, i prezzi al consumo rimangono ancora elevati nel reparto alloggi, con una variazione annuale del 6,7%, e nella componente dei trasporti, con un incremento annuale del 9,2%.

Grafico 1 – U.S. Consumer Price Index (variazione % annuale)

I mercati hanno subito reagito con entusiasmo, registrando guadagni del 2,25% circa per il Nasdaq, mentre l’indice future del dollaro americano, utilizzato spesso come valuta di rifugio, è diminuito dell’1,5% circa.

Il sentiment positivo degli investitori persiste, mantenendo la stessa traiettoria intrapresa a seguito della riunione del Fomc della Fed del 1° novembre. Dopo l’uscita del dato dei prezzi al consumo, i mercati hanno completamente tolto dal tavolo delle possibilità ulteriori aumenti dei tassi d’interesse, e continuano a prevedere tagli a partire da maggio 2024. Attualmente, i tassi d’interesse reali si aggirano intorno al 2,30%.

La situazione appare perciò molto chiara agli occhi degli investitori. La Fed sembra trovarsi a un passo dall’aver raggiunto l’obiettivo di riportare l’inflazione al 2%, nonostante il Presidente Powell abbia ribadito, durante le conferenze della scorsa settimana, che le politiche monetarie della Banca centrale non saranno influenzate da un paio di dati positivi come quello giunto martedì.

È però essenziale ricordare che, ormai da diversi mesi, la disinflazione è sotto gli occhi di tutti e il dato di ottobre non fa altro che confermare il lavoro che la Fed sta portando avanti ormai da ben 18 mesi. La vera domanda che dobbiamo porci è cosa sta spingendo i mercati verso l’alto e quali indicatori dovremmo monitorare nei prossimi mesi per ottenere una visione più chiara.

Innanzitutto, novembre e dicembre sono due mesi storicamente positivi per le borse americane. Inoltre, come ho già evidenziato in un articolo precedente, le borse sembrano aver lasciato il peggio alle loro spalle, credendo fermamente alle proiezioni della Fed, secondo la quale non ci sarà alcuna recessione nel 2024.

Con i dati attuali, questo scenario presentatoci potrebbe apparire plausibile considerata la crescita economica robusta, l’inflazione al ribasso e il mercato del lavoro ancora positivo. Tuttavia, dobbiamo prestare particolare attenzione alle condizioni finanziarie dettate dai mercati. Il rally delle ultime settimane, se protratto, non renderà la situazione gradevole alla Banca centrale.

Pertanto, il primo punto di focalizzazione deve essere posto sulla finanza, dato che il cosiddetto “effetto ricchezza”, ossia l’influenza che i mercati finanziari e il mercato immobiliare hanno nei confronti dell’economia reale, ha oggigiorno un impatto estremamente rilevante.

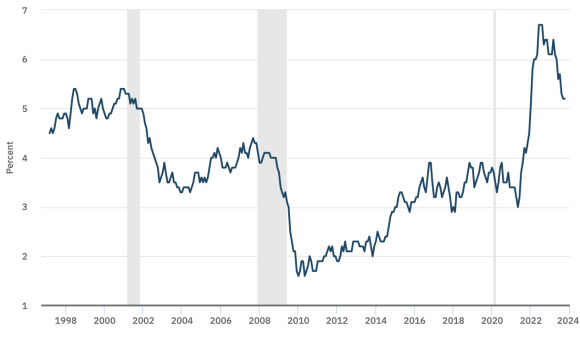

In secondo luogo, ci sono diversi dati macroeconomici fondamentali da tenere in considerazione. Tra questi, spicca la crescita dei salari nominali, che nella lettura precedente si è attestata al 5,2% sulla base della media trimestrale. Dall’andamento del grafico sottostante emerge chiaramente il declino iniziato ad agosto 2022, ma rimaniamo ampiamente al di sopra dei livelli pre-pandemici, quando la crescita si attestava al 3,8% nel gennaio 2020. Sarà importante tenere monitorata la crescita dei salari nominali, dato che esercitano un forte impatto sul lato della domanda, e un eventuale rimbalzo potrebbe innescare una nuova accelerazione dell’inflazione.

Grafico 2 – Crescita salari nominali americani (media a 3 mesi)

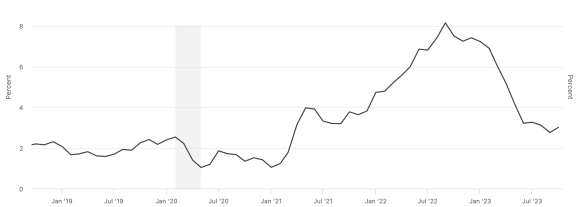

Un altro indicatore essenziale da monitorare è il CPI core dei servizi, senza considerare la componente degli alloggi. Il Presidente Powell stesso ha dichiarato che presterà particolare attenzione a questa forma d’inflazione, la quale si è attestata al 3% annuale nell’ultima lettura, in leggero aumento rispetto al 2,75% registrato a settembre. Anche questo dato, nel caso dovesse ritornare a valori più elevati a causa di aumenti nei prezzi dei servizi, potrebbe destare preoccupazioni nella Fed.

Grafico 3 – CPI core servizi senza componente alloggi (variazione % annuale)

Infine, un ultimo aspetto al quale bisogna porre particolare attenzione è l’effetto base che si rifletterà nelle prossime due letture dell’inflazione, ovvero novembre e dicembre 2023. Infatti, come si evince dai dati rilasciati dal Bureau of Labor Statistics, negli stessi mesi del 2022, l’indice non aggiustato stagionalmente che misura il CPI americano ha registrato una diminuzione, passando da 298 a ottobre 2022 a 297,71 in novembre e 296,79 in dicembre. Quindi, al netto di eventuali cali significativi del reparto energetico, potremmo vedere l’inflazione (misurata annualmente come variazione percentuale) nei prossimi due mesi rimanere agli stessi livelli attuali o probabilmente aumentare.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.