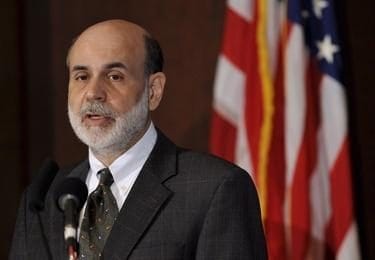

Tra Washington e Wall Street tutti s’interrogano ancora sulla corretta interpretazione dell’improvviso rialzo del tasso di sconto deciso dalla Fed a metà settimana. Se e’ vero che il “signalling” del buon banchiere centrale deve sempre sorprendere un po’, e’ un fatto che i mercati non sono sembrati troppo colpiti dalla mossa di Ben Bernanke.

Chi “finge”, chi “bluffa” tra banca centrale e sistema dei grandi intermediari? La Fed ha ritoccato di soli 25 punti base un tasso sostanzialmente “laterale”: non quello di rifinanziamento diretto del mercato (Fed funds) ma quello dei prestiti di ultima istanza al sistema bancario.

Ma proprio in questo sta probabilmente l’incisività simbolica di un passo che le grandi banche fanno mostra (comprensibilmente) di ignorare: e con loro numerosi analisti e commentatori. Bernanke sa che non è ancora ora di ricominciare a fare politica monetaria: non può soffocare una ripresa che non è ancora nella culla: è in incubatrice, fatica a nascere per davvero.

Ma lui – come gli altri banchieri centrali – sa che non ci sarà ripresa “sana” se non inizia il prosciugamento dei vasti acquitrini di liquidità, residui dello spegnimento degli incendi esplosivi della Grande Crisi. E nell’enfatizzare il suo ruolo di “banca delle banche”, la Fed sa di esercitare anche una pressione politica gradita all’amministrazione Obama.

PER CONTINUARE A LEGGERE L’ARTICOLO, CLICCA SUL SIMBOLO >> QUI SOTTO

Tirare un po’ la briglia dei tassi in funzione antispeculativa significa tenere alta l’eco dell’ultimo G7 (anche i banchieri devono pagare i conti della crisi) e accelerare il recupero di un leadership nel governo della moneta, della finanza e dell’economia. Certo è un altro capitolo – forse meno chiacchierato – della resa dei conti tra finanza di mercato, governi e authority che è il vero tema dell’exit strategy: forse più ancora dell’atteggiamento della Cina nei confronti del dollaro e del debito pubblico Usa.

Perché – come stanno dimostrando anche gli attacchi speculativi contro l’euro o contro i titoli di stato di alcuni paesi dell’eurozone come Spagna e Portogallo (e sulla carta come la stessa Italia) il veicolo attivo delle turbolenze di mercato sono sempre i grandi intermediari bancari internazionali.

Gli stessi che – veniamo a scoprire – hanno contribuito certamente a coprire contabilmente il buco delle finanze pubbliche greche e a gestirlo con pura ingegneria finanziaria. Il braccio di ferro sulla riforma bancaria preannunciata da Obama (tanto draconiana da aver spaventato anche i ministri economici della Ue) dunque è il tavolo sul quale la Fed ha calato la prima carta: non pesante, ma certamente in anticipo sui tempi.

In Europa, d’altronde, l’ordine del giorno è lo stesso, anche se la crisi della Grecia sembra più carica di connotati politici. Invece il tema di fondo è e resta: chi governa/difende l’euro? Quali sono le sanzioni per chi viola le regole su un mercato (su una moneta) che conservano alla fine una forte connotazione di "bene collettivo", non usurpabile dal puro gioco del rischio finanziario?

PER CONTINUARE A LEGGERE L’ARTICOLO, CLICCA SUL SIMBOLO >> QUI SOTTO

Stiamo anzitutto parlando – ed è un bene – di un’Europa tornata in carne ed ossa: l’Eurozona a 17, non l’Unione a 27, quella che si è data come primo presidente un oscuro politico belga. E’ un’Europa che ha come leader il presidente della Bce e ha le carte in mano per superare il suo esame di maturità: perché è ormai chiaro – all’opinione pubblica italiana lo ha spiegato quel grande ed esperto europeista che è Tommaso Padoa-Schioppa – che la Grecia può, anzi, deve essere salvata anche contro le resistenze della stessa Grecia.

La quale – non a caso – ha affidato nel bel mezzo della crisi il ruolo di direttore generale della tesoreria pubblica a un ex manager della Goldman Sachs: la banca che ha avuto un ruolo chiave nel costruire il derivato del 2001 che ha falsificato i conti di Atene obbligato perfino il governatore della Banca d’Italia a prendere pubblicamente le distanze dalla sua investment bank.

Ma tant’è: se le piazze di Atene, in questi giorni, non sono quelle di Buenos Aires durante una delle periodiche crisi finanziarie dell’Argentina, è perché la Grecia è nell’euro. Cioè ha già evitato la sanzione "di mercato" per il non aver rispettato la forma e la sostanza delle regole dell’Unione economico-monetaria.

Quindi deve sottostare alla sanzione istituzionale implicita nell’aver aderito a una sistema monetario a maglie molto strette, non dissimile da quello statunitense. Se questo comporta una momentanea perdita di sovranità sostanziale da parte di Atene o sacrifici più duri per i greci, non è affatto sorprendente o scandaloso: se la California o la città di New York sono sull’orlo della bancarotta, godono della protezione implicita del dollaro e del rating sovrano Usa, ma devono licenziare dipendenti, imporre nuove tasse, ristrutturare i loro bond presso banche che a loro volta si rifinanziano presso la Fed.

PER CONTINUARE A LEGGERE L’ARTICOLO, CLICCA SUL SIMBOLO >> QUI SOTTO

Nessuno si sognerebbe di far intervenire il Fondo monetario a sostegno del governatore Schwarzenegger e del sindaco Bloomberg: Obama lo consentirebbe? Infatti la Germania di Angela Merkel fin dal primo giorno della crisi greca (europea) è stata ferma nell’affermare che il default di un paese dell’Eurozona è un problema dell’Eurozona, risolvibile dall’Eurozona.

Chi invoca il Fmi o attacca l’euro o il debito pubblico spagnolo (italiano) sta conducendo due guerre in una: contro l’Europa e contro tutti i tentativi di ridimensionare lo strapotere dei mercati finanziari che hanno provocato danni senza precedenti all’economia globale.

Per questo, se Mario Draghi si ritiene davvero candidato alla presidenza della Bce, sarebbe utile che facesse conoscere le sue opinioni sulla crisi greca e sulla speculazione contro l’Eurozona. Siccome è da sempre un uomo intellettualmente libero, non dovrebbero metterlo in difficoltà né il suo passato alla Goldman Sachs, né il suo presenta a capo del Financial Stability Board, nuovo braccio secolare del Fmi sul terreno della ricostruzione della finanza