Nell’intervento di ieri ho sostenuto, commentando l’audizione del ministro Giorgetti in Parlamento, che non ha molto senso porre rigide regole in sede europea per imporre riduzioni forzate del rapporto debito/Pil agli Stati che si trovano con valori elevati del medesimo. E la ragione principale è che tale obiettivo non può essere assolutamente perseguito in via diretta, a rischio di ottenere l’esatto contrario.

Nessun capo di governo può decidere direttamente di ridurre tale rapporto, o di far crescere l’economia, allo stesso modo con cui nessuno scrittore può decidere di scrivere un capolavoro, nessuno scienziato decidere di realizzare una grande scoperta o di conseguire il Nobel, nessun insonne cronico di addormentarsi a un preciso orario. Sono tutti “stati essenzialmente secondari”, come definiti dal filosofo Jon Elster, i quali richiedono di compiere determinate azioni, coerenti ma del tutto collaterali, nell’auspicio che esse conducano all’evento desiderato.

Il tema della sostenibilità dei debiti pubblici è in primo piano dagli albori della costruzione della moneta unica europea e quando nel 1992 fu sottoscritto il Trattato di Maastricht si pensò di garantire tale obiettivo introducendo due vincoli parametrici di finanza pubblica: il rapporto debito/Pil non avrebbe dovuto superare il 60%, mentre il rapporto deficit/Pil non avrebbe dovuto superare il 3% ogni anno.

Ma perché introdurre due vincoli quando solo il primo poteva essere considerato sufficiente? Infatti, uno stock di debito al 60% del Pil difficilmente potrebbe essere considerato a un livello rischioso. E dei due obiettivi quello più importante è indubbiamente il primo, poiché è da esso che si traggono valutazioni circa i rischi sulla sostenibilità del debito: un valore elevato e crescente nel tempo è segnale di pericolo, così come un valore rapidamente crescente anche se non elevato in partenza. Tuttavia, esso è un obiettivo di lungo periodo e non conseguibile nel breve, non ottenibile in pochi anni, soprattutto se si parte da valori elevati.

Se si mantiene, però, anno dopo anno un disavanzo di bilancio contenuto, e il disavanzo rappresenta il gradino di incremento annuo del debito, allora l’obiettivo di lungo periodo si può conseguire. Basta seguire la rotta giusta che si arriva al porto desiderato. E la rotta giusta era individuata dal trattato di Maastricht nel 3% di disavanzo in rapporto al Pil. Peccato che essa richiedesse anche che il vento della crescita economica soffiasse al 5% di crescita annua nominale del Pil. In questo modo il disavanzo al 3% avrebbe rappresentato il 60% dei 5 punti annui di crescita nominale e nel lungo periodo avrebbe portato lo stock del debito al 60% del Pil nominale.

Ma questi due parametri erano coerenti tra loro solo con una crescita del Pil nominale stabilmente al 5%, un valore normale negli anni ’90 che tuttavia si è ridotto al 3% nel primo decennio del nuovo secolo. E con una crescita al 3% se si mantiene un disavanzo al 3% si converge non al 60% del rapporto debito/Pil, ma solo al 100%. Invece per convergere al 60% occorre un disavanzo pari al 60% della crescita, dunque solo all’1,8%. Dunque, i due parametri sono divenuti incoerenti tra loro, ma, anziché renderli nuovamente compatibili, hanno preferito in sede europea nella fase di uscita dalla recessione del 2008-09 introdurre ulteriori complicazioni e rigidità attraverso il Fiscal compact, orientando i Paesi con debito più consistente a perseguire direttamente e rapidamente l’obiettivo del pareggio di bilancio, trascurando che se in condizioni economiche normali i costi “recessivi” del ricondurre il disavanzo al 3% possono essere trascurati in quanto inesistenti o irrilevanti, non altrettanto può dirsi per economie in recessione o reduci da recessioni, come erano le nostre più deboli in Europa nel 2011.

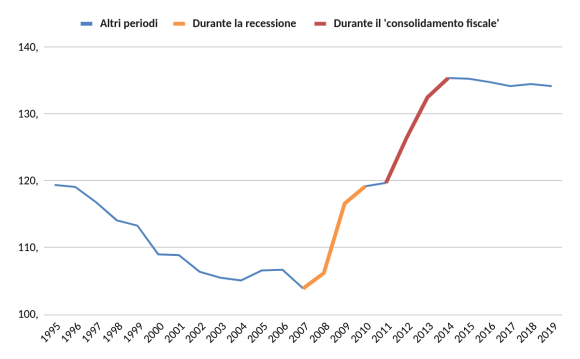

Se dunque, dopo non aver fatto spesso rispettare l’obiettivo del 3% a economie in condizioni normali, si richiede il pareggio di bilancio a economie ancora deboli dopo una recessione consistente si sta imponendo un brusca frenata al numeratore del rapporto debito/Pil che si riverbera tuttavia in un rapido cedimento anche del denominatore, con la conseguenza di ottenere un mancato contributo della crescita del Pil nominale al contenimento del rapporto debito/Pil ben maggiore rispetto al vantaggio ottenibile col contenimento del disavanzo. In sostanza nel tentativo di frenare il numeratore per frenare il rapporto si frena in realtà ancora di più il Pil al denominatore e il rapporto che doveva ridursi in realtà accelera. Questo è quanto avvenuto esattamente in Italia nel triennio 2012-14, come messi in evidenza nel grafico seguente.

Grafico 1 – Il debito pubblico dell’Italia in rapporto al Pil

In particolare:

– Nel biennio recessivo 2008-09 il rapporto debito Pil è salito nel nostro Paese di quasi 13 punti percentuali, dal 103,9% a fine 2007 al 116,6% a fine 2009. A fine recessione per recuperare questi punti perduti serviva principalmente tanta crescita economica.

– Nel 2010, primo anno dopo la recessione, il disavanzo pubblico è ancora consistente, tuttavia una crescita del Pil nominale di circa due punti percentuali limita l’aumento del rapporto debito/Pil a solo 2,6 punti percentuali e ancora meglio avviene nel 2011, con un incremento del rapporto solo di mezzo punto percentuale.

– In sostanza la crescita nel rapporto debito/Pil prodotta dalla recessione mondiale si stava fermando e sarebbe bastato pochissimo per farle cambiare direzione. Invece la Commissione Ue si inventa di accelerare il rientro dei conti pubblici e spinge i Paesi più problematici verso un rapido pareggio di bilancio.

– Sotto questa spinta, e quella congiunta della crisi dello spread, il debole Governo Berlusconi attua consistenti manovre recessive nella seconda metà del 2011, prontamente seguito nella stessa direzione dal Governo “tecnico” a guida Monti che gli subentra alla fine dell’anno. L’effetto è nel 2012 una nuova profonda recessione autoprodotta che porta a una variazione negativa del Pil anche in termini nominali e a un debolissimo miglioramento del disavanzo, infinitesimale rispetto alla portata congiunta delle manovre realizzate.

– In sostanza la tripla manovra recessiva di finanza pubblica del secondo semestre 2011, i cui effetti sono stati stimati all’epoca in 4,7 punti di Pil per il biennio 2011-13, ha consentito nel periodo un miglioramento complessivo di soli 0,9 punti nel rapporto deficit/Pil e portato invece a un incremento di 6,8 punti nel rapporto debito/Pil nel 2012, di ulteriori 6 punti nel 2013 e di altri 3 nel 2014, per un totale di 16 punti.

Il bilancio di quel triste periodo è che la recessione mondiale del 2008-09 ha fatto crescere il rapporto debito/Pil dell’Italia dal 104% al 119% mentre il successivo assurdo tentativo di consolidamento fiscale, fatto proprio per fermare tale rapporto, lo ha fatto in realtà salire al 135%. Vogliamo ora ripetere quella brillante esperienza?

(2- continua)

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.