Alla fine, uno dopo l’altro, stanno capitolando tutti. Impietosamente. Ineluttabilmente. L’ultimo in ordine di tempo, nel suo report pre-natalizio, è stato Andrew Sheets, analista di punta nel cross-assets per Morgan Stanley: non esattamente uno che, parlando di mercati, passa casualmente per strada. E qual è l’argomento dell’ennesima, nobile capitolazione? Quello con cui sto tormentandovi da almeno sei mesi abbondanti: tutto ciò che di buono sta accadendo sui mercati è unicamente frutto dell’inganno della Banche centrali e della loro operatività folle. Ma c’è qualcosa di più, questa volta. Qualcosa che vale la pena analizzare in vista del 2020, anno che sarà decisamente spartiacque. Per più di una ragione.

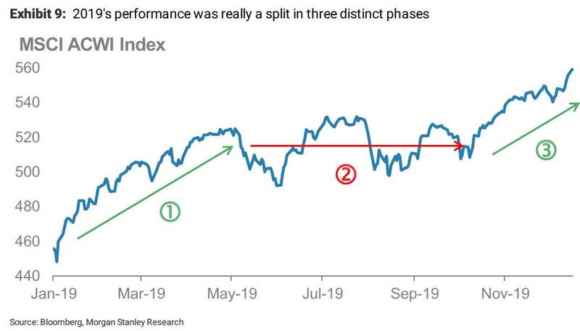

Partiamo dall’assunto base di Sheets, contenuto in questo grafico: il rally borsistico che ha caratterizzato in maniera così eclatante l’anno che va a concludersi si è retto su un percorso in tre fasi, ben distinte l’una dall’altra ma consequenziali. E strettamente correlate a livello causale. La prima fase è stata quella che, nella scorsa primavera, ha visto i buybacks azionari delle grandi corporations Usa operare a forza quattro fino al mese di maggio. Per due motivi. Primo, il processo di normalizzazione della politica monetaria della Fed stava entrando nel suo momento più estremo, quello dell’ampliamento delle redemptions che avrebbero comportato un drenaggio implicito di liquidità dal mercato per circa 30 miliardi al mese. Senza un sostegno enorme, il mercato sarebbe crollato.

Secondo motivo, le majors americane avevano ancora a disposizione qualche mese di extra-liquidità utilizzabile per la pratica di riacquisto titoli, visto che l’infornata di cash detenuto offshore e rimpatriato a costo zero nella primavera del 2018 – in seno allo shock fiscale voluto da Donald Trump – era stata tale da permettere la costruzione di veri e propri cuscinetti salva-indici, riserve strategiche per garantirsi valutazioni alle stelle e ripagare il favore ottenuto dalla Casa Bianca. Ovviamente, a tutto detrimento degli investimenti in CapEx e ricerca, alla faccia dell’America great again. In ultimo, dove non arrivava il cash-flow, c’erano comunque ancora tassi storicamente bassissimi a consentire emissioni obbligazionarie record, con i proventi delle quali finanziare appunto i buybacks.

Insomma, fino a maggio di quest’anno, lo scudo fiscale imposto dalla Casa Bianca al Congresso a colpi di deficit è riuscito nella sua opera di sostituzione del Qe nel sostegno degli indici. Poi, però, tutto è cambiato. Per due ragioni, anche in questo caso. I buybacks cominciavano a perdere di intensità, a fronte di un mercato debolissimo che campava soltanto di trucchetti o continua espansione dei multipli di utile per azione. Secondo, la Fed segnalava chiaramente la volontà di operare più rialzi dei tassi del previsto nel corso dell’anno, alla luce dei dati macro americani che parlavano di crescita tonica e disoccupazione ai minimi dal 1969. In effetti, dovendo basare le proprie decisioni di politica monetaria sulle letture dei fondamentali, nulla giustificava tassi fermi o addirittura in calo. Eppure, la Casa Bianca faceva partire in grande stile la sua campagna di stalking verso Jerome Powell, al fine di ottenere non solo un taglio dei tassi drastico ma anche la riattivazione in qualche forma del Qe.

Alibi del momento? La guerra commerciale con la Cina che stava mutando in guerra valutaria, anche contro lo svalutato euro dell’Ue: quindi, serviva una mossa per indebolire il dollaro e renderlo più competitivo. Jerome Powell, però, sembrava resistere alle pressioni politiche. E, in vista del simposio di fine agosto a Jackson Hole, non perdeva occasione per ribadire l’importanza di una Fed indipendente. Ma già prima di quell’appuntamento, i cali del mercato e il controvalore sempre crescente di obbligazioni con tassi sotto zero come risposta ai timori di una recessione globale di nuovo alle porte ottennero una prima resa da parte della Federal Reserve: stop alle redemptions di titoli dal bilancio, di fatto niente più vendite di Treasuries e Mbs andati a scadenza e quindi niente più drenaggio implicito di liquidità dal mercato. Il resto, il driver della terza fase, è storia recente e arci-nota, visto che ho dedicato all’argomento decine di articoli: il caos sul mercato interbancario Usa, con i tassi repo che a metà settembre arrivarono al 10% e imposero giocoforza alla Fed di tornare all’operatività diretta sul mercato dopo un decennio di inattività.

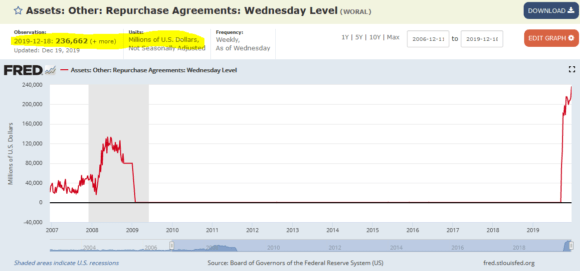

Volete vedere, a livello grafico, cosa è significata questa mossa? Eccolo qui, ciò che si vedeva sullo schermo dei traders mercoledì 18 dicembre scorso, precisamente tre mesi dopo l’inizio dell’operatività emergenziale della Fed. Così, tanto per metterne in prospettiva la magnitudo. Partivano così le aste repo e term, destinate in prima fase a riportare la calma in vista delle scadenze di fine trimestre e, invece, divenute in breve tempo strumento di sostegno fisso al mercato, con controvalori in continuo aumento e durata che ora è fissata fino a fine gennaio.

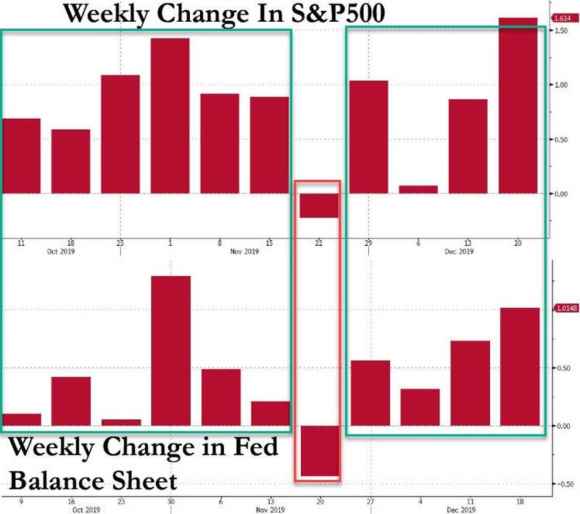

Ma non basta. Perché in ottobre, oltre a questo strumento “temporaneo”, la Fed ha lanciato anche un nuovo Qe con acquisti mensili diretti di securities. Il tutto, a detta della stessa Federal Reserve, fino al secondo trimestre del 2020. Insomma, dando per scontato che le operazioni repo e term non finiranno a gennaio e verranno accoppiate con il Qe ufficiale come scadenza, da qui a fine maggio prossimo la Banca centrale Usa inietterà nel mercato in totale circa 60-100 al mese di liquidità in operatività combinata. E questo cosa significa in concreto per il mercato azionario? Ce lo dice questo grafico, il quale mostra plasticamente come dall’11 ottobre scorso, data del lancio del nuovo Qe della Fed, lo stato patrimoniale della Banca centrale e l’indice Standard&Poor’s 500 si siano mossi in totale e assoluto sincrono, un tandem perfetto. L’unica volta che, a causa di redemptions statutarie e obbligate, la Fed ha visto il suo bilancio calare, l’indice benchmark di Wall Street ha patito una settimana in negativo. Coincidenza? Credeteci pure, se volete.

Quindi, cosa dobbiamo attenderci ora? Nel suo report, Andrew Sheets parte da questi dati di fatto e si trova a concordare con l’altro guru del sistema, l’analista di Bank of America, Michael Hartnett: avanti di questo passo, ovvero con la Fed che espande per questi controvalori il suo stato patrimoniale, lo Standard&Poor’s 500 toccherà quota 3.333 punti attorno al 3 marzo prossimo (3.223,4 punti è stata la chiusura del 24 dicembre) , mentre il rendimento del Treasury a 10 anni già il 2 febbraio sarà in area 2,2% (l’ultima chiusura al 24 dicembre scorso è stata all’1,903%). Questo cosa ci dice? Che fra la fine di aprile e il mese di maggio, quando questi target saranno stati raggiunti (se non interverranno cambiamenti sostanziali nell’operatività della FED), saremo arrivati al cosiddetto market top dell’attuale ciclo, quello interamente retto sulle tre fasi delineate da Morgan Stanley. “Giunti a quel punto, il mercato dovrà nuovamente confrontarsi con un mondo che presenta limitatissimi progressi a livello commerciale e senza ulteriore supporto diretto della Federal Reserve”, chiosa Andrew Sheets.

Insomma, la replica di quanto accaduto lo scorso maggio, quando la Fed operava in contesto di contrazione e i buybacks perdevano di intensità nell’opera di contrafforte per gli indici. Il tutto, a sei mesi dal voto presidenziale Usa di novembre e in piena campagna elettorale, visto che fra meno di 70 giorni avranno inizio i caucus dell’Iowa. Vi pare una prospettiva credibile e, soprattutto, accettabile? Cosa accadrebbe se, realmente, la Fed mantenesse fede alla sua promessa e in primavera staccasse la spina dal suo polmone d’acciaio per Wall Street? Un’estate come quella vissuta quest’anno, ovvero di mercato in calo. Ma attenzione, partendo da livelli così alti di valutazione e leverage da rendere il possibile tonfo qualcosa davvero di spaventoso. Per capirci, roba da apertura dei tg e da prima pagina dei quotidiani, non da notizia di passaggio nelle cronache economiche.

Sapete qual è la prospettiva, la quale ovviamente verrà ribaltata da qualche “emergenza” ad hoc pronta a saltar fuori dal cilindro nelle prossima settimane o pochi mesi al massimo? Quella rappresentata da questo ultimo grafico, ovvero il déjà vu del 1999-2000, quando in piena costruzione della bolla tecnologica del dot.com, la Fed decise di ritirare in un sol colpo le manovre di stimolo temporaneo messe in campo. La reazione del Nasdaq a quella mossa, parla da sola. E attenzione, perché all’epoca la bolla – per quanto grande – era limitato a un ambito solo del mercato equities, al comparto tecnologico: oggi il mercato è tutto una bolla, ovunque si guardi. Quindi, un eventuale errore politico della Federal Reserve potrebbe innescare qualcosa di molto simile al 2008. Sia che a miccia parta dalle equities, sia che parta dai bond.

Accadrà? Se la paura dovesse servire per decidere il voto di novembre, allora sì, accadrà. Tanto, chi di dovere come al solito avrà già abbandonato la giostra prima che la musica si fermi. Altrimenti, la Fed compirà l’ennesima inversione di 180 gradi, esattamente come la fine della scorsa estate e garantirà supporto agli indici almeno fino al voto, tanto per non “influenzarlo” con cattive notizie che arrivino da Wall Street a turbare la scelta dei cittadini statunitensi.

Ve l’ho detto, il 2020 sarà un anno decisivo. E tutti ne patiranno le conseguenze, positive o negative che siano. Italia in testa.