Cosa deciderà questa sera la Fed? Le conseguenze della mossa suicida della Bce, d’altronde, hanno già sortito il primo effetto sperato: il cambio euro/dollaro parla chiaro. Certo, la contemporaneità con il dato inflazionistico statunitense genera un potenziale di disequilibrio non da poco. Ma finora, la Banca centrale Usa ha saputo giocare più che bene le sue carte. Ha usato ogni magheggio a sua disposizione. Ha operato di sponda. Ha fatto pesare la deterrenza di Wall Street sul mondo intero. Adesso, però, si entra nel vivo. Perché archiviata la pagliacciata delle Europee, mero esercizio di stile politico che nulla muove sul fronte degli assetti finanziari, adesso si punta dritti al voto che conta. Quello di novembre. Quello del padrone.

Gli scudieri facciano ciò che vogliono, il vero volto dell’Ue è stato svelato la scorsa settimana da Christine Lagarde con quel taglio dei tassi a dir poco irresponsabile. E con la farsesca messa in guardia rispetto alla necessità di tassi più alti più a lungo. Praticamente, il medico che vi impone di smettere di bere, mentre vi offre un whisky. Da oggi in poi, ogni giorno ci regalerà una scoperta. O meglio, il disvelamento di un segreto di Pulcinella che fino a oggi era meglio rimanesse tale.

Il primo lo regala Goldman Sachs, la quale nel suo ultimo report dedicato al voto in Gran Bretagna ha dato una bella passata di carta vetrata sull’intonaco del sepolcro imbiancato del Qe. A detta della banca d’affari Usa, le perdite della Bank of England legate ai programmi di acquisto pandemici sono tali da obbligare il Tesoro di Sua Maestà, prestatore di ultima istanza su quei buchi di bilancio, a imporre un draconiano aumento delle tasse al prossimo Esecutivo. Detto fatto, il Labour potrebbe ritrovarsi a svolgere proprio il compito che normalmente i mercati riservano alla sinistra, tanto per evitare sindacati in piazza e possibili tensioni: la macelleria sociale.

Pensate che Emmanuel Macron abbia deciso di andare al voto solo dopo aver visto i risultati? No, l’Eliseo aveva già deciso. Per il semplice fatto che chi governa non legge i sondaggi che rifilano ai noi comuni mortali, il polso della situazione lo conosce. E bene. Non a caso, l’annuncio ha fatto crollare i titoli delle banche d’Oltralpe e impennare lo spread fra Oat e Bund. Come dire, magari stavolta la barricata repubblicana come l’estrema destra al potere sarà volutamente meno efficace. Perché passare la patata bollente di un redde rationem economico-finanziario come quello alle porte, equivale ad archiviare Marine Le Pen e le sue creature politiche. Per sempre. Dopodiché, il cavaliere bianco repubblicano potrà tornare. E imporre qualsiasi misura e riforma. Un po’ la sindrome Monti del 2011.

Ma ecco che la questione legata alla Bank of England dovrebbe offrirci uno spoiler di quanto accadrà anche in Europa da qui a fine anno. Al netto di un Patto di stabilità che la Germania saldamente in mano Cdu non lascerà affatto annacquare, stante anche la debolezza proprio della mediazione francese, la questione del reinvestimento titoli del Pepp diverrà dirimente. Non a caso, immediatamente l’opzione Giorgetti come Commissario Ue torna in auge. Benedetta da palazzo Chigi. Ovvero, meglio mandare a Bruxelles l’uomo che ha segato senza pietà il ramo del Superbonus, quantomeno come credenziale per cercare di ammansire la Bundesbank. Le mosse del Tesoro, quasi certamente, saranno conseguenti. Ma da qui a novembre, quando tutto prenderà una direzione, in ballo ci sono necessità di rifinanziamento del debito e, soprattutto, conti da far quadrare. In primis a livello di correzione del deficit, in seconda battuta con la preparazione della Manovra per il prossimo anno da cercare di far quadrare. E se il prossimo Governo britannico dovrà alzare le tasse a causa dei buchi lasciati dal Qe, gioia estrema del sovranismo monetario, l’Italia dovrà lanciare la simbolica moneta e decidere se tagliare i servizi o, a sua volta, agire sulla leva fiscale. Tertium non datur. Perché in cassa non c’è una lira. E quel 7,2% di deficit va riportato almeno al 5%.

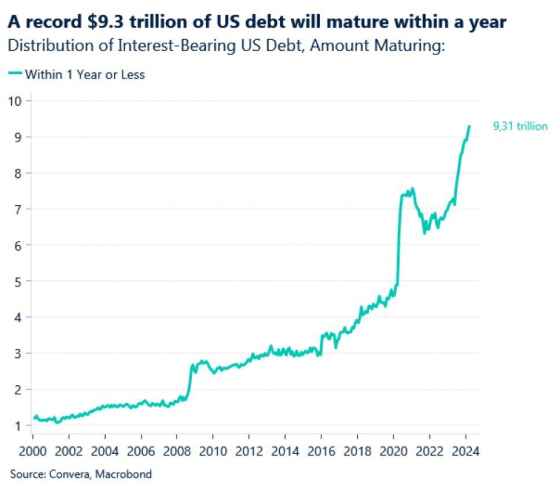

Ora date un’occhiata a queste due immagini, tanto per mettere in prospettiva cosa porterà in dote l’entrata nel vivo della campagna elettorale Usa. La prima ci mostra come nei prossimi 12 mesi andranno a maturazione titoli di debito statunitense per qualcosa come 9,3 trilioni di dollari. E questo significa una cosa sola: la situazione è ormai totalmente insostenibile. Se non attraverso un aumento delle criticità. Il che significa un’inflazione che diverrà sistematicamente al di sopra del 3%, poiché il 2% non garantisce più alcun effetto di mitigazione del rifinanziamento. Ovvero, sarà il potere d’acquisto dei salari a ripagare i danni del Qe strutturale che manda Wall Street ai massimi storici. Che dite, un vero affarone, vero? Secondo, i bilanci delle Banche centrali non possono permettersi ridimensionamenti. Possono solo ampliarsi. Monetizzare debito e finanziare direttamente i deficit. Fino al botto che porterà a un reset di nome sterilizzazione e kill switch azionario.

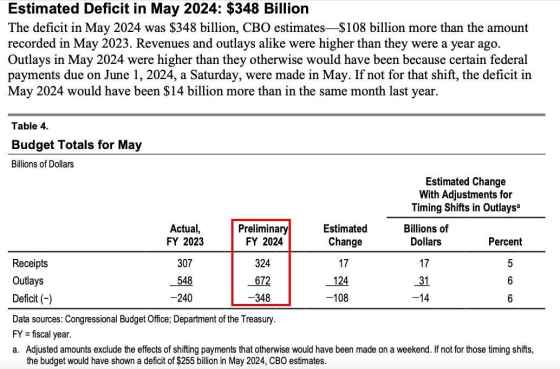

La seconda immagine conferma le mie previsioni con un dato fresco fresco, pubblicato lunedì dal Congressional Budget Office statunitense. Nel solo mese di maggio, gli Usa hanno generato un deficit di 348 miliardi di dollari. In un solo mese. Pensate che da qui a novembre la musica cambierà? No. Può solo peggiorare. E nessuno Oltreoceano mette nemmeno in preventivo che uno shock esogeno debba e possa far aprire gli occhi dell’opinione pubblica su questa dinamica da kamikaze dei conti federali. Occorrerà che qualcuno si sacrifichi per conto terzi. Quanto comunicherà questa sera la Fed ci dirà in maniera implicita ma finalmente chiara quale potrebbe essere la strategia di breve periodo per tamponare eventuali esplosioni dei rendimenti obbligazionari. I dati macro che arriveranno dagli Usa, siano essi legati ai prezzi o all’occupazione, almeno fino all’autunno saranno credibili quanto il programma di Azione.

Tutto si muoverà in base ai desiderata della Fed. Tutto sarà strumentale. Tutto rischia di ripercuotersi in maniera diretta su quell’appendice degli interessi di Zio Sam che negli Usa chiamano resto del mondo. Una cosa è abbastanza certa: se stasera Jerome Powell taglierà i tassi significherà che si è scelto l’incidente controllato, lo shock immediato per garantire l’effetto sostegno dall’estate in poi. Ma nelle condizioni attuali, per quanto controllata, la demolizione rischia di lasciare sotto le macerie parecchie vittime. Non a caso, l’americano Emmanuel Macron ha giocato d’anticipo.

— — — —

Abbiamo bisogno del tuo contributo per continuare a fornirti una informazione di qualità e indipendente.