Jerome Powell non ha nemmeno dovuto parlare per sortire gli effetti sperati dal mercato. È bastato infatti che venissero diffuse le prime righe di un sunto relativo alla testimonianza che ieri stava per rendere davanti al Congresso per spedire gli investitori in paradiso. E, cosa non da trascurare, lo Standard&Poor’s 500 oltre quota 3mila punti per la prima volta in assoluto. Il numero uno della Fed ha capito che, comunque sia, ha le spalle al muro: quindi, tanto valeva evitare inutili saliscendi da qui al meeting del 30 e 31 luglio e dare al cane dei mercati l’osso che tanto agognava. A luglio la Federal Reserve taglierà i tassi, questo nonostante gli Usa scoppino formalmente di salute economica.

Già, perché il paradosso più assurdo dell’intera situazione è che a costringere Powell a rendere la testimonianza più “da colomba” della sua gestione è stato un dato positivo. Ovvero, l’ultimo sull’occupazione negli Usa, capace di schiantare tutte le previsioni degli analisti. Quindi, nel mondo al contrario, occorre stimolare l’economia. Verrebbe da chiedersi cosa occorrerebbe fare in caso le letture macro fossero depresse, ma meglio non andare troppo per il sottile, qui ormai si ragiona un tanto al chilo. Ma è quello che serviva. Perché magicamente, quando Powell confermava i rischi continuamente al rialzo per la tenuta della crescita e delle dinamiche interne, le possibilità di un taglio dei tassi di interesse di 25 punti base scendevano.

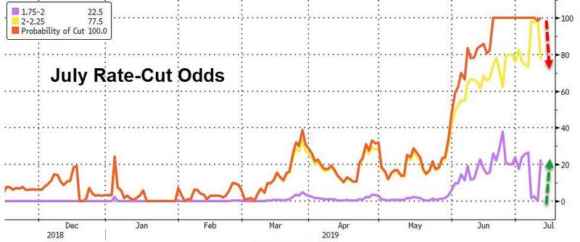

Direte voi, come mai? Semplice, lo spiega questo grafico: perché salivano di colpo quelle per un taglio di 50 punti base, le quali prima sono passate da 0% a 12% e a fine giornata avevano già raggiunto il 23% di probabilità. Insomma, non solo bersaglio centrato. Ma anche il bersaglio grosso. E come mai? Davvero serve un sostegno all’economia o, come ormai sapete bene, serve soltanto benzina per far continuare a viaggiare l’automobile dei record azionari, i quali campano unicamente di liquidità delle Banche centrali e dei buybacks che queste ultime rendono ancora profittevoli per le multinazionali?

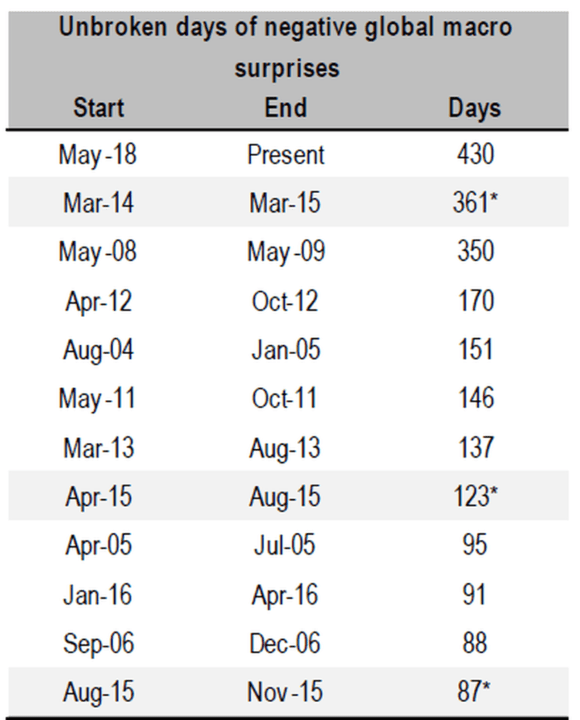

Purtroppo, serve tutto. Perché il mondo è come un vaso andato in mille pezzi e rimesso insieme con la colla: il lavoro, dopo il 2008, è stato anche fatto di fino, ma unicamente a livello estetico. Insomma, ci si è preoccupati unicamente del fatto che non si vedessero troppo le scheggiature. La solidità del rattoppo, invece, lascia molto a desiderare. E allora si arriva a un punto in cui occorre saper sacrificare qualcosa: la retorica o i corsi azionari, ad esempio? Guardate questa tabella, ci mostra i risultati di un’elaborazione su serie storica compiuta da Credit Suisse. Quello che stiamo vivendo rappresenta infatti il più lungo periodo storico di letture macro negative ininterrotte della storia: 430 giorni, un record che stacca non di poco il secondo in classifica. E che, oltretutto, è ancora in atto. Quindi, già oggi, siamo a 432. C’è però un problema, diciamo politico e di base: questo periodo nero per l’economia reale corrisponde ufficialmente anche a quello di più lunga espansione dei mercati azionari della storia, record anch’esso battuto da poco con grande enfasi e riportato non più tardi della scorsa settimana da tutti i giornali.

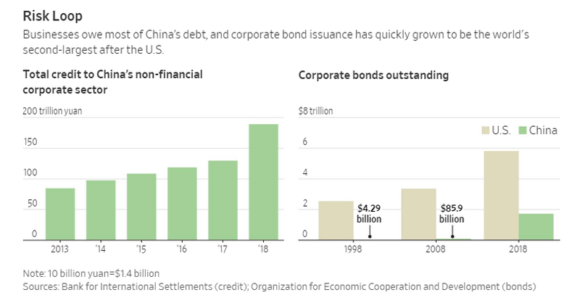

Questo non vi dice nulla riguardo la natura stessa del Qe e di chi siano i reali destinatari di questa faustiana distorsione del concetto di libero mercato? Davvero pensate che la Fed stia per tagliare i tassi, seguita dalla Bce e alla rincorsa di un’inarrivabile Bank of Japan, per il bene della classe media? E davvero ancora pensate che Donald Trump e i suoi emuli siano ai loro posti per combattere le élites? Siamo alla distorsione da sopravvivenza dello status quo, ma, signori miei, ormai non c’è più troppo spazio di manovra. Fra non molto occorrerà scegliere, come sul Titanic: chi potrà andare sulla scialuppa e chi, invece, dovrà accettare il suo destino e prepararsi ad affogare. E non pensiate che la questione riguardi solo gli Usa, la cui centralità è data soltanto dall’onnipotenza a livello di finanziarizzazione del sistema globale della Fed. Guardate questo grafico, il quale ci mostra la natura stessa del “miracolo” economico cinese: un enorme, colossale schema Ponzi basato sull’indebitamento corporate su larga scala. Tanto, anche in questo caso, c’è sempre la Pboc a togliere le castagne dal fuoco.

Il problema è che se finora sono bastate iniezioni mirate e una tantum, le quali garantivano a migliaia e migliaia di aziende zombie di restare sul mercato, pagando con denaro di Stato il dovuto alle scadenze obbligazionarie, ora la natura collettiva di quella truffa da eccesso di credito richiede un intervento di massa, sistemico e strutturale della Banca centrale. Il quale, però, a sua volta comporta la totale sconfessione di quanto promesso dall’onnipotente presidente Xi Jinping nel suo piano quinquennale: ovvero, far deflettere la bolla creditizia e impostare una rivoluzione che trasformi la società cinese da produttrice/esportatrice in consumatrice interna di beni e servizi. Balle. Solo che la Cina ha un sistema in cui, se ti permetti di sostenere che il presidente ha detto una cosa non vera o si è rimangiato la promessa, finisci in galera. Letteralmente. Quindi, è di fondamentale importanza il concetto di percezione: il Partito non sbaglia mai e il Presidente è il capo del Partito.

Se per caso passasse il messaggio contrario, sapete qual è il rischio? Che qualche milione di persone che oggi accetta l’inaccettabile, magari sarebbe tentata di una protesta stile Hong Kong: di fatto, la fine della superpotenza cinese per rivolta interna. Ciò che sognano segretamente a Washington e che Edward Luttwak preconizzava, solitario, già anni fa come alternativa all’hard landing economico per ridimensionare il ruolo sempre più globale ed egemone del Dragone. Oggi, paradossalmente, i tempi potrebbero essere prodromicamente quasi maturi per gettare le basi di quella rivoluzione. Qualcuno, almeno, potrebbe esserne tentato, muovendosi nei meandri oscuri e ricattatori della guerra commerciale. La quale, come vi dico da tempo, ha come principale vittima l’Unione europea, almeno nell’immediato. L’Europa, infatti, sta sì accreditandosi come esportatore di riferimento di una Cina in cerca di alternative agli Usa, ma paga anche lo scotto a un regime di dazi e tariffe che sta agendo da freno su un’economia globale già in pesante rallentamento. E una cosa è gestire l’indebolimento della crescita quando il tuo Pil è al 7% da oltre 15 anni come in Cina e hai la Pboc, un’altra è se sei l’eurozona e, ad esempio, i lavoratori li tratti come esseri umani e non robot o servi della gleba, riconoscendo loro addirittura dei diritti, un salario dignitoso, malattia e ferie. E se gli Usa hanno capito la mossa, muovendosi in ordine sparso in Asia per sabotare i tentativi cinesi di trovare partner alternativi (vedi la super-produzione imposta dalle majors Usa alle fabbriche del Vietnam, ormai incapaci di produrre di più o la vendita di armi statunitensi a Taiwan), questo grafico ci mostra quale sia l’enorme campanello d’allarme che sta suonando in Europa in queste ore, silenziato da notizie che definire idiote significa ricorrere a un garbato eufemismo.

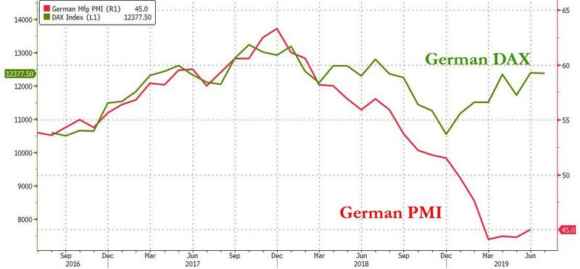

Negli ultimi giorni dalla Germania sono arrivate pessime notizie: i tonfi di Deutsche Bank in Borsa dopo la presentazione del draconiano piano di ristrutturazione e i conti da mani nei capelli di giganti sistemici come Basf, Bayer e Lufthansa. Il grafico parla chiaro: quando si tratta di letture degli indici manifatturieri, un proxy palese dello stato di salute di un’economia come quella tedesca, la contrazione è ormai una costante fissa dallo scorso gennaio. In seno alla locomotiva d’Europa. E, giova sempre ricordarlo, al primo partner in assoluto dell’Italia per interscambio commerciale nel 2018. “Capito perché la Merkel trema, ultimamente?”, questa la battuta – di dubbio gusto – che circola da settimane nelle sale trading londinesi, tanto per capire l’aria che tira.

Ora, il problema è uno solo: riuscirà la Bce con la sua rinnovata operatività diretta di stimolo e supporto, soprattutto sul finanziamento del ramo corporate attraverso acquisti obbligazionari, a fare in modo che l’andamento del Dax non vada in re-couple al ribasso con quello delle letture macro della manifattura tedesca? Meglio di sì, altrimenti il nostro 0,1% di crescita possiamo salutarlo e viverlo come un ricordo di tempi rosei, stante soltanto la dipendenza di moltissimi nostre Pmi della componentistica – operative oltretutto nell’area del Paese economicamente e produttivamente non disfunzionale – dal comparto automobilistico tedesco.

Signori, le cose non vanno male. Vanno malissimo. Finora sono riusciti a venderci la medicina amara come fosse Coca-Cola fresca e noi ci abbiamo creduto, ma, ve lo dico con il cuore, mettetevi in modalità Titanic. Ovvero, evitate strani e pericolosi ottimismi e rifuggite quelli altrui. E, soprattutto, sappiate che l’unica cosa importante, oggi, è accaparrarsi un posto sulla scialuppa. Perché il naufragio è ineluttabile. Capite ora perché questo Governo dovrà, giocoforza, andarsene a casa ben prima della fine della legislatura?