Ve lo avevo anticipato a inizio settimana: ora che Donald Trump ha ottenuto il suo “bersaglio grosso”, ovvero garantirsi una Fed in modalità colomba e pronta addirittura a un primo taglio dei tassi, potrà partire la vera guerra con la Cina. Non quella delle sanzioni e delle tariffe, dei dazi e delle rappresaglie commerciali: quella per il dominio del mondo, in primis per la messa in discussione (o, se vista dagli Usa, per la conferma) dello status di valuta benchmark globale del dollaro. E così è stato. Sta già accadendo, sotto i nostri occhi. E non fatevi ingannare dalla questione iraniana e dalla nuova tensione legata al golfo dell’Oman e alle petroliere silurate: troppo facile. Troppo smaccata la provocazione insita in quella mossa. Talmente tanto da, paradossalmente, garantire un alibi grosso come una casa a Teheran agli occhi dell’opinione pubblica mondiale. Non fosse altro per l’immediata accusa da parte di Washington e Ryad. Silenziosa, invece, Israele. Non a caso. Ma mentre gli occhi del mondo guardavano a quel braccio di mare e al prezzo del petrolio che saliva di botto del 4%, prefigurando chissà quale scenario di nuova tensione terminale in Medio Oriente, il proxy reale agiva altrove.

Quanto accaduto è stato sì un messaggio, è stato sì quasi certamente una false flag volontariamente pacchiana, ma il destinatario non era il regime iraniano. Bensì, il Giappone, attraverso il suo premier Shinzo Abe che dopo anni e anni tornava proprio a Teheran per cercare una mediazione sulla questione del nucleare. E per la Cina, la quale con l’Iran ha consolidati rapporti commerciali, anche nel settore strategico degli armamenti e che continua imperterrita ad acquistare il greggio degli ayatollah, nonostante l’embargo statunitense. Ma, finora, la guerra su questo fronte si era limitata all’acquisto e all’arrivo nei porti cinesi dei tanker: lì, però, restavano fermi e ancorati. Non venivano scaricati, proprio per restare sul simbolico senza offrire alibi fattivi a rappresaglie, casus belli concreti.

Il vero focolaio da tenere sotto stretta attenzione, è altrove: esattamente a Hong Kong, dove domani è prevista una nuova manifestazione di massa contro l’approvazione della legge per le estradizioni che porrebbe un notevole limite al regime più “liberale” in fatto di libertà civili e personali di cui gode la ex colonia britannica, tornata sotto Pechino nel 1997. Già nel 2014 andò in scena la “Protesta degli ombrelli”, ma Pechino e la sua azione “normalizzatrice” ebbero la meglio: oggi, però, i rischi di destabilizzazione salgono. E qualcuno fra gli storici dissidenti di Hong Kong rifugiati all’estero parla, non a caso, di questa rivolta come di una nuova Tienanmen: a pochi giorni dall’anniversario appena celebrato per i 30 anni dalla repressione cinese.

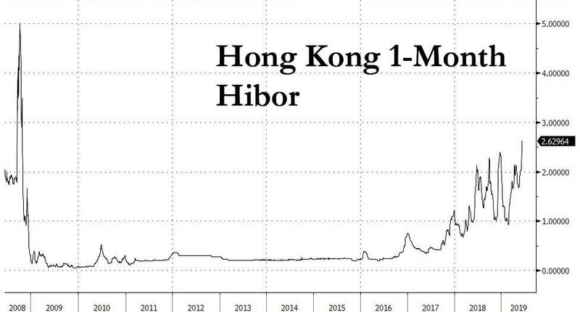

Guardate questo grafico: ci mostra come l’altra notte il tasso interbancario di riferimento della ex colonia, vero hub finanziario dell’area, sia salito di colpo di 20 punti base sulla scadenza a un mese, raggiungendo il massimo dal 2008 del 2,42%. Segnale di tensione enorme, sintomo di un chiaro timore da parte dei regolatori di fughe di capitali di massa per l’aumento dell’instabilità politica. Ma anche di una difesa del dollaro di Hong Kong, utilizzato dagli speculatori per scommesse ribassiste sullo yuan: l’ordine è chiaro, drenate liquidità al massimo, al fine da rendere estremamente dispendioso operare short sulla divisa cinese attraverso Hong Kong. Siamo alla guerra valutaria e finanziaria. In grande stile.

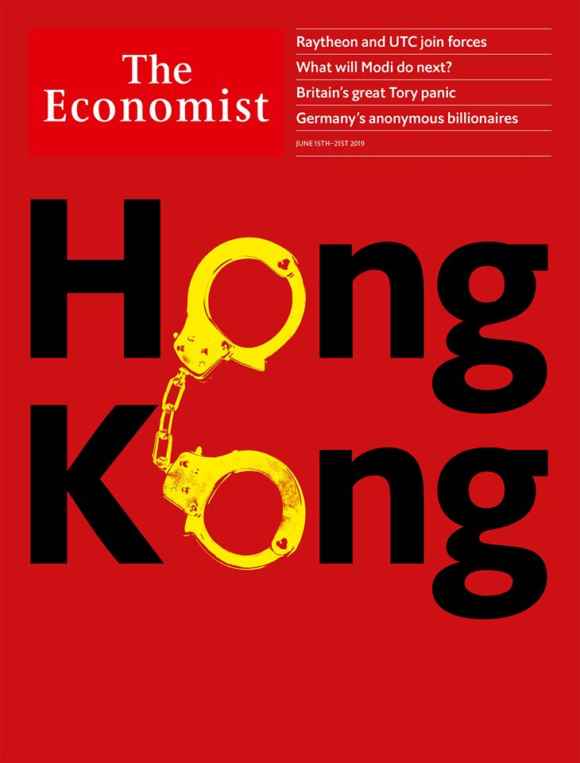

E guardate qui, chi ha deciso con timing da record di dedicare alla situazione dell’ex colonia britannica la sua copertina di questa settimana: ricordate la mia regola aurea riguardo alla stampa? Due le certezze: se la Gazzetta dello Sport mette un atleta in prima pagina del suo magazine, questo si infortuna o viene trovato positivo all’antidoping entro dieci giorni. Secondo, se l’Economist mette un argomento in copertina non è per informare, ma per inviare un messaggio.

E sapete cosa accadrà a Hong Kong alla fine di questo mese? Al fine ufficiale di stabilizzare lo yuan, in perfetta e plastica smentita proprio del bellicoso proposito di svalutazione avanzata non più tardi della scorsa settimana, Pechino ha infatti fissato in quel periodo delle aste di bond a breve termine denominati in valuta cinese sulla piazza di Hong Kong, di fatto la più palese delle misure difensive, proprio come l’aumento dei tassi interbancari. Poiché anche in questo caso, drenando liquidità dai fondi dell’ex colonia, agirebbe come dissuasore da ogni proposito di speculazione internazionale al ribasso sul renminbi. Nell’annunciare le aste, la Pboc ha parlato di “volontà di migliorare la curva dei rendimenti dei bond denominati in yuan”. Balle. Il fine reale è molto chiaro: Pechino vuole difendere la propria valuta da qualunque esito giunga sulla disputa commerciale dal meeting del G20, in programma a Osaka il 28 e 29 giugno, in perfetta contemporanea con le aste a Hong Kong.

Se l’esito del colloqui sarà positivo, il mercato resterà calmo e l’emissione potrà limitarsi a un controvalore più basso, quasi simbolico, per mandare un segnale di business as usual e assenza totale di panico da guerra commerciale. Se invece l’incontro fra Trump e Xi Jinping andrà male o non si terrà del tutto, la Pboc potrà entrare in azione, aumentare l’ammontare e la frequenza di emissione della carta a breve termine su Hong Kong, ponendo in essere un’operazione molto pratica ed efficace di difesa della propria moneta.

Tu guarda a volte le combinazioni, a Hong Kong riesplode la rabbia anti-cinese proprio ora che la guerra commerciale sta subendo un salto di qualità attraverso il morphing potenzialmente letale in scontro valutario. Perché se intuitivamente si può pensare che uno yuan svalutato, come minacciato dal governatore della Pboc, possa aiutare la Cina a controbilanciare gli effetti più nefasti delle tariffe sulle esportazioni, dall’altro rischia di mandare fuori giri pericolosamente il debito del Dragone, proprio ora che più di un economista – ovviamente di base negli Usa – comincia ad avanzare la tesi in base alla quale i prestiti che Pechino eroga verso Paesi in via di sviluppo che sta, di fatto, “colonizzando”, siano da calcolare in realtà come debito ulteriore al suo già enorme stock. Come dire, l’intera One belt One road initiative rischia di essere un colossale creatore di debito, più che un investimento diretto. E giunto a un certo livello di ratio sul dato di crescita, già in netto rallentamento, il debito ti schiaccia. Pesantemente.

Per questo Pechino non può permettersi di far precipitare lo yuan oltre il Rubicone monetario di quota 7 nel cambio con il dollaro, tanto che i regolatori hanno fissato il tasso di riferimento a 6,89 invece che 6,90. Può sembrare un’inezia, invece fa tutta la differenza del mondo. Washington è pronta alla prima, vera mossa di guerra totale e strategica verso Pechino? No di certo, almeno non ora. Anche perché, dati alla mano, a maggio – attraverso tutti i sotto-indici di prezzi di import ed export -, la Cina ha esportato deflazione nel mondo come mai dal settembre 2007, come mostra il grafico. E in questo momento, la deflazione fa comodo. Soprattutto a chi, come Donald Trump, deve tenere sotto continua pressione alla Fed, affinché operi in maniera espansiva e non più soltanto attendista.

Come evolverà la situazione? Lo scopriremo a breve. Già domani, la manifestazione di Hong Kong e il suo epilogo ci diranno molto, ad esempio sul grado di eterodirezione da parte di interessi esteri che muove la protesta. E poi mercoledì 19, quando la Fed deciderà sui tassi di interesse. Ora è davvero guerra totale e reale, la pantomima è finita.