Come ampiamente preventivato e preventivabile, tutti hanno vinto in sede europea. I Paesi frugali, quelli mediterranei, la Presidenza tedesca. Tutti contenti, tutti a celebrare il momento storico, la nuova alba. Una cosa è innegabile: all’Italia arriveranno molti soldi. Ma, particolare non secondario, vincolati a condizionalità. E, soprattutto, i 120 miliardi di prestiti saranno erogabili solo dopo aver utilizzato tutti i sussidi. Insomma, i tempi appaiono tutt’altro che rapidi. Non a caso, quando ancora la firma dell’accordo doveva vedere asciugarsi l’inchiostro, Giuseppe Conte ha dichiarato come – alla luce di quanto ottenuto – non sia più necessario attivare il Mes. Peccato che con altrettanta prontezza di reazione, il Pd ne abbia invece chiesto l’utilizzo immediato. Insomma, qualcosa non torna. E non in sede Ue, bensì in casa nostra.

Perché il partito di Nicola Zingaretti pare così determinato nel chiedere l’utilizzo del Fondo salva-Stati, al netto di oltre 200 miliardi che arriveranno fra sussidi e prestiti? Le ragioni più note e intuitive sono due. Primo, i tempi appunto, visto che i soldi del Recovery Fund non arriveranno prima di inizio 2021. E non tutti insieme. Secondo, le esigenze di cassa sono invece immediate e stringenti, tali da ridimensionare persino la portata dei numeri assoluti del fondo appena nato. Quei 200 miliardi, oltre a ricadere per oltre la metà nella categoria del prestito (ovvero, somme che vanno ripagate e non si sa a quali condizioni di mercato future), vedranno immediatamente drenate parte delle risorse proprio dai “buchi” venutisi a creare nei mesi di lockdown, in primis quelle minori entrate fiscali dello Stato che oggi si cerca di tamponare con il salasso di tasse di fine luglio.

Non basta, nel medesimo arco temporale, il nostro debito pubblico è cresciuto enormemente, altra dinamica con cui si dovrà fare i conti. A meno che, ottenuto il malloppo in sede Ue, si mandi per l’ennesima volta in soffitta il buon proposito sempre rimandato di abbassare lo stock. Il tutto, calcolando che le nostre ratio da pandemia quest’anno raggiungeranno picchi da brivido: circa l’11% di rapporto deficit/Pil (contro il parametro europeo del 3%) e circa il 162% di debito/Pil (contro il 60% previsto). E da quegli sforamenti bisognerà rientrare, una volta lasciatici alle spalle l’incubo del Covid. In tal senso, Valdis Dombrovskis è già stato molto chiaro.

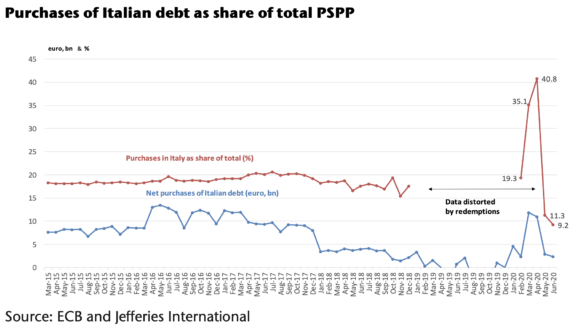

Come fare, quindi? Certo, i soldi dell’Europa in valori assoluti sono tanti. Ma il nostro debito e il costo del suo servizio lo sono molto di più. Ed ecco, a mio modestissimo avviso, un risvolto di quanto accaduto a Bruxelles che non stiamo prendendo sufficientemente in considerazione. E che ci viene ricordato, oltre che dalle cifre che ho appena enunciato, anche da questo grafico: siamo sicuri che, al netto del carattere storico di quanto ottenuto e dei controvalori messi in campo, nonché dell’esordio assoluto del principio di mutualizzazione dei debiti che sta alla base delle emissioni comuni che finanzieranno il Recovery Fund, la Bce continuerà a operare sul mercato secondario del debito con lo stesso vigore e gli stessi ammontare messi in campo fino a oggi?

Il grafico è appunto relativo alla deviazione sulla capital key degli acquisti Bce di debito italiano in seno al programma Pepp: come vedete, ultimamente sono calati e scesi notevolmente sotto la quota statutaria del 17%. Ma prima? Siamo arrivati addirittura al picco del 40% pro quota per emittente, quando il Rubicone dell’epoca Draghi era segnalato dal livello del 33%. E al netto di quel massimo assoluto, sopra la percentuale tabù ci siamo stati parecchio tempo. Non una toccata e fuga emergenziale, bensì una deviazione di medio periodo per cercare di stabilizzare il nostro differenziale a 10 anni rispetto a quello del Bund. Insomma, comprimere artificialmente lo spread. Il quale, subito dopo l’annuncio dell’accordo in sede Ue, è sceso ulteriormente in area 150 punti base. Tranquillizzante, certo. Ma solo se parametrato al nostro livello strutturale attorno ai 175: basti andare a vedere a quali costi si finanzino Spagna e Portogallo per capire il grado di instabilità percepita sui mercato dal nostro debito e dalle sue dinamiche. Insomma, la Bce è andata palesemente over the top per cercare di calmierare i nostri rischi sul servizio del debito ed evitare un altro 2011. Ma ora? Ora che sul tavolo di Bruxelles sono terminati tutti quei soldi, continuerà? Oppure, come anticipato dalla stessa Christine Lagarde prima del Consiglio Ue, dopo che l’Eurotower ha placato la tempesta, ci si aspetta che siano i vari Paesi ad aiutarsi da soli attraverso ambiziosi programmi di riforme?

Inoltre, siamo proprio a ridosso della scadenza della deadline posta dalla Corte di Karlsruhe rispetto ai profili di proporzionalità dei cicli di Qe, Pepp in testa. Forse, una sorta di normalizzazione estiva, un mini-tapering, potrebbe far ritornare il sereno fra togati in rosso, Bce e Bundesbank. Angela Merkel, a occhio e croce, ci conta. Non fosse altro per i ricaschi a livello di politica interna di quanto deciso a Bruxelles. Merkel und Macron sind die Totengräber der Demokratie in Europa! (Merkel e Macron sono i becchini della democrazia in Europa!), questo il sobrio messaggio recapitato da Alice Weidel, leader di Alternative fur Deutschland, ai suoi sostenitori subito dopo l’annuncio dell’accordo. Non un bel viatico per la Cancelliera, la quale ha giocoforza vestito i panni dell’europeista convinta contro l’eccesso di rigorismo dei Paesi frugali, ma che sa benissimo come la stragrande maggioranza dell’elettorato CDU-CSU sia più vicino alle tesi di Rutte e Kurz che a quelle di Conte e Sanchez.

Insomma, c’è il forte rischio che da oggi e in nome dell’accordo storico raggiunto, la nostra politica di finanziamento del debito divenga senza rete. O, sempre per usare la metafora del trapezista, basata su un sostegno di sicurezza – un salvavita – passato di colpo da 20 metri quadri a 10. Sempre tanti, sempre meglio di niente. Ma con qualche margine di errore concesso in meno. Come reagirà lo spread, ovvero il rendimento che dobbiamo corrispondere a chi decide di detenere il nostro debito, a fronte delle ratio attese per quest’anno e poco fa elencate? Se dovesse risalire, quell’aumento del costo di servizio, quel premio di rischio in aumento, andrebbe immediatamente fattorizzato come voce in uscita dal gruzzolo strappato in sede Ue. E la cifra, un poco alla volta, diminuirebbe sempre di più.

Non dimentichiamo poi il fatto che il finanziamento delle emissioni comuni di bond per finanziare il Recovery fund imporrà un aumento delle contribuzioni quota parte degli Stati membri, nel caso dell’Italia quasi un raddoppio netto. E qui entra in campo una grande mistificazione di fondo. I cosiddetti sovranisti, infatti, basano su questo assunto la loro narrativa in base alla quale l’Europa non ci regala niente, ma si limita a ridarci solo in parte quanto abbiamo già versato. Insomma, siamo noi a fare un favore a Bruxelles. Al netto che, se così fosse, non si capisce l’attivismo di Giuseppe Conte nel raggiungere a tutti i costi un accordo, la questione può – e, a mio avviso, deve – essere facilmente ribaltata, visto che i soldi che dovremo cedere all’Europa per finanziare quelle emissioni comuni rappresentano in realtà un “noleggio”. Ovvero, noi che abbiamo rating a un solo gradino dalla spazzatura, prendiamo in affitto quello super-lusso di Germania, Austria e altri Paesi frugali per emettere a costi insignificanti e con credibilità di valutazione creditizia massima le obbligazioni che serviranno a generare proprio i 200 miliardi su cui il Governo italiano sta basando le sue speranze di ripartenza dalla crisi. Un po’ come lo scudo della Bce, altro benefit dello stare in Europa e nell’euro che i sovranisti tendono a scordarsi.

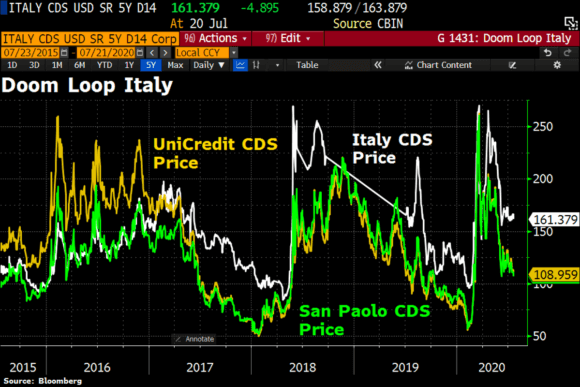

Peggio ancora e per finire, tutto questo drenaggio preventivo di risorse si sostanzierà senza aver stanziato ancora un singolo euro per la finalità reale e stringente: ovvero, finanziare la ripresa economica del Paese, evitare tramite investimenti mirati lo sprofondo macro già annunciato da tutti gli istituti di statistica. Insomma, a oggi partiamo da una cifra alta ma ipotetica e ancora tutta da erogare a fronte invece di necessità di finanziamento reali e immediate – ovvero, da reperire entro settembre al massimo – già quantificate in almeno 20 miliardi di euro. Almeno. C’è poi il secondo grafico, il quale mostra come quest’ultima priorità potrebbe vedere sempre latitante nel suo ruolo statutariamente fondamentale il sistema bancario italiano.

Non a caso, infatti, nel giorno del grande accordo, Bloomberg ha sentito la necessità di pubblicare questa immagine, la quale compara il credit default swap a 5 anni dell’Italia con quello delle sue due banche principali, Unicredit e Intesa San Paolo. La motivazione? Rimarcare per l’ennesima volta e in maniera ancora più netta la criticità del doom loop, ovvero la storica e sistemica relazione incestuosa fra Tesoro e banche del nostro Paese: il prestatore di ultima istanza del nostro debito (dopo la Bce, il cui sostegno è tutto da definirsi nei controvalori da ora in poi), infatti, dovrebbe formalmente gestire risparmio ed erogare credito all’economia reale. E la querelle sui prestiti garantiti e sul nodo istruttorie ci ha recentemente dimostrato come questo non sia avvenuto, al netto delle patetiche giustificazioni relative a un calo della domanda di liquidità.

Certo, l’economia reale è già molto indebitata e, giustamente, tende a comportarsi da imprenditore responsabile e non da sovranista da talk-show: quindi, evita di indebitarsi ulteriormente. Il problema è che se a una situazione simile si va a unire la tagliola fiscale in atto e il fatto che i soldi del Recovery fund non arriveranno realmente prima di almeno sei mesi, il mix che si ottiene appare devastante. Le banche, quindi, appaiono mai come oggi depositarie di un ruolo fondamentale: palazzo Chigi ricorrerà ancora alla formula del richiedere un atto d’amore, al netto della valangata di liquidità ottenuta dalla Bce attraverso l’asta Tltro di giugno (altro benefit bistrattato dello stare in Europa)? d occhio e croce, mi pare che i soggetti in questione siano più interessati ai loro risiko di riposizionamento e consolidamento che al finanziamento della ripresa. Quindi, che fare? Altro scostamento del deficit in arrivo? Oppure una bella patrimoniale d’autunno? Oppure ancora, magari, il diabolico combinato congiunto – giustificato come al solito dall’emergenza – di entrambe le misure?

Un circolo vizioso, un cane che si morde la coda. Sarà per questo che, in punta di realismo e in vista del voto regionale di fine settembre, il Pd continua a premere – anzi, paradossalmente, raddoppiando la pressione proprio dopo l’ok al piano europeo – per l’attivazione immediata del Mes? Sarà per questo che Rutte e soci si sono battuti allo stremo per ottenere il cosiddetto “freno di emergenza”? Attenti a cantare vittoria troppo presto. E ricordatevi i due dati di partenza da fattorizzare sempre, qualsiasi sia la cifra assoluta che vi venga venduta dai politici di turno. Primo, 2.000 miliardi di debito. Secondo, casse vuote.